来源:中国新闻周刊

记者/蒋芷毓

继腾讯连续减持京东和新加坡冬海集团的股份后,2022年1月18日,字节跳动传出解散战略与投资部的消息。字节方面很快给出了简短回应称,“公司决定加强业务聚焦,减小协同性低的投资,将战略投资部员工分散到各个业务条线中……”

“消息一出,猎头比我们还激动。”一名互联网企业战投从业者告诉《中国新闻周刊》,她最近接到数个猎头电话,询问跳槽到其他行业的意愿,也看到一些券商、私募机构在招聘信息中注明欢迎CVC出身的人。

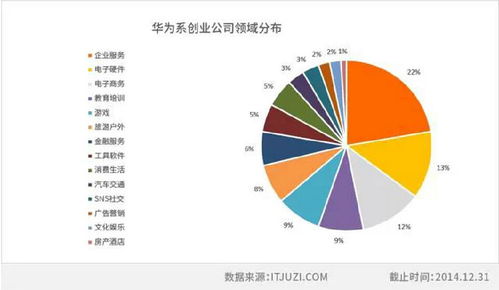

企业战投,尤其是大型互联网公司战略投资部,在中国创投生态中一直扮演着特殊角色。过去十年,中国企业在风险投资领域经历了高爆发的增长期。根据IT桔子数据,中国CVC投资数从2011年的134起,增长到2020年投出了925起。占比仅有21%的159家互联网企业对外投资总事件数量占据了国内CVC投资总数的58%,具有明显的领先优势。投资并购往往是互联网企业扩张的一大方式。

不过,行业在最近似乎在经历动荡。过去一段时间,腾讯、字节、阿里等公司的投资频率、方向均发生了变化,在游戏、教育等领域的投资有明显的转向。头部企业也在逐渐疏远与一些被投企业的关系。互联网战投是否还会存在?曾经对互联网商业格局产生重大影响的投资并购部门会走向何处?相比外界的猜测,业内人士感受尚不明显,多名互联网CVC从业者告诉《中国新闻周刊》,其所在公司的战投部门仍在照常工作。“尽管可能面临一些收缩,但目前还没有到剧烈震荡的程度。”

战投不再“跳动”

引发外界关注的起源来自字节裁撤战投部门,互联网大厂战略投资业务踩下急刹车,第一次被证实并公开化。

战略投资部门负责处理字节跳动的重大商业交易,一直是字节的重要部门。接近字节战投部的人士告诉《中国新闻周刊》,1月18日字节战投部解散后,员工可以选择转岗,但转岗需要面试才能通过。原战投部负责人赵鹏远等5人转去总裁办,负责集团战略。其他转岗的人去往业务线战略,财务投资线人员则基本被裁掉。

据IT桔子数据,字节跳动投资并购业务始于2014年。截至目前,已公开的投资事件为194起。从投资目的来看,字节战投部可分为战略投资与财务投资。战略投资负责人为赵鹏远,财务投资团队则于2020年成立,由曾任红杉资本副总裁的杨洁负责。相较于战略投资目的在于协同业务,财务投资则以追求投资回报为目的。前述人士称,“赵鹏远是咨询出身,也愿意做战略,杨洁还未确定去向。”

对于裁员的消息,字节跳动回应称:公司年初对业务进行盘点和分析,决定加强业务聚焦,减小协同性低的投资,将战略投资部员工分散到各个业务条线中,加强战略研究职能与业务的配合。

字节战投的人往业务转移并不是突然发生的。2021年中,就有战投部门的员工转岗去业务线。“公司内部对于战投的价值没有达成一致。”上述人士称,老板注重投资与字节现有业务的协同,对于财务投资的表现不太满意。2021年,字节投资了为数不少的消费品牌,还下注了机器人领域,这些都是风险投资的热门行业,但与字节本身的业务关联较弱,“战略意义不大”。

过去,投资是互联网头部公司扩展版图、获得新增长点的重要方式。据IT桔子数据,2021年,字节跳动对外投资数量为76起,相较2020年的38起增加了一倍,投资金额达到250亿元。《中国新闻周刊》梳理2014年至今字节跳动投资项目发现,从一开始围绕主业进行的文娱传媒、社交网络等领域投资,到后来拓展出企业服务、电商、教育、医疗、房地产、金融、游戏等领域,字节跳动投资版图不断扩张。

字节跳动早期的投资布局着重在内容与社交领域。2014年,字节跳动首次出手,并购了图片分享社区图虫网。从2015年开始,为协同今日头条业务、夯实内容创作能力,加快了对媒体资讯的投资,包括金融资讯提供商“华尔街见闻”、海外资讯提供商“财新世界说”。之后字节又三次注资被誉为“印度版今日头条”的DailyHunt,还并购了国际新闻资讯平台“News Republic”。文娱传媒也是字节投资数量最多的领域,从2014年至2021年持续加注,投资事件达46起,占总体比例约24%。在投资前四年,该领域投资占比甚至接近55%。

可以说,在字节早期投资阶段,战略投资一直占据主导位置,也是通过战略投资,字节跳动一步步成为外界所称的“App工厂”。

梳理字节投资经历不难发现,战略投资一直占据字节投资的主导位置,早期重点投资文娱传媒并持续加注,随着企业高速发展、营收翻倍增长、估值提高,其投资数量和金额在逐年攀升,投资领域也从与主业相关的战略投资扩展到其他热门领域,2020年成立财务投资团队后,以追求回报为目的的投资事件有所增加。

2021年初,新消费成为热门投资领域,成立了财务投资团队的字节跳动也顺势跟进。根据企查查数据,仅仅上半年投出的新消费项目,就已超过其2020年全年的相关投资数总和。字节投出了Manner咖啡等明星项目,也进入火锅、酒饮、口腔护理等多个细分市场。在硬科技领域,字节也在短时间多次投资,包括盈合机器人、迦智科技、Syrius炬星和未来机器人等企业。在汽车交通领域,字节在2019年三季度和2020年三季度连续两次投资了理想汽车。

不过,经过多年的强劲增长,字节跳动最受欢迎的两个应用——抖音和今日头条的收入和用户数似乎都达到了顶峰。据《上海证券报》报道,2021年11月18日字节跳动商业化产品部召开的全员大会上,字节跳动告诉员工其国内广告收入过去半年已经停止增长。这是自2013年字节开启商业化以来,首次出现广告收入停止增长的情况。另据36氪报道,截至2021年9月,抖音系DAU约6.4亿,主站和极速版分别约为5亿和1.4亿,较上年主站DAU并无明显增长。

在需要投资扩张的情况下,字节却裁撤了投资部门,多名接近字节的员工认为,这也可能是出于监管收紧的考虑。从2021年中开始,字节跳动对游戏的投资大幅下跌,下半年至今唯一公开的一起投资是2021年底战略投资主打海外市场的麦博游戏。与此相关的政策背景是,国家新闻出版署于去年8月印发《关于进一步严格管理切实防止未成年人沉迷网络游戏的通知》,将青少年游戏时间限制在每周特定的三个小时。同时,从2021年8月起,游戏版号暂定发放,截至目前,国家新闻出版署官网已有6个月未发布当月的游戏版号审批信息。去年7月份版号停掉之后,一些业内人士认为“很快就能恢复”,但到了2022年,已经很少有人再这么认为。一名前游戏公司的投资人告诉《中国新闻周刊》,从2021年六七月开始,其所在公司已经停止对游戏行业投资了。

类似的转折还发生在教育投资。字节对教育的投资布局也从2018年开始,先后投资或并购了晓羊教育、开言英语、AIKID等教育产品,至今投资数量达14起。2020年,字节成立教育品牌“大力教育”,但到2021年,随着双减政策施行,大力教育旗下大量业务人员被通知裁员,最后一笔公开的教育投资也停留在2021年5月对学小易App的收购。

最近调整的互联网投资部门中,有外部因素,也有自身的战略决策。《中国新闻周刊》了解到,2021年,快手战投部也有过一轮人事调整,造成除了负责投后的4名投资总监离职或转岗,多名快手战投部前员工认为,这更多是企业自身变化作出的决策。

行业发生“转向”

生变的不只是字节。中国企业CVC龙头腾讯投资在2021年底和2022年初,分别减持了京东和新加坡冬海集团的股份。

2021年12月23日,腾讯宣布,计划将所持有的约4.6亿股京东股份作为中期股息派发给腾讯股东。派发完成后,腾讯持有京东股份占比将从17%降至2.3%,不再为第一大股东。腾讯总裁刘炽平也将卸任京东董事。腾讯在官方公告中解释称,这是出于腾讯的投资策略:投资处于发展阶段的公司,支持该公司的增长,以及在该公司未来计划自行筹集资金的适当时候退出投资并与股东分享收益。

腾讯和京东的合作始于2014年,腾讯把旗下所有的电商资产都打包交给京东,同时注入2.14亿美元现金,以此换得京东上市前15%普通股以及IPO时额外的5%股份。当时,双方还签署了一份为期五年的战略合作协议,包括腾讯向京东提供微信和手机QQ的平台流量支持等,协议到期后又签署了为期三年的合作协议。为挑战阿里巴巴在电子商务市场的地位,腾讯在此后用同样的方式达成了与美团、拼多多的盟友关系。

市场对腾讯此举有不同的声音。光大新鸿基证券策略师伍礼贤接受媒体采访时表示,腾讯出售这些公司的股权,有助于缓解监管部门的担忧。另一方面,随着微信小程序开始搭建电商生态,腾讯重回电商领域,未来腾讯也无法避免与京东竞争。

腾讯减持的不只是京东。2022年1月4日,腾讯宣布减持新加坡冬海集团部分股票,持股比例从21.3%降至18.7%,并大幅放弃自身在冬海的投票权。腾讯投资管理合伙人、腾讯集团副总裁李朝晖也退出多家企业的董事、法人职务。

腾讯在游戏领域一直保持着投资热情,根据IT桔子数据,2020年腾讯投资了31家游戏公司,是前一年的4倍多,2021年更达到64起。2021年,腾讯投资游戏的动态也停在了10月,考虑到投资时间公布的延迟性,相比上半年的活跃,腾讯下半年几近停止对游戏的投资。

腾讯投资是国内最活跃的CVC部门,也是对外投资最活跃的互联网企业。从投资部门成立开始,腾讯公开的对外投资事件达到1347起,远高于其他中国企业CVC。在2021年投资数量为265起,同比增长约55%,投资金额达到1301.68亿元,同比增长约25%,均达到有史以来最高点。

腾讯拥有单独的投资并购部和各个事业群的投资部门。在过去,腾讯投资部的工作曾改变了互联网商业格局:滴滴和快的、美团和大众点评等大型并购事件,都有腾讯投资部的参与。根据IT桔子《2021年中国CVC投资并购报告》,在2021 年中国 295 家独角兽公司中,有 59 家背后有腾讯投资的身影,31 家有阿里系参与。某种意义上,中国领先的互联网公司都接受过腾讯或阿里的投资。

在这一轮互联网CVC进行战略收缩的还有阿里巴巴。在字节战投被裁撤的同一天,即1月18日,阿里文娱退出优酷股东名单,改为间接持股。1月21日,蚂蚁集团也减持了众安保险,持股比例从13.54%下降至10.37%。阿里巴巴董事局主席、CEO张勇也在去年底、今年初相继辞任滴滴、微博董事。根据IT桔子数据,2018年是阿里投资的高峰期,全年公开参与投资事件达80起,披露投资金额约817亿元,但在2019年至2021年投资金额持续下降,2021年全年投资金额仅为194亿元。

国内互联网创业领域一度形成一种基本共识——创业目的就是等项目跑出商业模型后卖给BAT等互联网巨头,即to BAT;即便不卖,最终的结局大概率也是被BAT“吃掉”。

作为互联网大厂CVC的一种极端模式,“掐尖式并购”对创新生态的负面效应开始不断显现。2021年9月,市场监管总局发布的《中国反垄断执法年度报告》提到“掐尖式并购”,认为近年来互联网巨头凭借巨大资本力量,大量投资并购初创平台和新兴企业。对与自身业务具有互补作用的,在并购后通过优势业务“引流”抢占市场份额;对与自身业务可能产生竞争的,在并购后通过团队整合、规则再造,彻底消灭潜在竞争对手。

这是否意味着大厂CVC模式被全盘否定?对外经济贸易大学数字经济与法律创新研究中心执行主任许可告诉《中国新闻周刊》,反垄断强调的是企业的投资并购行为是否导致新兴企业无法参与竞争,从而扼杀了潜在的竞争对手,导致了限制竞争、垄断的后果。

在互联网CVC投资中,常有与企业业务关系不大、目的是扩展生态版图的项目。例如,腾讯曾提出“开放战略”,希望通过把投资作为核心战略之一,与其他企业建立生态合作关系。这使得腾讯的投资范围十分广泛,也使得腾讯被称作“最像财务投资的互联网战略投资”。

在许可看来,这种平台生态是鼓励竞争的,也是中国企业发展的动力。与美国互联网在细分市场占据支配地位不同,中国互联网行业由于跨界竞争的存在,反倒容易破解平台经济形成的“生态垄断”。

互联网战投往何处去?

相比过去,消费互联网项目已经很难再吸引大厂CVC的目光,而芯片赛道和产业互联网正逐渐成为新宠。

2021年11月3日,腾讯首次公布三款自研芯片,面向AI计算、视频处理和高性能网络。“芯片是硬件中最核心的部分,也是产业互联网最核心的基础设施。”腾讯高级执行副总裁汤道生透露,腾讯会一直进行积极探索,并做长期投入。

除了自研芯片,投资开道依然是大厂惯用的策略,但与以往看重消费互联网项目成熟商业模式带来的流量相比,长期投资是对科技初创企业更有效的投资逻辑。

比如,字节跳动正密集布局芯片领域:2021年11月,字节跳动投资了光舟半导体,这是一家成立于2020年1月的公司,旗下为人熟知的是半导体AR眼镜。此外,字节跳动去年以来已接连投了希姆计算、摩尔线程、润石科技、睿思芯科等一众创业公司。2021年12月31日,腾讯投资新增对外投资信息,投资企业为智砹芯半导体,投资比例约5.24%。腾讯此前连续参与了芯片制造企业燧原科技的多轮早期融资,参与了GPU芯片研发公司摩尔线程20亿人民币的A轮融资。小米在芯片赛道也动作频频,2021年12月29日,小米入股嘉晨电子,后者经营范围含集成电路与传感器件的设计等。据不完全统计,小米通过长江产业基金,以投资形式加码了多家半导体企业,在芯片领域的投资版图超过了50家,目前小米关于“芯片”的专利申请超730件。

总体而言,互联网创投未来大概率会收窄,对整个创新市场会产生什么影响?一位风险投资行业从业者告诉《中国新闻周刊》,对于私募投资市场来说,如果头部互联网战投不再投资,溢价会相对变低,市场会更趋于理性。

对于初创公司而言,以往面临的“站队阿里还是腾讯”或将不复存在,但这也意味着不再有被大厂高价收购的退出方式。而对于那些更小的初创企业而言,市场权力越分散,对他们越有利。一名消费品的创业者认为,前端的激进投资衰减,其他有力的初创公司得到的资源变少,更有利于小企业的发展。

但对VC投资者而言,这未必是利好消息。前述风险投资行业从业者坦言,在美股上市遇阻的背景下,若大厂收购也更加艰难,那么投资机构的退出方式则更加紧缩,最终也不利于投资回报。

在他看来,有越来越多的企业CVC开始走向VC化,独立于母公司募资基金、投资项目。例如,华为于2019年成立的“哈勃科技创业投资有限公司”,已经在今年1月14日完成了私募基金管理人备案登记,未来可以成立私募基金产品,进行股权创业投资。

事实上,字节也并未放弃对外投资。2021年8月5日,字节旗下投资公司原天津字节跳动股权投资管理有限公司更名为天津字节跳动私募基金管理有限公司,未来,字节仍能通过该公司对外投资。同时,字节跳动也是黑蚁资本、XVC等风投机构的LP。另外,张一鸣个人也是源码资本的LP。其他互联网公司也一直有做LP的习惯,企查查显示,2021年底,美团成为元禾璞华LP,2022年1月,腾讯和小米一同入股源码资本,阿里与美团投了华登国际。

“能预期到的最大变化是用自有资金直接做股权投资的公司,通过申请基金管理人资格或者做LP的方式内部搭建一些基金。”上述战投员工认为,从行业生命周期来看,CVC在中国本来就是新东西,VC也不算发展成熟,仍处于早期发展阶段,有些变化是正常的。另一方面,有能力通过收购或投资达到实质上垄断的公司毕竟是少数,大部分公司还是按照之前的逻辑,协同自身业务投资一些公司,这也未必会受到限制。