科技企业布局产业金融将是一个长久课题,需给产业链、用户,外部资金机构、企业自身带来更多实质性价值,多方共赢,才是持久向上关键。

作者|刘珊珊

编辑|杨 铭

今年3月以来,全国多个省市出现新冠疫情反弹,上海更是遭遇严峻防控考验,经历了长达60余天的静态管理。

疫情反弹考验下,小微企业生存尤为艰难,零售、餐饮、娱乐等经济业态都面临着门店关停、生意中断、资金断链风险。

如何帮助小微企业纾困,成为各界关心话题,从免租、免税到贷款,用各种手段以缓解小微企业资金周转困难等问题。

其中,就包括进入产业金融的数字科技企业。

“解我燃眉之急的是欧享贷,帮助我解决了几家门店的资金周转问题。”山东烟台地区的手机经销商丁然说,现金流无忧让自己专注经营,在疫情影响下的2021年,丁然实现逆势扩张,连开了4家体验店。

“欧享贷成为一种纽带,像血管一样的紧密联系彼此的生命。”20世纪90年代就进入手机贸易行业的黄女士也说,她使用欧享贷近半年时间,业务规模提升200%,企业走上了健康发展轨道。

相关资料显示,欧享贷是欢太数科联合持牌金融机构,为OPPO打造的数字化产业金融解决方案,定位于经销商备货贷款。据欢太数科最新披露的数据,欧享贷累计服务中小微企业人数超4万人,其中小微企业占比达99%,户均贷款余额近10万元。

从数据来看,欧享贷堪称小微企业覆盖面最广的厂商系产业金融产品。那么,金融机构触达至企业上下游的过程中,像欢太数科这样的科技企业,在其中扮演了怎样的角色?又如何成为中小微企纾困资金的重要渠道?

01

中小企业纾困破题思路

对丁然、黄女士一样的B端小微企业而言,被称为国家经济毛细血管,推动社会正常运转的重要力量。

当前,我国市场主体数量已突破1.4亿,其中90%以上是小微企业。2021年播出的大型社会观察类纪录片《流动的中国》数据就显示,这些小微企业解决了80%的就业,创造了70%的专利发明,贡献了60%的GDP,缴纳了50%的税收,对经济整体贡献非常大。

然而,这又是一群本身抗风险能力偏低的脆弱群体,无论是宏观经济影响,疫情黑天鹅袭来,还是任何一场小意外,都可能导致小微企业倒下。据相关数据,我国小微企业平均生命周期只有2.7年,存活10年以上的不到。

背后原因何在?2020年,上海市人大代表姚薇提交的一份近万字小微企业调研报告中,明确指出资金周转不畅、融资困难是困扰中小微企业难题之一,甚至可以说是中小微企业的“生命线”。

有手机经销商表示,在手机销售行业,这个情况也非常明显——手机销售对资金量要求非常大,稍大的经销商旺季一次进货需要上千万,往往因此备受资金周转、备货金不足压力。

“对于小微客户或初创企业的人来说,资金渠道断掉,就像造血断掉,他真的也就活不下去了。”作为中国最早一批进军手机贸易行业的企业家,黄女士看到了小微客户的痛点。

融资最根本的核心是诚信。对小微企业来说,生存周期短、贷款风险难把控、经营风险难预测、贷款抵押物存在门槛等等,都让传统银行等金融机构很难正确识读一家小微企业,对授信额度有所限制。

“很长一段时间,小微企业融资渠道主要是民间与熟人借贷、房产抵押。”有金融行业人士对此表示,这几种方式都隐藏风险,无法给成为更多小微企业的有效纾困手段。

用金融科技去破解小微融资难题,逐渐成为行业破题思路。一方面,人们早已走进丰富多彩的数字化生活——这种生活的显著特征,就是“千人千面”个人金融服务变得触手可及。作为中国经济“蓄水池”,小微企业没有理由远离走向数字化、智能化的金融科技。

另一方面,“制造大国”向“智造强国”转型过程中,监管部门始终将脱虚向实、服务实体经济作为一项基本政策。这意味着金融服务需要更合理、更充分地嵌入到供应链网络,在风险可控情况下带动整个产业链的优化和升级。

相关主管部门也注意到了这点。无论是2020年9月央行、银保监会等八部委联合发布供应链金融指导性文件,还是2021年政府工作报告首次单独提及“创新供应链金融服务模式”,都明确指出金融机构和科技平台应加强共享与合作,推动供应链金融场景化和生态化,提高线上化和数字化水平。

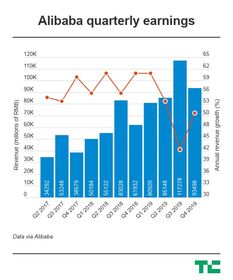

企业角度看,动作比指导文件其实更早一些。过去几年,阿里巴巴、腾讯、百度、苏宁、国美、美团等几乎所有科技和互联网企业都在尝试或已布局了产业金融。

手机行业也是如此。比如,欢太数科早在数年前就开始帮助OPPO从物流、信息流等维度,进行覆盖供应链上下游的“全链条”数字化升级。

伴随两者关系深化与业务融合,欢太数科针对手机行业全国众多经销商展开“数字化+金融”的布局,打造数字化系统来帮助二十万家以上的小微企业经销商实现企业转型。

在此基础上,2020年6月又接入金融机构为OPPO产业链下游经销商打造的专属性数字化产业金融解决方案——欧享贷。

显然,欢太数科希望以此打破传统授信视角,在风险变量可控基础上,结合自身技术、渠道,促进供应链产业金融良性循环,在纾困“毛细血管”、提升服务实体经济质量与效能方面发挥作用。

02

如何做好金融、产业适配器

业内人士指出,产业金融和个人金融最大不同,在于其复杂性和异构性。从生产逻辑、产业数据,到价值评估、风险表现等等都是“千企千面”。

无论哪种,都需要科技企业和金融科技的相向而行,甚至是深度融合,彼此间不再是“物理结合”,而是形成“化学反应”,才能真正助力小微企业,将普惠金融落到实处。

最大难题,是如何通过科技创新和数字手段,为万千小微企业注入金融活水——无疑,这是对金融科技企业技术实力、服务水平等综合能力的考验。

目前,发力科技金融的企业根据自身产业特点及产融结合生态优势,在垂直化、细分化道路上表现出来的能力各有不同。

欢太数科提出的解决方案,是以开放姿态居中连接小微企业和金融机构,做好产业和金融之间的适配器。

具体而言,是欧享贷一端连接OPPO供应链数字化管理系统,另一端接入金融机构,由欢太数科提供大数据、人工智能、物联网等方向的技术支持,两者深度融合,协助金融机构搭建数字化产业金融风控模型。

基于对行业深度了解及把控,这个风控模型可以帮助小微经销商实现纯信用企业贷款,无需抵押物,就可以为更大范围的OPPO经销商提供数字化订单融资服务。

相关数据显示,欧享贷如同企业“智能信用卡”,过去两年内已帮助数万小微企业主解决融资难、融资贵的问题,助力提升销售业绩——其中包括大量个体工商户。

相关数据显示,OPPO经销商数中个体工商户比例超过80%,县(含)以下地区经销商占比在40%以上。通过科技赋能,金融机构更好触达到了行业中的“长尾客户”。

“金融机构透过科技公司能更快速找到核心合作伙伴或服务场景;而有融资需求的企业与客户,也能通过科技企业精准、高效适配到资金渠道。”有业内人士认为,各方接驳适配后,最终达到解决小微企业融资难融资贵的目的。

可以看出,做好产业和金融的适配器,是欢太数科这样的科技平台,在推动产业健康发展、提升服务实体经济质效方面,提供的关键价值点。

“适配器”的重要性,作为中国最早的一批手机经销商,在这个行业摸爬滚打20多年的浙江商人夏长杰(化名)感受很深。20年创业,他从第1家街边店做到200家连锁店,并且一度登陆新三板上市。但大股东突然撤资、疫情反复叠加因素等影响,让他经历了从销量到盈利,都有大幅下滑的艰难时段。

资金仍然是最大问题。2020年6月欧享贷推出后,为进货款发愁的夏长杰得知可以申请“欧享贷”用于定向采购OPPO产品,且按日计息、随借随还之后,他没有多加考虑就注册了,并得以解决了难题。

如今,他每个月都会使用“欧享贷”,每次借款金额一般在一两百万元。“这让我们保持健康的现金流,得以坚持长期主义。”

不过值得一提的是,小微企业想要获得欧享贷高额度的前提,仍然需要小微企业有优秀的还款及运营表现——无论是黄女士,烟台地区的丁然,还是浙江的夏长杰,都是如此。

“数字金融与产业生态的结合是为了促使本业更加健康发展,比如提高产业链各环节效率、稳固产业链薄弱环节、提升库存周转、降低存货资金占用等,进而反哺合作伙伴的供应链生态,助力其产业链长期良性发展。”欢太数科CEO徐立夫如此表示。

03

精准输血,

助力OPPO产业链良性发展

想要更好做好“适配器”,对欢太数科而言,离不开服务二字。

过去一年里,在欧享贷助力基础上,欢太数科推出多项举措为手机行业里中小微企业纾困解难,包含专项免息、降息补贴、暑期临额、疫情展期、减免罚息等,以便为OPPO产业链的小微企业精准输血。

一系列数据,可以印证目前金融机构与欢太数科联合模式取得的初步成效。

·欧享贷2021年为小微企业降低融资成本约37%,为每位核心用户创造利润81万元;

·欧享贷核心客户用款渗透率平均达到20%,单户用款渗漏率最高达到了65%;

·欧享贷覆盖全国30多个代理区域、300多座城市,服务客户4万余家;

·服务企业中,其中小微企业占比达99%,户均贷款余额近10万元;

·欧享贷单笔订单金额相高出全国平均水平38%,客户订单数同比增长83%,采购金额增长73%,用户复借率高达81%。

从数据来看,欧享贷已成为辅助OPPO手机经销商的重要工具,是小微企业覆盖面最广的厂商系产业金融产品。

对数万小微企业而言,可以切实享受到的金融服务包含两大方面:一是融资成本、难度降低,贷款利率下降;二是在欧享贷的一站式融资定制化模式下,覆盖的场景越来越多。

比如,在现有基础上,欢太数科目前正在探索店面装修升级、新开店面、员工培训等更广落地范围的小微企业融资场景。

“销售旺季到来前我们已经为小微企业准备好‘备用金’,根据企业状况协助贷款机构额度提升,解决他们以往的融资烦恼。”欧享贷相关负责人说。

根据其规划,欧享贷未来会依托欢太数科的科技赋能,复制“1+N”模式,围绕“1”个核心企业,拓展“N”个上下游企业,对小微企业开展全方位的供应链金融服务,最终助力OPPO整个产业链健康、高速运转与发展。

作为OPPO、realme、OnePlus的官方合作伙伴,欢太数科在手机+LoT产业数字化建设深耕多年,在B端市场建立了全面的数字化供应链管理系统,也在C端打造了同步生长的丰富生态。

其中,基于ColorOS系统打造的“钱包”APP,就可满足C端用户移动支付、公交地铁门禁卡、充值缴费、手机车钥匙等各类生活场景需求。

可以预见,随着“1+N”模式的成功复制及拓展,科技与产业,产业与金融,两大生态将得到更深层次的结合。比如,由此构建的产业金融生态,其商业价值将不断向上下游传递,进而扩展到千行百业,最终形成一个更好助力实体经济的生态圈。

这一切,归根结底依托于科技创新——过去几年中国产业金融的发展,离不开移动互联、数字化、智能化的飞跃。伴随5G、人工智能、物联网等技术的成熟普及,一个多方互联互通、服务更全面的科技产业金融生态圈,如今也就有了更大想象空间。

对科技企业布局产业金融而言,这将是一个长久课题。毕竟,给上下游产业链、用户,外部资金机构、企业自身带来更多实质性价值,做到多方共赢,才是业务持久向上的关键。