综合多家第三方机构的监测数据来看,2022年上半年,房企合计融资额同比下滑均超过50%。

“上半年房地产行业整体融资环境仍处于较为谨慎状态。”诸葛找房数据研究中心高级分析师陈霄向《证券日报》记者表示,投资人较为审慎,房企流动性压力犹存,大部分民营房企融资难度较大。非银类融资规模缩水过半据中指研究院监测,2022年1月份-6月份,房企共实现非银类融资(非银行金融资机构融资)4825亿元,同比下降56.5%,与2021年下半年相比下降26.4%。

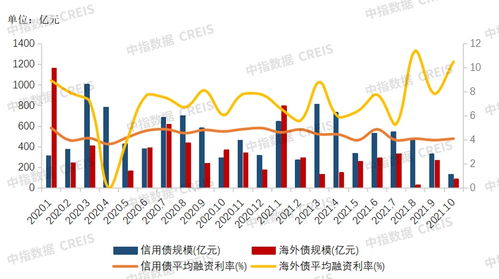

其中,信用债发行规模为2518.0亿元,同比下降24.2%,占总融资规模的52.2%;海外债发行规模仅为169.3亿元,同比大幅下降91.1%,占总融资规模的3.5%,较上年同期下降了13.7个百分点;信托融资规模为694.6亿元,同比大幅下降79.6%,占总融资规模的14.4%,较上年同期下降了16.3个百分点。

在海外债方面,2月份和5月份均无新发行债券,其余月份仅有个别优质企业有能力发行海外债。此外,上半年,通过交换要约重新上市的海外债余额达352.2亿元。对此,中指研究院企业事业部研究副总监陈星表示,对于资产质量尚可,短期流动性承压的房企,提前与债权人沟通、商议展期,可避免触发交叉违约条款,以时间换取资金周转的空间。

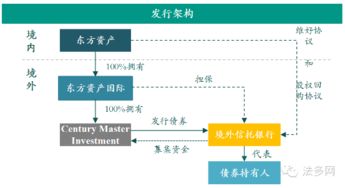

但为获得债权人同意,房企往往提出支付同意费、提高票面利率等方式,虽然暂缓了短期偿债压力,却加重了利息负担,长期债务压力并未缓解。不过,在海外融资降至冰点的时期,部分企业采用备用信用证作为增信措施,既提升了海外债成功发行的概率,也一定程度上降低了发行利率,在当前海外融资渠道几近关闭的环境下,起到了缓解行业信用恶化的作用。

在信托融资方面,上半年平均单月融资仅115.8亿元。

“这与去年以来多家房企发生信托违约事件有关,导致审核更为严格谨慎,成功概率低,整体融资规模大减。”陈霄如是称。“从2021年全年房企非银类融资规模来看,信用债、信托是融资主力渠道,当年信托融资占比超过30%,海外债在2021年下半年发行规模缩水后占比仍超过15%,但与去年这一情况相比,今年海外债及信托融资已降至冰点。

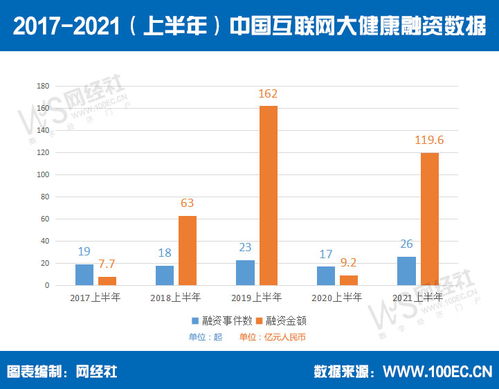

”易居研究院智库中心研究总监严跃进向《证券日报》记者表示,当下,房企融资渠道已经转向以境内融资为主,有能力的房企需尽快调整融资团队,尝试在相关政策鼓励的融资领域内发力。需适应新周期下的融资模式可喜的是,在供应链ABS融资、信用债以及并购融资方面,房地产行业迎来新的转机。据中指研究院监测,今年上半年,供应链ABS融资规模为1443.7亿元,占总融资规模的29.9%,较上年同期上升7.8个百分点。陈星表示,由此可见,持有型物业在行业下行阶段,成为房企盘活资产、补充资金的重要手段,房企同时也能从多元化经营中收益。

更重要的是,今年上半年,信用债发行规模为2518.0亿元,同比下降24.2%,环比上升16.2%,是唯一环比出现正增长的融资渠道。从增速来看,单月同比降幅有收窄趋势,5月份甚至同比增长33.5%。但值得注意的是,上半年,房地产信用债发行主体以央企、地方国企为主,占上半年发行总额的89.0%,受出险企业增多影响,民营房企的债券发行规模仍大幅下降。除此之外,符合融资政策导向的债券发行规模攀升。

比如,2022年上半年共有7家房企发行并购债融资91.2亿元;在“双碳”目标加持下,房企积极推动绿色建筑、绿色金融,上半年共发行绿色债融资63.8亿元。同时,部分券商通过参与创设信用保护工具,协助民营房企打通公开市场融资渠道。5月份以来,龙湖集团、碧桂园、美的置业、新城控股、旭辉控股等被选定为示范民营房企,采用信用保护工具,分别成功发行信用债,实现融资39亿元。“房企过去以高杠杆撬动高速扩张的‘隐雷’尚未排完,7月份、8月份年内第二个偿债高峰已至,房企信用债偿债压力仍较大。

”严跃进表示,在抓住市场出现回暖趋势之际加速推盘回笼资金之外,房企仍需在未出现债务违约之前积极适应新的融资环境,在政策鼓励相关领域,凭借自身业务及当下的信用评级去拓展融资。“从融资渠道来看,信用债将继续保持发行韧性,成为非银融资的最主要渠道;海外债、信托复苏信号很弱,房企应当以保证债务偿还、避免违约为主;有自持物业的房企,可抓住商业地产ABS的发行窗口,通过盘活资产补充资金。”陈星表示,因此有能力的企业应当抓住当前不同渠道的窗口期,根据自身情况补充资金,尽快适应新周期下的融资模式。

据陈星预计,接下来随着销售端逐渐好转,市场信心逐渐回升,加上政策端对合理融资需求的支持,融资环境将会好于上半年,但是从政策端传递至房企端仍需要一定时间,并且行业分化态势将会继续深化,部分优质民营房企将会率先获得融资,而债务压力大、现金流紧张的部分房企仍有债务违约的风险。