作为世界上最优秀的投资大师之一,巴菲特的很多投资理念深深影响到了我们。巴老说“在投资的时候,我们应该把自己看成是企业分析师,而不是市场分析师,也不是宏观经济分析师,更不是证券分析师”。

很显然,我们之前对巴老的这句话理解片面了,其实,巴老并没有说做个企业分析师就不应该研究宏观问题和市场规律呀,他只是告诫我们不要本末倒置而已。

常言道“方向不对,努力白费”。作为职业投资和企业分析团队,我们鹏风价值研究所确实逐渐掌握了不少分析上市公司基本面的技能,但是,因为一直不太注重宏观层面(国际形势、国家战略规划、产业政策、宏观经济数据和规律等)的研究和跟踪,导致这两年眼睁睁错过了好几只大牛股和错配了几个持续走熊的个股(好在仓位不重)。在投资界,经常有人说太注重宏观研究容易导致只见森林不见树木。

还有一种说法是先有牛股才有牛市,牛市只是若干个股和板块走牛之后自然而然的结果。

这个说法确实有一定的道理,尤其对于深度长线价值投资者来讲,但是,做深度长线价值投资对投资者商业洞察力的要求非常非常高,大部分人都是搞短线投机或中短线价值投机。而且价值投资也并不等于长线持有,要知道,盈利能力再稳定的公司都或多或少有一定的盈利周期性的,如果我们长期看好的一家公司正处于新一轮盈利周期的高点,股价和估值水平也处于历史中高位水平,那么未来其股价明显回撤的概率就会很高,如此,我们就没必要为了长期持有而长期持有,完全可以止盈一部分甚至全部筹码,从而避免利润回撤。总之,我们越来越觉得研究宏观问题真的对投资很有用,而且有助于我们成为更优秀的企业分析师。

接下来我们主要通过举例论证的方法来论证一下我们这个观点。比如最近我们才发现,俄乌战争发生前的过去几年里其实有好几个研究国际政治方面的牛人就预测俄乌之间大概率会发生激烈战争,有的甚至具体时间都预测的很接近。

事实上政治和经济看似是两个问题,但绝对是强相关关系,撇开政治因素研究经济,或者撇开经济因素研究政治,都会导致观点的狭隘。

在我们看来,一个专业投资机构的宏观研究团队里如果没有专门研究国际政治方面的研究员,那么这个团队肯定是有缺陷的。俄乌发生战争能带来哪些风险和投资机会呢?显然也是一个宏观预判问题。有些人预判石油、天然气、粮食等大宗商品一定会大幅涨价,于是在期货市场提前布局而赚的盆满钵满。

俄乌战争越打越焦灼,陷入持久战的概率越来越大,如此情况又会带来哪些投资机会呢?显然也是一个宏观预判问题。有些人预判一定会导致欧洲能源短缺和电价持续上涨,而电价持续上涨大概率会导致欧洲大幅度增加户用光伏发电和储能的安装量,于是有人提前布局了A股正宗户用储能概念股而赚的盆满钵满。比如如果我们储备了足够多的历史、国际政治、国家博弈等方面的知识和信息,那么就很有可能提前预判出中美对抗不断加剧的大趋势,而在这种大趋势下,我国必然要大力推进国防建设,那么军工板块长期走牛,诞生一批大牛股一定是大概率事件。毫无疑问,有了这个宏观预判,自然就会高度重视军工行业,那么挖掘出牛股的概率就会大大提升,而不是等军工板块行情已经走出来了,胜率和赔率大大下降后才跑去凑热闹。

比如在美国猛烈持续加息的背景下,各国股市和大宗商品价格走势会发生什么样的变化呢?显然也是一个宏观预判问题。从历史数据和经验来看,美国处于加息周期时,全球大多数股市和大宗商品价格表现都比较疲软。因为随着在各国资本市场的国际资本不断回流美国,至少资金面就不利于股市保持坚挺。而这一次美元加息时,还有俄乌战争和新冠疫情对全球整体消费需求的削弱,消费不振,大多数企业利润增速必然下滑,那么,股市整体表现不好的概率肯定会比以往更大。

再比如研究人口和经济发展的关系,显然也是一个很宏观的问题。那么研究这个宏观问题对我们做具体投资到底有什么意义呢?其实意义真的很大,我们也是最近才深切感受到的。回头我们会在文章《灰犀牛往往比黑天鹅更可怕,未来中国会面临哪些灰犀牛?》中具体展示一下研究人口问题对我们做投资决策的意义。总之,如果我们研究人口问题很深入,那么一定能很好地把握住过去十几年中国房地产市场的红利,也能提前规避掉这几年房地产持续爆雷和萎靡下的各种雷和陷进。

再比如研究利率变化跟实体经济还有股市的变化,这显然也是个很大的宏观问题,几乎很少有股民会特别关注这个问题。因为很多人觉得利率变化几十或者上百个bp似乎不会对自己所投资的企业的基本面产生什么影响,关心这些干嘛?!我们以前也这样认为,但是我们错了。除了上面所说的美元加息的例子,我们再说说国内利率变化对实体经济和资本市场的影响。

诚然,利率的变化确实对很多企业短期内的经营不会造成比较明显的变化,但是他会对整个股市的资金面、以及社会总投资和消费产生明显的影响,而这种宏观层面的明显变化,最终很可能导致上市公司股价和企业盈利的更大变化,因为企业有经营杠杆和财务杠杆的,GDP2%以内的变化往往会导致企业盈利水平百分之好几甚至十几的变化。是的,杠杆不仅可能放大利润,也可以放大亏损。我们拿央行持续加息来具体讲讲。

央行加息除了上调基准利率外,还有上调再贴现利率和公开市场操作工具等手段。央行为什么要持续加息,通常情况下,必然是政府认为经济发展过热了,也就是企业和个人借钱投资和消费的热情很高,需要降温。因为大家投资和消费的热情很高,所以不管是GDP增速,还是企业盈利表现,都可能已经处于一个盈利周期的顶部区域,而实体经济和企业利润好,股市往往表现也会比较强势。这时候一些比较谨慎的投资者可能已经有逐渐降低投资预期和力度的行动了。

央行加息后,企业贷款难度不仅会增加,贷款利率也会提升,继而导致企业的投资力度下降,行业头部大型企业的投资力度下降,那么其上游供应商拿到的订单自然也会下降,这样的就会形成一个个连锁反应,最终导致很多企业的投资力度、营收增速和盈利能力下降。企业收缩资本开支和盈利能力下降,那么创造的就业岗位和给员工的奖金往往也会减少,最终便导致整个社会的消费能力下降,而社会总消费能力下降,回过头来又会影响企业的投资力度和盈利能力。最为关键的是,悲观预期是会传染的,最后会形成一种强大的氛围,最终会影响越来越多企业和个人的投资和消费预期。

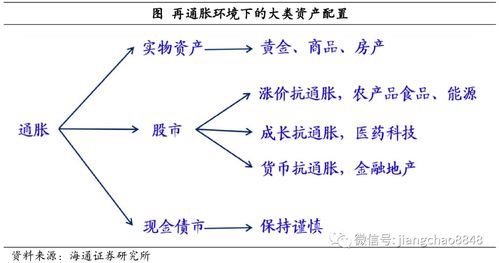

可见,对于一个经济体,尤其是比较庞大的经济体来讲,政府用其看的见的手来调控经济发展节奏多么重要,如果不谨慎地进行干预,必然会导致经济周期波动的程度加大。要知道,社会投资力度和消费热情不管是过冷还是过热,都会对经济发展造成破坏,而经济发展不够稳定和不确定性过大,一定会导致社会不稳定性增加,而社会不稳定增加必然会影响经济发展。所以我们总是在强调“稳定压倒一切”。另,因为大型投资机构知道央行加息对实体经济和资本市场的影响,所以越来越多的投资机构就会降低股票资产的配置比例,增加现金或者债券投资力度,这时候不管是基本面还是资金面,都将越来越不支撑股市继续走强或者保持坚挺。

当然,你可能会想,既然持续加息不利于股市保持坚挺,那么降息就应该有利于股市保持坚挺咯,可为什么这两年在我国利率水平缓慢下降,流动性比较宽松的情况下,A股表现却一点不坚挺呢。原因主要如下:首先,2020年整个A股的估值水平提升太多了,到2020年年底时,三大指数的滚动市盈率估值水平已超过近十年内估值水平的80%分位点,即便到2021年底,也还在65%左右分位点附近,像创业板仍接近80%分位点。在这种较高的整体估值水平下,只要基本面和资金面有利空,整体行情下行的动力就会很强。

这是估值方面的利空因素。其次、房地产投资和商品。