企业融资的一个主要目的是投资新项目。假设迪士尼要在北京新建一个主题游乐园,需要300亿元。

这么大的资金体量,企业自有资金是无法满足的,需要依靠外部融资。

那么,迪士尼的这个项目应该使用债务融资还是股权融资呢?如果选择债务融资,比如银行贷款,那么企业还会面临一个选择,就是应该使用短期贷款还是长期贷款。有些人可能觉得这两个问题很容易回答:哪种资金便宜就用哪种。这个想法没错,尽量用“便宜的钱”是融资决策的一个重要原则。

用财务人员的话说,就是尽量降低资金成本,这样才能提升项目的投资收益。

但是,在财务高手看来,用“便宜的钱”并不是融资决策最重要的原则。融资决策的第一原则是,融资方式和投资项目之间必须配比。这里的“配比”包含两个维度:一个是期限上的配比,另一个是风险上的配比。

融资方式和投资项目的期限配比融资方式和投资项目配比的第一个维度,是期限上的配比。以债务融资为例。

从时间的角度看,一般来说,短期贷款由于时间短,银行要承担的风险比较小,也便于监管,利率会比长期贷款低。

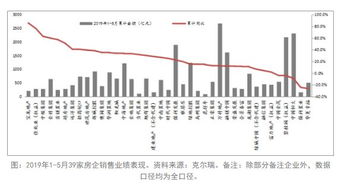

换句话说,短期贷款比长期贷款便宜。如果单纯考虑资金成本,所有企业都应该使用短期贷款。但实际情况是这样吗?根据万得数据库的数据统计出,在2018年中国A股上市公司中,超过50%的企业都有长期贷款。

明知道短期贷款便宜,为什么大部分企业还是会选择长期贷款呢?原因就在于,短期贷款和长期项目之间的期限不配比,会大大提升企业的财务风险。长期项目的现金流有一个特点:前几年属于投资期,现金流通常是负的;到了后期,项目正常运转了,才会开始产生比较多的正现金流。比如,根据上海迪士尼游乐园这个长期项目的经验,从修建、开业到收回成本大约需要10年左右。假如迪士尼为了节省一点儿利息费用,使用一两年的短期贷款,它就必须在一两年内把债务还清。

而迪士尼的现金流在两年内可能还是负的,或者正现金流很少,仅靠游乐园这个项目本身,根本支撑不了贷款的利息和本金。期限配比理论,最早由金融学教授詹姆斯·莫里斯在1976年提出。这个理论的核心观点是:企业债务的期限要与资产的期限配比,即长期债务融资用于长期资产的投资,短期债务融资用于短期资产的投资。比如,零售企业通常会为年底的促销话动额外备货,进货需要的资金就该用短期债务清足。

相反,企业投资长期项目的资金,就应该使用长期债务。短贷长投的风险但在实际操作中,由于短期贷款便宜、好借,有很多企业把它用于长期项目,然后用“借新还旧”的方式周转资金。这就好比一个人月初在某互联网平台上借了5000元,买了一部新手机。这笔贷款要求月中还清,但是他月底才发工资。

临近月中时,这个人就得想办法再借一笔钱,用新借的钱把月初借的5000元旧债还清,等月底发了工资再还新的贷款,这就是“借新还旧”。这种把短期贷款用于长期项目投资的做法,在财务中被称为“短贷长投”。有学者研究了2004一2014年的A股上市公司,发现约25%的企业存在较为严重的短贷长投行为。

然而,短贷长投是一种非常危险的财务运作方式。有学者研究了短贷长投的经济后果,发现这种做法会对企业的业绩产生显著的负面效应。更为严重的是,当债务期限大幅短于投资期限时,投资的到期偿债压力会被放大,引发流动性危机。所以,在财务高手眼中,融资决策的首要关注点不是资金是否便宜,而是资金和项目在期限上是否配比。短贷长投带来的财务风险,要远远大于使用短期贷款,节省利息费用带来的那点儿收益。融资方式和投资项目的风险配比融资方式和投资项目配比的第二个维度,是风险上的配比,也就是说,不同风险等级的项目,需要配比不同类型的资金。

一般来说,风险低、盈利有保障的项目可以更多地考虑债务融资,而没有盈利保障、风险高的项目通常要靠股权融资。因为债权人在意的是项目收益的下限,也就是项目能不能还清本金和利息。还清之后,项目赚再多的钱,都和债权人没关系了。

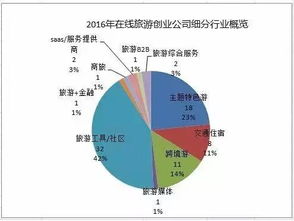

而投资人更在意未来收益的上限,也就是最多能赚多少钱,因此,他们对风险的容忍程度比债权人高。创业企业就是典型的例子。创业圈流行这样一句话:99%的创业项目会失败。银行肯定不愿意给这样的项目贷款,绝大部分创业企业就只能依靠股权融资来发展。

一群专门给创业企业投资的机构一“私募股权投资机构”“风险投资机构”一应运而生。国内一线的风投机构包括红杉资本、高瓴资本、DG资本、经纬中国、深圳市创新投资集团等。这些机构专门寻找未来发展潜力巨大的创业企业,给它们投资,并换取企业的部分股份。

这些机构为什么被称为“风投机构”呢?因为它们进行的投资活动背后的风险极高。如果创业企业失败,一般来说,它是不需要把钱还给风投机构的,损失由风投机构。