一、国内零售龙头企业良品铺子发布中报:克服疫情影响,双收持续稳健增长。

中商产业研究院数据显示,2016年至2020年,我国休闲食品行业市场规模从8224亿元增长至12984亿元,年复合增长率达12.09%。2022年中国休闲食品市场规模有望突破15000亿元。

与发达国家相比,我国休闲零食市场集中度较低。CR5、CR10常年在16%、26%左右徘徊。

2020年新冠疫情爆发后,开始有长尾制造商陆续退出市场,叠加头部品牌加紧对全渠道布局,市场集中度缓步提升

。8月25日,国内知名零食品牌良品铺子发布2022年中报:

良品铺子克服上半年疫情的不利影响,营收同比增长10.72%至48.94亿元,净利润一举逆转Q1负增长的表现,同比微增0.67%至1.93亿元

。由于更早发布中报的同业公司不及预期,使得机构给到良品铺子的预期较低,加之良品铺子净利润、毛利率环比明显改善,在双重预期差共振之下,8月26日,良品铺子高开高走,开盘不到15分钟便封死涨停。

近年来,网红零食股价不红了引发众多投资者的关注。在一个强势涨停后,良品铺子的竞争力是否变强?公司的“高端化”战略执行情况如何?行业竞争对手出现了哪些变化?将是教主本文主要讲述的内容。

二、线下渠道仍是零食消费主流,头部公司中布局最均衡的良品铺子已成“最强王者”。

(一)线下渠道占零食消费的85.9%。良品铺子线下门店Q2环比增加71家,且仍将加速布局。

虽然零食消费线上渗透率从2017年的9.6%提升至了2021年的14.8%,但线下渠道依然以85.9%占据压倒性的优势,是零食最大的消费场景。

截止2022年6月底,良品铺子在全国23 个省/自治区/直辖市的189 个城市拥有3078家门店,比照一季度末的3007家净增71家,与去年末的2974家门店相比则增加了104家。

2019-2021年,良品铺子每年净增门店数较为固定,均在250-285家之间。公司一季度净增33家门店,低于往年的平均值。良品铺子线上、线下渠道营收相对均衡,近几年几乎稳定在1:1的量级,但线下门店毛利率更高,贡献净利润比例也更大,若线下门店开设速度放缓,则会引发净利润增速放缓的担忧。现如今,良品铺子二季度新开71家门店,“门店开设速度放缓”的担忧已消除。

值得注意的是,年初,良品铺子为巩固线下门店优势,变更募集资金,拟用两年的时间在全国增设292家直营门店。众所周知,直营店是良品铺子盈利的核心,待这292家直营门店陆续落成并对外营业,也将有效带动良品铺子双收稳定增长。

今年上半年,良品铺子新开直营门店93家,高于72家的预期,料下半年全国疫情有所缓和后,良品铺子开店速度将有所加快。

如今,良品铺子门店经营并不仅限于店内,而是主动辐射周边,延展至单客离店经营,依托门店、链接平台,经营线上资源和工具, 提供到家、团购、在线互动等差异化经营服务,多维度拓展和经营店圈流量,能够起到间接提升“坪效”的作用。

据教主了解,疫情后多地商铺租/售价出现了小幅下滑,良品铺子可以用相对低的价格布局门店。

(二)百草味以线上为主,2021年底百草味线下门店仅几十家。

百草味2019年后重新开始铺设线下渠道。不过即使在百草味放开加盟店后,

2021年底,公司门店依然只有几十家,无法与良品铺子分庭抗礼

。(三)“聚焦坚果”背后是收缩战线的无奈,三只松鼠短期已无力与良品铺子争霸线下。

因线上比价容易,毛利率低,三只松鼠在2018-2019两年出现了明显的“增收不增利”现象。为了提升客户粘性、增加复购率、打造松鼠品牌服务,公司于2020年起大举布局线下门店。

但2020年后,新冠疫情并没有恢复平静,今年上半年全国多个主要城市再次封控、管控,线下门店亏损率上升。同时,公司线下门店管理经验较少(2017年开设首家直营店),扩张初期过度追求覆盖率而忽视了坪效,经营效果不佳。

今年上半年,三只松鼠直营店(投食店)只新开1家,闭店56家,剩余85家;加盟店(联盟店)新开37家,闭店182家,剩余780家。

(数据取自三只松鼠2022年中报)

截止中报期,三只松鼠货币资金,仅剩2.47亿元,同比去年下降40%。现金流的下降带来一系列连锁反应,如研发费用上市以来首次负增长,还有产品品类“收缩战线”。

三只松鼠的基本盘是电商,其中又以天猫、京东两大平台为主。

(数据取自三只松鼠2022年中报)

今年中报,三只松鼠来自于两大电商平台的营收均下降超过20%。公司解释是“线上流量下滑”以及“疫情导致仓储物流发货延迟”的影响,但从其他同业公司线上渠道的表现来看,受到的影响并不大。

再联想到三只松鼠“聚焦坚果”的提法,很有可能是公司为了全面节省开支,缩减了一些非坚果品类的推广费用所致

。(数据取自三只松鼠2022年中报)

从松鼠的销售费用来看,并未出现高管说的“推广费用过大”,而是同比出现了14.01%的下滑,变动幅度也与营收相匹配。

三只

松鼠将原来“快速增加线下门店”的战略进行了调整,一方面增加流通渠道、扩大县域覆盖,另一方面增加了KA“店中岛”的布局(比开设线下独立店更节省成本)

。战略从原先的对标良品铺子变成了对标盐津铺子,来了个360度大转弯。三只松鼠这一系列的变化至少可以说明一个问题,那就是

公司短期已无余力再与良品铺子争夺线下门店的覆盖率了

!(四)良品铺子继续巩固社交、流通渠道优势。

社交电商渠道,良品铺子聚焦抖音、快手,持续深耕运营。与超头部达人深度合作,打造多个行业爆款案例,抢占市场规模;

社区电商渠道,良品铺子以华北、西北、东北市场为切入口,服务62个城市,累计服务社区消费者同比增加 67%;

团购渠道,良品铺子团购业务的省级礼品分销代理已覆盖全国4个直辖市及15个省份;

流通渠道,良品铺子上半年累计覆盖 23000 多家社会零售终端, 与多家新型连锁商超建立战略合作关系。

截止中报期,良品铺子团购及流通渠道实现营业收入 2.04 亿,同比增长 63.14%。

三、零食行业是场持久战,良品铺子的胜势来源于“广屯粮、高筑墙”。

(一)良品铺子产品线分散且均衡,受上游原材料影响并不剧烈。

良品铺子、三只松鼠2022中报期的毛利率分别为27.47%和27.86%,几乎相差无几,但两家公司毛利率变动方向则不同(良品铺子上升、三只松鼠下降)。除了两家公司线下开店策略的差异,也有少量是受上游原材料涨价的影响。

我国零食种类分为糖果蜜饯、坚果炒货、面包糕点、肉类、水果类、豆干等,上游原材料各不相同。

良品铺子拥有15大品类,产品线均衡,受单一原材料涨价影响小

。同时,良品铺子是国内零食行业中SKU最多的,约有1500多种(百草味SKU1000+,三只松鼠600+)。

产品种类丰富,孵化出大单品的概率自然更高

。(二)良品铺子大单品战略已初见端倪。

欧睿国际统计数据显示,尽管肉类零食当前盘子不算大,但2017至 2021年复合增长 9.3%,力压坚果类的年复合增长7.6%排在细分领域第一位。良品铺子在肉类产品中已成功打造手撕肉脯、酥脆猪肉脯等爆品;

其余品类中,奇亚籽全麦吐司、0 添加蔗糖黄桃干等产品也深受消费者喜爱!

2021年底,良品铺子SKU共计1555种。今年二季度,良品铺子全渠道上新400多款产品后,总SUK数量依然保持在了1500+的水平。

公司的“焕新战略”一方面是为了充实流通渠道品类,快速抢占市场,另一方面也为了及时替换一些消费者反应平淡产品,拒绝拉长试错时间,力争以更快的速度打造更多的大单品

。良品铺子今年销售费用同增6.75%,低于营收增速的10.72%。一定程度上反映了良品铺子大单品战略初见成效,消费者自主购买的意愿有所增强

。(三)公司是业内最早布局智慧供应链的企业,存货周转率行业排名前列。

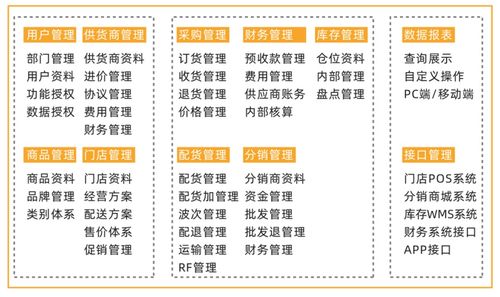

良品铺子在业内率先构建智慧化的供应链管理平台,从采购端和销售端对大数据进行分析、预测和计划,打通 B2B、B2C、O2O、线下门店等不同渠道的库存,实现数据驱动下的仓货共享,优化货物的周转效率。

近5年来,良品铺子、三只松鼠都在打磨“智慧供应链”,扩大仓储物流的优势,但

良品铺子的存货周转天数始终优于三只松鼠

。食品行业最重要的就是安全问题,存货周转天数更快也让消费者在良品铺子能吃到更新鲜的食材。2021年,良品铺子联合供应商打造工厂供应仓直发、直配业务模式,减少商品周转环节。今年上半年,良品铺子对核心业务系统进行深度建设,前台系统提升了设备兼容性,实现了主流支付方式的全覆盖,中台系统强化用户分层营销,后台系统高集成化和高智能化,持续提升管理效能。目前,

良品铺子订单系统可支持线上单日交易超过 300 万笔、线下单日交易超过 100 万笔,物流系统可支持单日发货包裹超过 80 万个,数据负载能力为业内最优

。四、良品铺子将长期致力于场景化、健康化、高端化。

(一)良品铺子是国内首份儿童零食行业标准的起草者,良品小食仙已开设独立门店。

2020年,良品铺子作为主要起草者之一,参与了我国首份《儿童零食通用要求》(T/CFCA 0015-2020)团体标准的制定,填补了国内儿童零食标准的空白。日前,中国副食流通协会、中国儿童中心、良品铺子旗下儿童零食子品牌“小食仙”联合发布2022版《儿童零食通用要求》、《“食育加佳”认证通则》、《儿童糖果巧克力通用要求》等行业标准最新成果。一些列《要求》的下发为儿童零食营养健康和安全性方面的规划提供了研发依据,树立了行业标准,良品铺子作为其中的重要参与者,其产品健康性、安全性已成为行业标杆!

2021年,良品小食仙共推出了28 款儿童零食新产品上市,销售占比 35.17%。

2022年,小食仙累计上新产品29款,全渠道终端销售额为 2.19 亿,同比增长 21.33%。现“良品小食仙”已有独立门店运营。

良品铺子消费者画像显示,截至 2021 年底,全渠道会员人数约1.2 亿,活跃会员中,女性占比 70%。上半年,良品铺子针对女性防脱发、补气血、美容的需求,上线“药食同源”新品56款。公司在场景化的培育、细分领域的深耕节奏也正加快。

(二)从食材到添加,良品铺子始终严格把控产品质量,主要理化指标比国家标准严格20%以上。

良品铺子除缩短流通环节外,同样注重把控其他环节的产品质量。

原料方面,良品铺子分别选择了伊朗开心果、南非夏威夷果、美国的碧根果和巴旦木、燕山板栗、长白山红松、富平柿饼、若羌灰枣、恩施马铃薯、莆田海带等20余种地理标志产品,以满足消费者的味蕾。

包装方面,2021年,公司健全了包装开发检验质量体系,制定《包装开发流程》。从密封性、热合强度、溶剂残留、微生物、浸出情况等指标严格要求,让包装过程更具制度化、体系化、规范化。

食品添加方面,麦肯锡调研数据显示,我国超50%的受访消费者偏爱健康和营养食品,低糖、低盐、低脂、无添加已成为新的消费诉求,这也非常符合年轻人重视健康的消费理念。良品铺子年内推出了一系列如奇亚籽全麦吐司、0 添加蔗糖黄桃干、0添加防腐剂“DHA藻油奶酪棒棒”健康零食,打造健康零食的良品铺子正逐渐占领新时代消费者的心智。

2021年,

良品铺子坚持对产品的基础指标、农残、微生物、添加剂等理化项目进行检验,始终坚持主要理化指标比国家要求的普遍标准严格20%以上

。今年6月15日,武汉大学质量发展研究院发布的《良品铺子2021年质量报告》显示,良品铺子2021年1780批次产品接受了食品安全监管部门的抽样检测,合格率达99.94%,高于国家平均水平1.74个百分点。健康产品得益于良品铺子一直比较坚定的研发投入。年内,公司研发费用同比增长32.83%,保持了同行业中较高的增速,有代表性的有“植物肉技术”。良品铺子首创湿法蛋白干燥方式应用,突破行业瓶颈实现量产,新上市的两款植物肉产品,消费者喜好度提升了2倍。

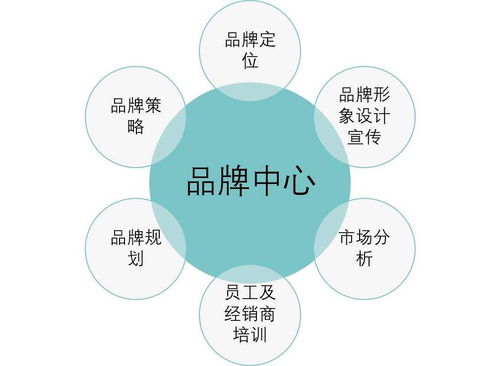

(三)与官方合建高端研发中心,高端化战略已不只是“野望”。

出于良品铺子产品更健康的考量,

今年3月,中国食品工业协会与良品铺子共建“中国高端休闲食品研发中心”。8月24日,研发中心正式落地武汉良品铺子总部。再度与“国字号”机构携手也奠定了良品铺子在国内高端零食中领头羊的地位。

五、后续市场表现展望。

(一)中短期宏观经济趋势对食品等必需消费有利。

从中短期来看,我国7月份社会消费品零售总额同比虽仅增长2.7%,但食品同比增长高达6.2%。1-7月份,食品行业9.4%的同比增速也仅次于传统能源,与药品并列增速第二。

7月份,国内CPI同比增长2.7%,而近期央行再度调降LPR,这显然不是年内CPI的最高点。

零食行业具备必需消费+抗通胀的特点,考虑到目前宏观数据的变动趋势,良品铺子等企业风格将受益。

(二)与发达国家上市食品龙头相比,良品铺子相对低估。

食品作为永续行业,细分领域龙头市场份额长期呈集中趋势。

美国糖果业巨头好时,上市以来股价不断创出新高。

即使是连续13年人口负增长的日本,其国内的食品、零食巨头明治控股,在2013-2019年间股价也持续攀升数倍,现在也依旧处于上行通道之中。

良品铺子扎根于世界第一人口大国—中国,公司的PE却比美国的好时、卡夫亨氏还要低一些,具备不错的安全边际。

在上半年国内因疫情大规模管控的情况下,良品铺子依然取得了双收正增长,料后续将迎来疫情改善+线下门店开设加速的双击。

主要竞争对手战略失误,至少给良品铺子留出了3-5年“跑马圈地”的窗口期。这一次,良品铺子完完全全地站在了舞台的中央!如何通过产品、渠道双轮驱动健康化、大单品、高端化战略,我仍将持续关注!