上一篇文章开头就给大家复习总结了北金所债权融资计划的5大优势。聪明(ji zei)的小伙伴,已经放进口袋,带着出去营销客户、承揽业务了。

虽然没有面面俱到,临时抱佛脚还是管用。

提到这事,是想告诉大家,现在的互联网技术非常发达,随时随地都可以查询到各种各样的信息。但同时,在汪洋的信息中,如果有人给你总结好,拿来主义即可,不必再花心神去归纳。当然,日常里要试着自己去归纳总结,你不可能总是那么顺心地找到想要的东西。

所以,在我的文章里,会更注重知识的提炼和总结;更注重分享学习业务过程中应该掌握的学习技巧和思维方式;更偏重分享理论之外的实操,那些很少在网络中能够查询到的内容。

希望你不要急于学习业务内容,把这部分的内容忽略了。见过更多的人,见过更大的世界,仔细观察身边的一切,你会发现单纯的努力和付出,已经不太适应现在这个社会了。真正的牛人都赢在了思考方式、表达能力或业务技巧上。

而上述的能力,不是一朝一夕能够练成,需要平日里有意识地锻炼。好吧,我们接着上一篇的内容说。

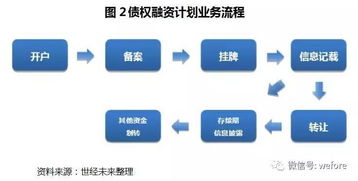

一个企业计划通过债权融资计划融资,找好一家主承销商。

主承销商需要跟企业进行前期对接,了解基本情况和融资需求。然后提供一个初步的融资方案。融资方案不是必须的,看企业要求。

一般较大的企业会要求提供一个融资方案,有些小企业在口头上谈妥了就可以往下推进了。融资方案没有固定的模板,可以很简单,也可以很详尽。融资方案要包括债权融资计划最重要的几个要素。1. 发行规模:北金所对发行规模没有做硬性要求,根据发行人的实际资金需求选择发行规模。

2. 发行期限:北金所没有要求,根据融资人自身的要求,可以短到1天,可以长到5年,甚至7年;3. 募集资金用途:北金所没有明确限制条件。发行人根据自身需要灵活安排,可用于偿还银行借款,补充流动资金或者用于项目建设。4. 发行方式:非公开发行。债权融资计划的主承销商最重要的作用在这里,需要事先找好愿意购买的投资人。

因为为非公开发行,因此后续持有转让的可能比较小,投资人一般都是持有至到期。5.信用评级:评级非必须,但建议提供评级。6.发行利率:根据企业自身的财务状况,融资成本在6.5%~7.5%左右。发行利率和诸多因素相关,比如行业、当前市场流动性、投资人和融资人能够接受的利率。

企业认可了融资方案后,双方基本上就把发行要素都定下来了。接下来,融资人与中介机构签合同。中介机构主要就是银行(主承销商)、律师。

如果企业没有审计报告,那还需要聘请会计师事务所。律师和会计师签的就是服务合同,融资人与银行签的是承销协议。北金所有提供承销协议的模板,如果只有主承销商,那就签融资人和主承销商的双方协议;如果还有副主承销商,那就签三方协议。

不能融资人分别与主承销商、辅主承销商各签一份。签合同双方或者三方都要进行协议的法审,在这期间,同步进行北金所开户流程。融资人、主承销商、副主承销商、投资人都需要到北金所开户。这里的开户指的不是资金账户,是系统账户。

北金所为你提供债权融资计划的全流程服务,各方都要开设一个系统账户,表示自身的存在。相当于各方后续办理各项业务的一个登记簿。系统账户开设的流程在北金所的官网上可以查到。

大致的流程是:跟北金所联系,北金所会给你一个开户材料清单;开户机构提交纸质版材料,并同步将电子版发送北金所邮箱审核;审核通过后北金所与机构签合同,开设系统账户及系统管理员用户;开户机构派人到北金所领取开户材料和U-key数字证书,对,北金所不邮寄。领回来后,开户机构安装系统客户端,登录系统客户端设置操作员用户及操作权限;后续就可以进行业务操作了。另外,需要注意的是投资人,即可以是某家机构开户,也可以是某个产品,比如理财产品。接下里,准备备案材料。

后续所有的发行流程都由主承销商来牵头,包括收集备案材料,撰写募集说明书,到北金所去挂牌。这其中有一个名词叫,挂牌管理人。就是负责去挂牌以及后续所有事宜的。

挂牌管理人只能由主承销商担任,副主承销商不行。备案材料主要是募集说明书和法律意见书的撰写。。