分享一篇干货文章,看完此文,你就基本上能明确创业该去哪里找钱了。

创业初期,融资渠道多种多样,因此,我们需要对各类融资渠道的具体方式、优缺点进行深入的了解,从而灵活掌握各种不同的融资渠道,结合自身项目特点以及个人资源优势,选择合适的融资渠道。

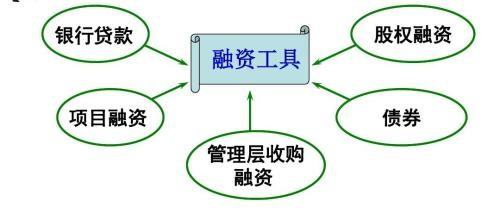

我们可以大致将创业融资渠道分为两类,即股权融资与债权融资。

其中股权融资主要途径有:引入风险投资、私募融资、上市融资; 而债权融资的主要途径 是:民间借贷、银行贷款、融资租赁、资本市场债权融资等等。 而最为常见的六种融资渠道:自筹资金、银行贷款、引入风险投资、小额贷款、P2P 融资模式、典当融资。自筹资金 世界银行所属的国际金融公司(IFC)曾对北京、成都、顺德、温州 4 个地区的私营企业关于中小企业资金来源结构状况的调查结果显示:我国私营中小企业在创业初始阶段几乎完全依靠自筹资金,90%以上的初始资金都是由主要内部积累、创业团队成员及其家庭提供的,而银行、其他金融机构所占比重很小。

我们常说的创业初期找资金主要靠3F,friend/face/family,就是这个意思。

银行贷款(担保贷款) 当自筹资金遇到困难时,对于创业者来说,首选的应该是向银行贷款或者通过信用担保体系融资。为什么这么说呢? 一方面,银行以及金融担保机构对创业群体以及创业型经济发展的支持,也已是全球性的发展趋势。不光是我国在放宽金融政策、完善金融体系、支持创业 型经济发展,其它国家也都在为此而努力。

例如,全世界已有 48%的国家和地区建立了中小企业信用担保体系,解决企业贷款难的问题;2006 年,孟加拉国格莱珉银行的创立者穆罕默德·尤努斯,因为其长期以来用银行贷款的方式帮助穷人创业,而获得诺贝尔和平奖。 另一方面,从银行贷款方式的利弊分析来看,只要你符合贷款条件与贷款程序要求,通过银行贷款基本上都能获得令人满意的资金,而且一般无需担心法律风险问题,其缺点就是资质要求相对较高、手续比较繁琐、周期相对较长。

因此,只要咋门创业者做好充分的时间准备并满足其程序要求,资金的问题也就迎刃而解了。

目前,银行贷款的主要方式是担保贷款,即由借款人或第三方依法提供担保而发放的贷款。按照担保方式不同,担保贷款可分为:保证贷款、抵押贷款和质押贷款。1.保证贷款 保证贷款是指按《中华人民共和国担保法》规定的保证方式,以第三人承诺在借款人不能偿还贷款时,按约定承担连带责任而发放的贷款。

保证贷款对借款人以及保证人都有一定的要求。例如个人保证贷款,要求个人具有稳定和固定的职业收入、信用良好、有按期偿还贷款本息额的能力、无不良历史记录,保证人的担保也必须由银行进行严格的审核通过后方可生效。因此,为顺利取得银行贷款,创业者应该选择那些实力雄厚、信誉好的法人或公民作为贷款保证人,例如专业的中小企业信用担保机构等,若银行等金融机构能作为企业的保证人,则效果更为理想,借款企业取得银行贷款更为容易。 2.抵押贷款 抵押是指按《中华人民共和国担保法》规定的抵押方式,以借款人或第三人的财产作为抵押物发放的贷款。

当无法获得银行信用贷款,或者银行所提供的信用贷款难以满足需要时,中小企业可以向银行提供抵押物以获得贷款。而且,对于银行来说,因为拥有抵押物,其承担的风险大大降低,往往乐意向提供抵押物的企业提供贷款。因此,如果创业者也完全可以将个人消费抵押贷款用于创业,具体包括拟购的商业房、汽车等作为抵押来贷款。其风险在于,如果你无法履行债务,债权人有权以该财产折价或者以拍卖、变卖该财产的价款优先受偿。

3.质押贷款 质押是指债务人或者第三人将其动产(或财产权利)移交债权人占有,将该动产(或财产权利)作为债权的担保。质押贷款是指按《中华人民共和国担保法》规定的质押方式,以借款人或第三人的动产或权利作为质押物发放的贷款。质押贷款也是中小企业获得银行贷款的重要形式,是企业在不具备信用贷款优势条件下的重要补充,而且一旦向银行提供质物,从银行获取贷款的难度则大大降低。例如,个人质押贷款方面,凡持有本人或他人名下的有价权利凭证,具有完全民事行为能力且符合贷款条件的自然人,都可以向银行申请个人质押贷款,可质押 的包括存款单、国库券、银行本票、银行汇票、保险单;对于企业而言,其质押物的范围就更广了,包括产成品、原材料、无形资产(商标专用权、专利权、著作权中的财产权),等等。

其风险在于,当你不履行债务时,债权人有权以该动产(或财产权利)折价或者以拍卖、变卖该动产(或财产权力)的价款优先受偿。除了以上几种传统的银行贷款方式以外,创业者不可忽略的是,还有一些与创业扶持政策相关的银行贷款途径,例如创业专项贷款、重点扶持项目贷款等, 这也许是你获取资金的一个利好途径。 1.创业专项贷款: 主要指银行或者金融机构针对创业或者再创业设立的专项贷款项目,通常与当地政府创业扶持政策有关。

主要由具备生产经营能力或者从事经营活动的个人,向银行提交资金需求申请,经银行认可有效担保后发放贷款。例如,有些地区推出针对下岗人员,专门提出了创业贷款扶持政策。 2.重点扶持项目贷款。

重点扶持项目贷款,一般也是与当地政府创业扶持政策 或者产业发展政策紧密相关。主要对象为一些高科技、创新型企业,如果企业拥有重大价值的科技成果转化项目或者具有极高商业价值的创新项目,都可以向银行申请重点扶持项目贷款,以解决创业启动期资金需求量大的难题。 引入风险投资 风险投资(venture capital)简称 VC,源于 40 年代的美国硅谷,在我国也已经过较长时间的引进及成长期,在政策制度和操作方面,应该说是较为成熟的一种中小企业融资方式。广义的风险投资泛指一切具有高风险、高潜在收益的投资;狭义的风险投资是指以高新技术为基础,生产与经营技术密集型产品的投资。

根据美国全美风险投资协会的定义,风险投资是由职业金融家投入到新兴的、迅速发展的、具有巨大竞争潜力的企业中的一种权益资本。风险投资作为股权融资的主要方式之一,其突出特点是:无需任何财产作抵押,以公司股权与投资者的资金相交换。具有资金使用期限长,没有定期偿付的财务压力,可以获得投资者提供的资金以外的资源支持等优势,成为最受创业者喜欢的股权融资方式之一。

不过,风险投资本身就属于高回报与高风险同时并存的投资行为,对于创业者而言,其主要风险在于:企业将面临控制权分散和失去控制权的风险、融资成本较高(主要指股权稀释)。除了风险以外,风险投资设置的门槛也比较高,即对创业项目的商业模式以及创业者个人能力的要求都也比较高。因此,风险投资尤其适合于产品或项目科技含量高、具有广阔发展空间和市场前景的中小型高科技或者创新型企业,如 IT、半导体、生物工程、互联网等行业的企业。 我国的风险投资者主要分为以下几类: (1)政府背景的创业投资公司,不过这类公司以支持高新技术产业为主,例如生物、医药、新材料、新能源等等; (2)国内大企业战略资本,例如联想投资、四通投资等等;(3)国内外知名风险投资公司,例如 Sequoia、IDG、Steamboat Ventures、红杉资本、软银中国、凯雷资本、高盛等; (4)大中华经济圈的创业资金,例如李嘉诚的和记黄埔; (5)天使投资人,例如沈南鹏、雷军等等。

小额贷款 国际上,对于小额贷款的定义是:向低收入群体和微型企业提供的额度较小的持续信贷服务。其基本特征是额度较小、无担保、无抵押、服务于贫困人群。小额信贷服务一般是由正规金融机构及专门的小额信贷机构或组织提供。

在我国,小额贷款公司是由自然人、企业法人与其他社会组织投资设立,不吸收公众存款,经营小额贷款业务的有限责任公司或股份有限公司,主要服务于服务于三农、中小企业。小额贷款公司的设立,其目的是为了合理的将一些民间资金集中起来,规范民间借贷市场,同时有效地解决三农、中小企业融资难的问题,通常被定为“重点支持中小企业和三农。