辣条的“辣”并不单纯,往往具备辣、甜、咸多样的口味层次。

辣味带来味蕾的释放,甜味给人以愉悦感,而咸味,会刺激人的“无意识进食”——这是所谓“辣条成瘾”的科学依据,是辣条得以与糖果、巧克力、蜜饯、面包等主流休闲食品,渐成分庭抗礼之势的销量密码。也是“卫龙”从一家河南漯河小作坊,走向港股IPO的产品基石。

据香港联交所最新公告,“卫龙美味全球控股有限公司”(以下简称“卫龙”)于2022年6月28日,正式通过上市聆讯。卫龙创始人刘卫平曾说,卫龙辣条就是靠着低端食品的高端化线路,把一包五毛钱的辣条做成“国货潮品”,卖出了十几倍的价格和几十亿的销量。当品牌成为过目不忘的鲜活生命体,也就成功了一半。

而当下,卫龙距离上市仅临门一脚,招股书需要回答,成功的另一半是什么。「电商在线」通过招股书和行业参与者沟通后发现:

1、“调味面制品”已是一片红海市场,卫龙仍是辣条的代名词,但龙头的市场份额并没有想象中高;

2、辣条仍然是卫龙的名片,但新兴品类“蔬菜制品”如魔芋爽、海带等产品矩阵,似乎有更广阔的想象力;

3、虽为社交宠儿、热搜常客,但卫龙的线上渠道份额仅略超10%,仍高度依赖线下经销网络。

不吃辣的华东人买了最多

三闯IPO,辣条龙头的上市之旅略显波折(卫龙曾于2021年5月21日、11月12日两次递交上市申请,均以申请材料失效告终)。如今最新一版招股书,补齐了卫龙在2021年的经营业绩。略显反差的是,这个存在感不俗的市场龙头,2021年在“调味面制品”中的市场份额为14.3%,在更广的“辣味休闲食品”市场,份额也只有6.2%(据弗若斯特沙利文数据)。

但声量和销量上,卫龙仍代表了辣条。对比同行,2—5名品牌在不论“调味面制品”抑或“辣味休闲食品”市场,份额加起来都不如卫龙。行业小二透露,在天猫平台上卫龙与第二名也拉开较大差距。

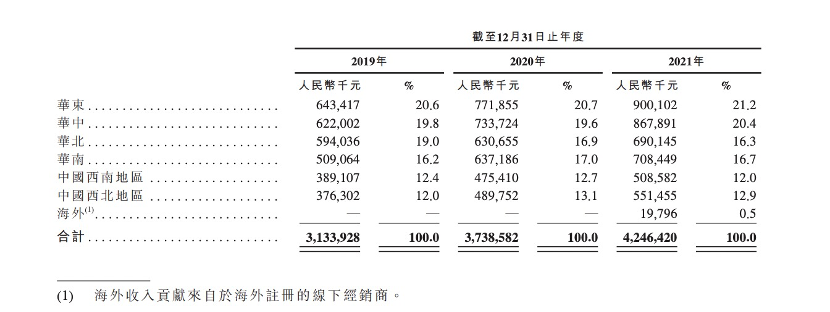

卫龙的销售区域主要分为华东、华中、华北、华南,西南和西北地区。有趣的是,在口味清淡的华东地区,反而卖得更好。

卫龙销售额有0.5%来源于海外,外国人爱上“中国特产”

只是,市场集中度不足,必然会导致品牌在终端消费市场缺乏足够的定价权。简单说,充分竞争下,轻易涨价,容易遭消费者抛弃。

从几毛一包涨至几块钱一包,辣条行业经历的消费升级是整体性的,涉及产品包装、定位、营销、零售渠道等。毛利率红利也在这场升级中被透支干净,尤其对“调味面制品”这类改造空间有限的产品而言,撇开包装规格、设计,近几年可“溢价”的方向已然捉襟见肘。

卫龙辣条在包装上分为精包装和经典包装两款,后者承包了90后童年的回忆。招股书显示近三年(2019—22年)精包装销售额均高于经典包装,但差距不大。经典包装的经销渠道,目前主要为相对下沉的小型杂货店、非连锁超市、批发市场等。提升毛利率更高的精包装辣条的占比,或为提升品牌整体毛利率,为数不多的路径之一。

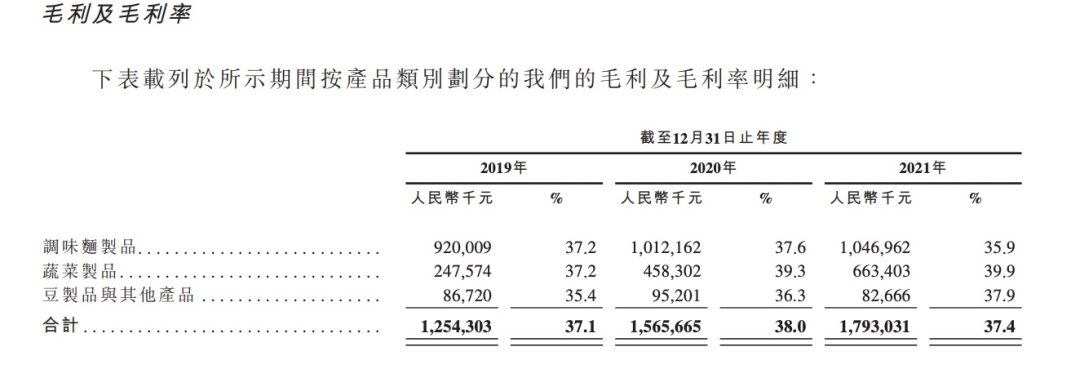

卫龙招股书显示,调味面制品的毛利率甚至在下滑

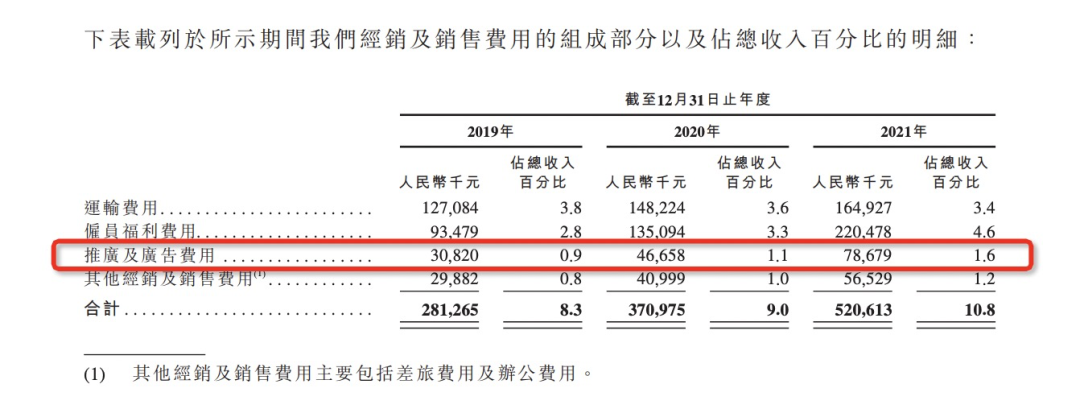

与此同时,加大营销力度,做高销量,扩大整体生意盘子,是消费行业的惯常策略。2021年卫龙推广及广告费用增长68%,达到0.787亿元。占收入比重也从1.1%,来到了1.6%,远高于同期研发费用。本质上,食品行业仍更趋于“营销驱动”。

雇员福利费用有也较大增长,招股书解释与公司股权激励计划相关

但对比其它休闲零食,辣条仍不失为一门划算的生意。据三只松鼠2021年财报数据,其主营的坚果业务毛利率为29.14%,同期良品铺子毛利率为26.98%。卫龙的整体毛利率则达到37.4%。

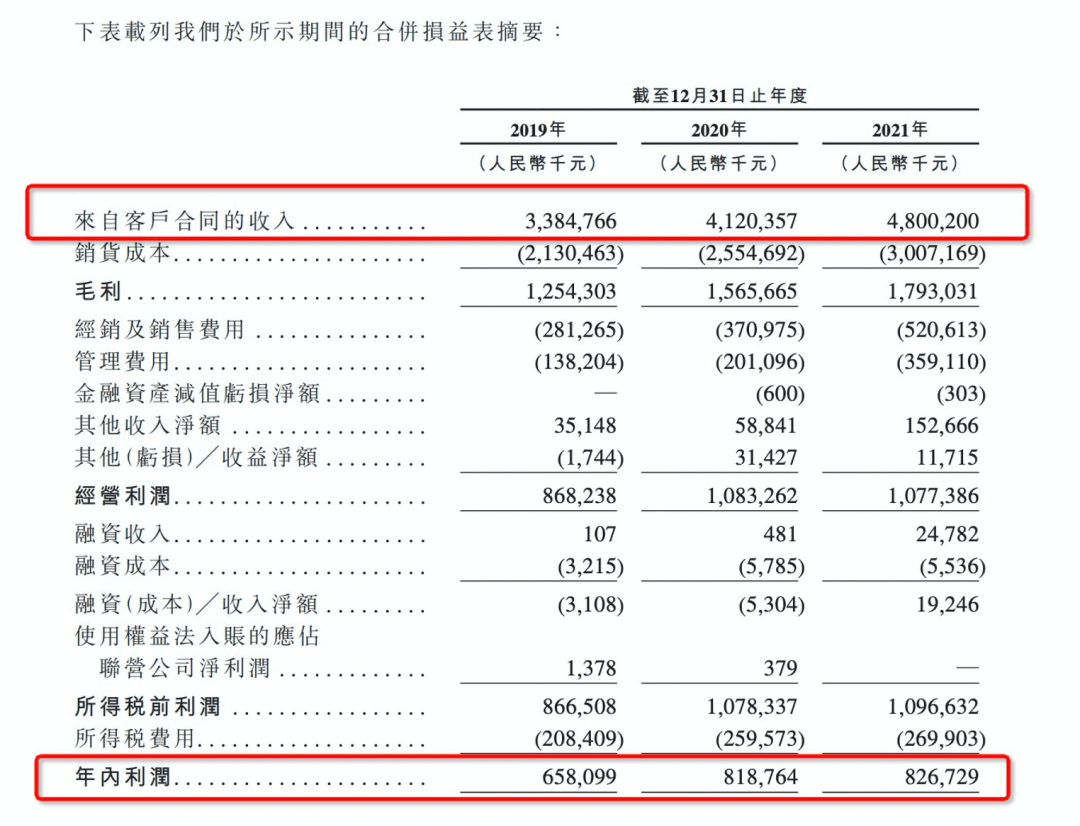

卫龙2019年、2020年及2021年,总收入分别为人民币33.84亿元、41.20亿元、及48亿元。年复合增长率达到19.1%,这一增速远超中国休闲食品行业同期4.2%的年复合增长率。

相应的,“经营及销售费用”、“管理费用”等成本也分别增长了40.3%、78.6%,2021年利润8.27亿,增速不到1%,远低于2020年24.47%的增速。

卫龙招股书提供的2021年合并损益表摘要

用营销带动销售额的同时,卫龙还出现了一些“用力过猛”的问题。以最近的一次翻车为例,卫龙在其辣条产品包装上印了“约吗”、“贼大”等存在“打擦边球”嫌疑的字眼,即遭到了社会批评。

曾经依靠不俗的网感、情怀,博得了年轻人的青睐,但如何拿捏用户能接受的尺度,尤其是对涉及“吃”的食品来说,卫龙仍需要琢磨。

卖蔬菜制品提升毛利率

卫龙招股书介绍,其消费者有超过95%在35岁以下,超55%在25岁以下。辣条伴着这一代人成长,但与此同时,其定价也为一代人的心理价位所锚定。相反,比如魔芋丝、海带、烧面筋等,多是近几年才渐趋标准化的新产品,新品往往意味着更有弹性的价格与毛利率。

我们观察到,不同于麻辣王子等竞对品牌聚焦于单一“调味面制品”策略,卫龙蔬菜制品、豆制品与其它产品占收入的比重,已经来到了39.2%,毛利率要高于辣条,同时也是“辣味蔬菜休闲食品”市场份额的第一。

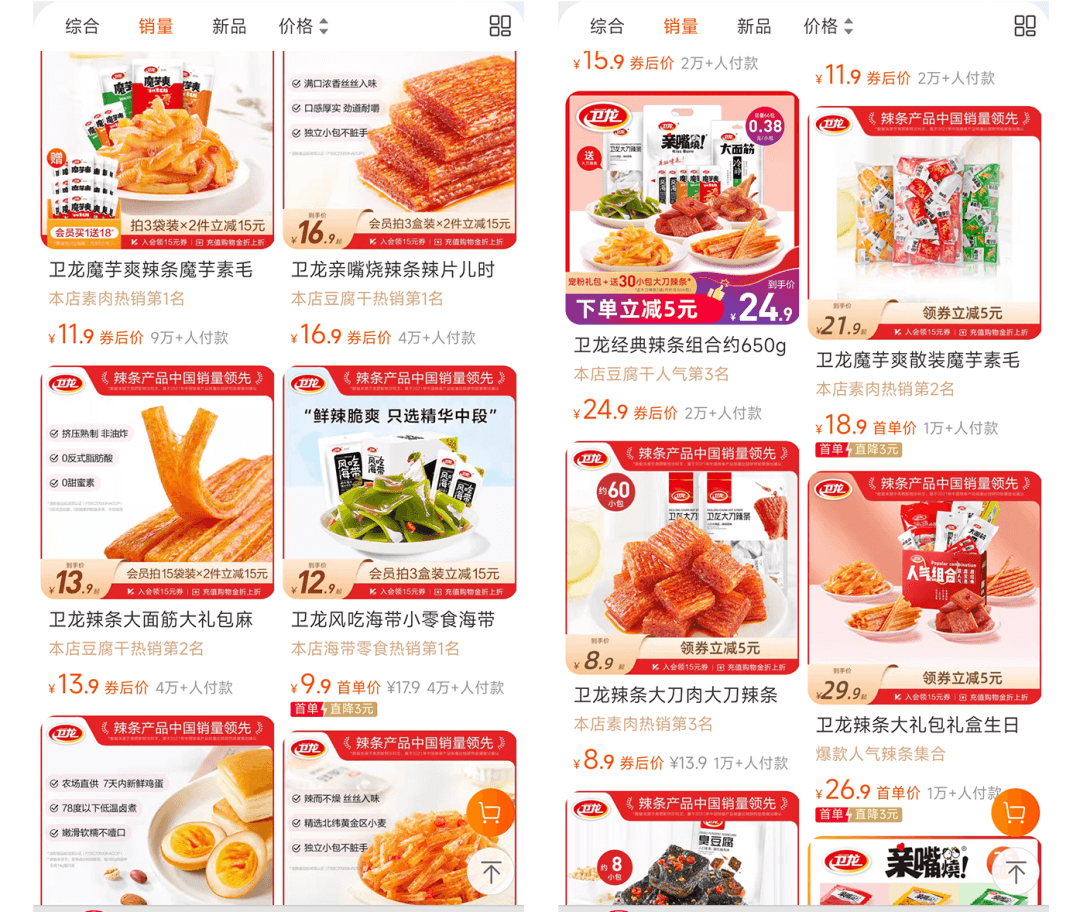

观察卫龙的天猫店铺,按销量排序下,魔芋位居销量榜首,第四位是海带,第五位是即食卤蛋。据悉卫龙一款单品的研发周期一般在3年左右,其投入的资本往往也高于同行。以即食卤蛋为例,零食爱好者栗子透露,行业里真正能做到“溏心”效果的,目前来看只有卫龙。

拉升毛利率之外,蔬菜制品、豆制品对品牌的意义还在于,相较于辣条,蔬菜制品具备的加工深度、复杂度更有望打造出产品的壁垒,进而避免陷入“同质化竞争”。

辣味休闲食品的多产品矩阵

目前,卫龙位于河南的四家工厂,其蔬菜制品、豆制品的相应产能、增速,以及实际利用率,都远高于调味豆制品。这一方面是匹配市场需求,同时也是布局未来。

电商跑赢大盘

截至2021年12月31日,卫龙的经销网络覆盖623片区域,合作超1900家经销商,渗透69万个零售终端。线下经销收入占比接近9成。卫龙在2021年的期末经销商数量,实际录得负增长,一方面因为疫情,另一方面也是优化经销渠道的需求。保留的经销商平均年销售额为200万元,剥离的则为40万元。

线上渠道销售额从2019年的2.5亿元,增长至2021年的5.53亿元,年复合增长率达48.6%,远高于线下水准。卫龙在招股书解释,其线上渠道分为直销、经销两种模式,直销为品牌直接供货给天猫超市、天猫旗舰店、京东等,经销则为卫龙大经销商在天猫上开设的店铺。营收占比上,直销略高于经销,二者合计份额为11.5%。

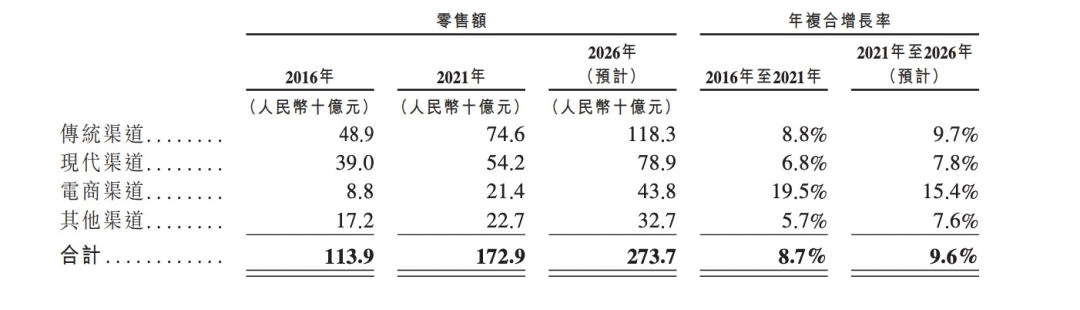

据弗若斯特沙利文统计的“辣味休闲食品市场”各渠道增速,及2021—26年的预计增长,电商仍然是最具想象力的渠道,未来5年年复合增长率约为15.4%。

辣味休闲食品市场各渠道规模及预计增速

我们观察到,在电商平台,卫龙的商品多以5包、10包的“批量装”,以及不同品类的“产品组合”形式进行销售。一方面,批量零售得以降低单件商品所承担的物流、包装成本,提升所售商品的性价比。同时,不同品类互相组合,高低毛利率产品搭配,使得整体的销售毛利率,也更具弹性。

天猫行业小二对「电商在线」透露,卫龙的新品一般会经由电商平台进行首发,以获得更及时、全面的消费者评价,借此反向指导研发。一般在电商平台上卖得好,才会在线下大面积铺量。

从国货走向品牌

如今,“嗜辣”早已脱离了四川、湖南、重庆、江西等地域局限,成了全国人民的共同爱好。甚至作为美食文化,输出海外。

目前国内有超3000家辣味休闲零食企业,以卫龙招股书为例,不难发现其商品销售,在全国市场的分布颇为均匀。

招股书显示卫龙2021年按区域划分的销售额

吃着辣条长大的90后,将卫龙从父母口中的小作坊,买成了一家年销售额近50亿的全国性企业。卫龙也从一包简单的辣条,成长为了产品矩阵型的辣味休闲食品公司。期间,其既依靠不断的产品迭代,跟上了“嗜辣”这一时代特征,以及零食的消费升级。与此同时,当然也少不了消费者对其的情怀助力。

如今,零食已然脱离了纯粹的“食用”价值,兼具一定的诸如“悦己”、“情感”等精神价值。国内零食行业也越来越少出现安全、口感方面问题,我们曾采访“麻辣王子”创始人,实地考察其工厂。发现辣条行业,早已不再是刻板印象中的“小作坊”,现代化的流水线和智能化管控,在规模企业中已很常见。

企业的成长,是产品、服务、品牌形象的协同并进。从招股书来看,卫龙的财务数据还不赖,也正因此,吸引了包括高瓴、腾讯等在内的多家投资机构的关注。而反倒是营销,成了包括卫龙,及其它各行业的“国货品牌”们翻车最频繁的领域。在从“国货”真正走向“品牌”的路上,这显然是它们亟待补齐的短板之一。