十块钱一颗的新西兰奇异果,有一段曲折的故事。

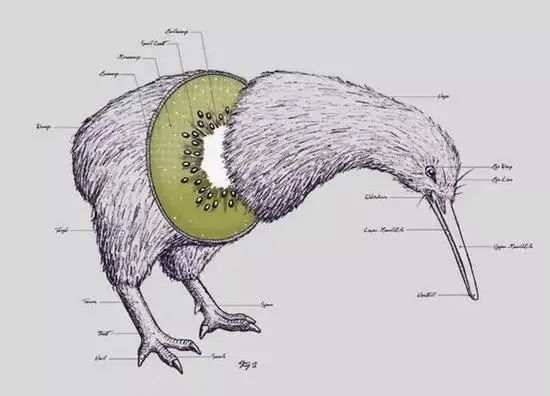

1903年,新西兰人Isabel Fraser在中国发现了一种结满猕猴桃的果树,并带回新西兰种植。一开始,新西兰人把这种水果叫做“中国醋栗(Chinese gooseberry)”,并在二战后带到了美国市场,大受欢迎。

但这帮新西兰人发现,由于名字里面有个Chinese,会让大家觉得这种水果只有中国产的才正宗。于是新西兰果农痛定思痛,从国鸟几维鸟(Kiwi)身上找到了灵感,将中国醋栗改名为“奇异果(kiwi fruit)”,名声大噪。

新西兰国鸟奇异鸟kiwi,奇异果名字的由来

除了户口挂靠的问题,新西兰奇异果的另一个特点是贵,以佳沛(Zesprit)最低档次的“经典果(88-102g)”为例,十个装经典果售价95元,平均每个将近十块,“巨大果(146-174g)”平均每个则超过15块。

2019年“车厘子自由”横空出世,大家纷纷发现有些人表面上光鲜,实际上连车厘子都吃不起。而后,各种经济作物都能和阶级身份挂上钩:比如300一斤的晴王葡萄、动辄上千的黑刺榴莲。

一个不坑穷人的高端水果,到底是怎么出现的?

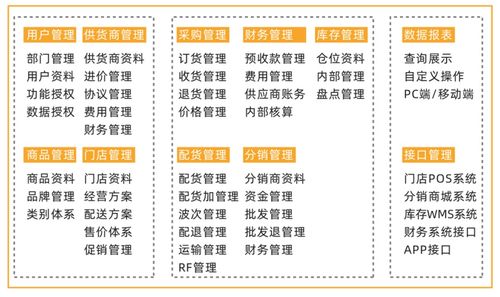

01 密码:成为品牌

中国的猕猴桃和中国的半导体产业很类似:看产量赶英超美,看利润十名开外。

中国猕猴桃的种植面积是新西兰的13倍,但2019年,中国猕猴桃种植利润大约为每亩3500-4000元,新西兰佳沛猕猴桃的绿果收益是每亩1.9万元,金果收益是每亩4万元[12]。

佳沛在1999年首次进入中国市场,后者的贡献在当时只占收入的2%[7]。如今,中国和日本已经是佳沛最大的两个市场,贡献的营业额将近50%。

从商业层面看,包括水果在内的生鲜品类,并不是一个特别好的生意。

水果从田间地头到城市的消费终端,会经历四个环节:种植商-采购商-批发市场-超市/水果店,采购商往往还有好几层,一般每个环节的加价率在30%[2]。

一个西瓜在西北原产地4毛钱一斤,到上海一斤得加到四五块[3]。虽然整体价格增加了不少,但链条长环节多,每一个参与方都是薄利甚至微利。

每日优鲜创始人徐正就曾这样评价生鲜电商行业:撅着屁股捡钢镚。

另一方面,水果是典型的“有品类无品牌”,比如只有红富士苹果,没听过某某牌的苹果。

相比消费品,水果更像大宗商品,只有“品种”的差别,就像苹果里的国光、金冠和红富士,决定其差异的是产地。

奈雪和喜茶都做水果茶,有人觉得喜茶做的好喝,就会为喜茶支付溢价。但如果有人爱吃红富士,他往往会选择红富士里最便宜的,而不是认准某一个品牌。

没有品牌,自然没有品牌带来的溢价。而且,水果是个高频消费,顾客对价格极端敏感,很难大幅涨价。

对电商平台来说,包括水果在内的农产品都有一个非常鲜明的特点:难以货币化。所谓货币化(营业收入/GMV),就是指除去商品交易以外获得的收入,最常见的方法是广告、推广位、竞价排名等等。

但如果连品牌都没有,货币化就是空谈。10块钱一箱苹果的开屏广告怼消费者脸上,他们还是会去找只卖9.9的商家。

这也是为什么拼多多是电商平台中货币化率最低的,因为拼多多上本身白牌货就多,加上近几年拼多多大力发展农产品,都是难以货币化的品类。

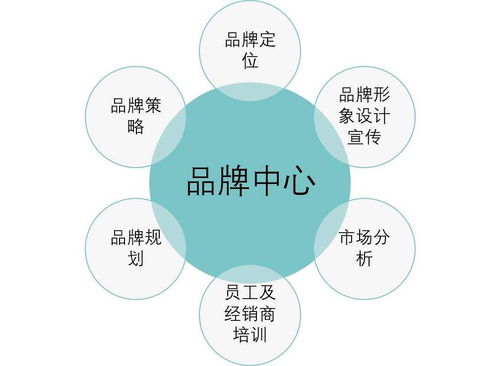

所以,要把水果卖出高价,关键的步骤是“品牌化”。在中国其实有这样的案例——同样是冰糖橙,冠以“褚橙”的品牌卖到北京,价格就比在云南当地贵上好几倍,这其中固然有物流、仓储带来的成本攀升,但归根结底,是褚时健本人的品牌背书。

而纵观新西兰佳沛、美国都乐(Dole Food)这类高利润的水果商,其核心都是成功把水果从“品类”变成了“品牌”。他们的秘诀也并不复杂:

既然橘生淮南为橘,那我就把淮南的橘子垄断了。

02 路径:先做大,再做强

几年前,佳沛将一个名叫高昊昱的中国人告上了法庭,理由是侵犯其知识产权。

根据媒体报道,2013年,高昊昱在新西兰购买了一个果园,并与佳沛签订了协议,种植佳沛的拳头产品SunGold(阳光金果)猕猴桃。到了2016年,佳沛员工发现SunGold流通到了中国,并在中国的一些地方种植。

法庭的记录显示,佳沛一度聘请了私人侦探调查,发现高昊昱将SunGold的种子带到了中国。

最终,新西兰法院判决高昊昱赔偿佳沛约1500万新西兰元。高昊昱上诉后,新西兰上诉法院在去年裁决,把赔偿金额下降到约1200万新西兰元,大概是5000万元人民币。

案件中的被告高昊昱

虽然佳沛胜诉,但SunGold的种子早已在中国生根发芽。根据佳沛的调研,中国有将近5000公顷的“假冒”SunGold[8],而且,这些“假冒”水果的数量很有可能在2023年超过佳沛对中国的出口。

这个案子在业内引发轩然大波,一度惊动两国商务部,也解释了佳沛如何把水果变成一个品牌——先把种子变成自己的知识产权,继而获得定价权。

观察绝大多数“贵族水果”,会发现他们表面上是品牌,背后其实都是对品类的垄断。

葡萄界爱马仕的“晴王”,其品种是阳光玫瑰,早在2015年就引入中国,甚至种植面积和产量都已经超过原产地日本。

因为在研发期间没做好知识产权工作,阳光玫瑰的种子在韩国大行其道,葡萄的价格从每斤300元跌至10元,一度引发日韩两国的农业专利诉讼[11]。

去年,日本新修订的《种苗法》禁止了包括“阳光玫瑰”在内的1975个品种外流,目的就在于亡羊补牢,垄断品种。

佳沛猕猴桃的转折点出现在1997年,新西兰政府下定决心,将猕猴桃产业从农场-采购-销售的链条转变为公司化运作,集中力量打造一个品牌。

转型的契机是1992年美国对新西兰猕猴桃的反倾销处罚,在这之前,新西兰的猕猴桃种植空有规模,很容易陷入果农之间的内部竞争。1997年,在新西兰政府的主持之下,佳沛成为全国唯一的对外出口商。

在上游,佳沛和PFR食品科技公司长达30年间的合作中,对5万个品种潜在新品种就行研究,最终只选中3个品种进行商业化实验[7]。诉讼案中的SunGold(Gold3和Gold9)就是佳沛自己培育的品种,它有金色的果肉和更强的抵御虫病的能力。

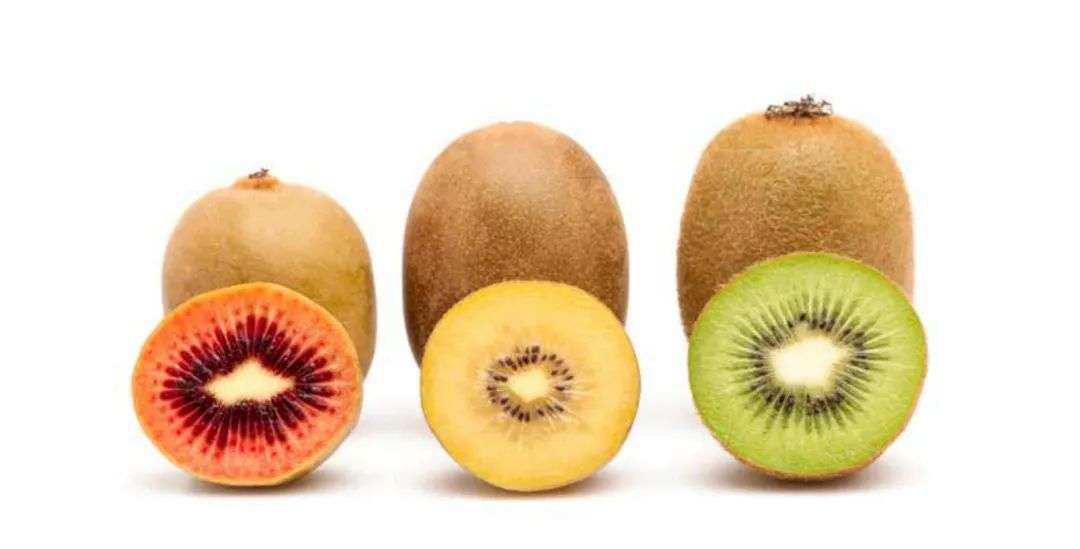

几年前,佳沛还成功培育了一种红色果肉的猕猴桃,并在去年进入中国市场。佳沛每年的研发投入超3500万新西兰元(约合1.5亿人民币),其中2000万新西兰元用于新品种开发。除了口感,研发的方向还有稳定性、抗病性、耐储藏性。

在新的品种出现后,佳沛会把它变成专利品种,让各种猕猴桃成为自己的独家产品。同样品种猕猴桃,没有获得种子授权的猕猴桃只能卖6块,但是授权之后就可以卖到10块。

过去一个财年,佳沛的税后利润是15.85亿人民币。

03 分野:渠道品牌的败局

和新西兰相比,中国的种植业分散的多,“做大”在很多时候是个伪命题。国内水果的品牌化尝试,更有代表性的是“渠道品牌”。

最典型的是洪九果品和百果园,方式都是采购上游种植商的水果,帖牌之后卖给下游。只不过百果园是水果店品牌,面向加盟商;而洪九分销商品牌,面向批发商。也就是说,他们并不参与上游的种植,而是把作为渠道的影响力品牌化。

渠道品牌一度受到资本热捧,百果园6年融资8轮,背后站着20多家机构,其中不乏天图、中金等明星资本的身影,而洪九IPO前,阿里巴巴是最大的外部投资方。

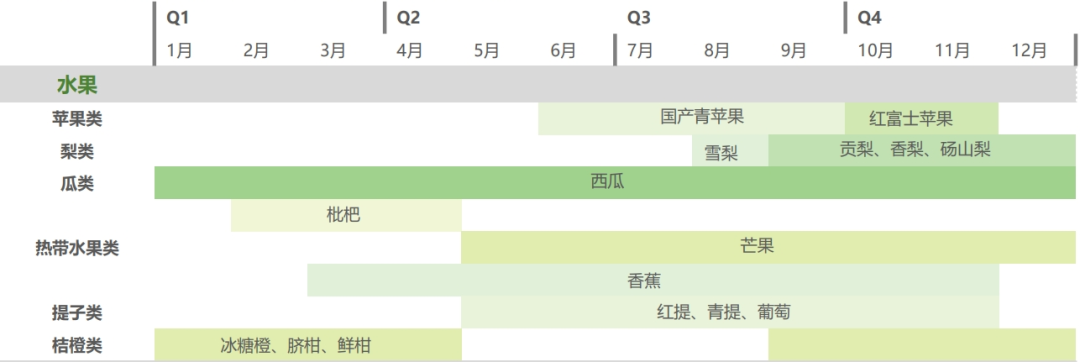

渠道品牌和产地品牌的最大区别在于,后者往往只有寥寥几个品类,比如佳沛只有猕猴桃,都乐只有牛油果、香蕉、车厘子几个SKU;但百果园有超过1000个SKU,每种水果成熟的季节、分布的地域还不一致,供应链管理难度堪称地狱级。

图源:艾瑞咨询

苹果和桃子适宜在0℃保存,但荔枝放在0℃就变味了,香蕉则需要12℃以上的环境。因此大多数企业的经营思路都是依靠规模优势,参股或控股上游供应链,压缩供应链的成本,而非寻求品牌溢价。

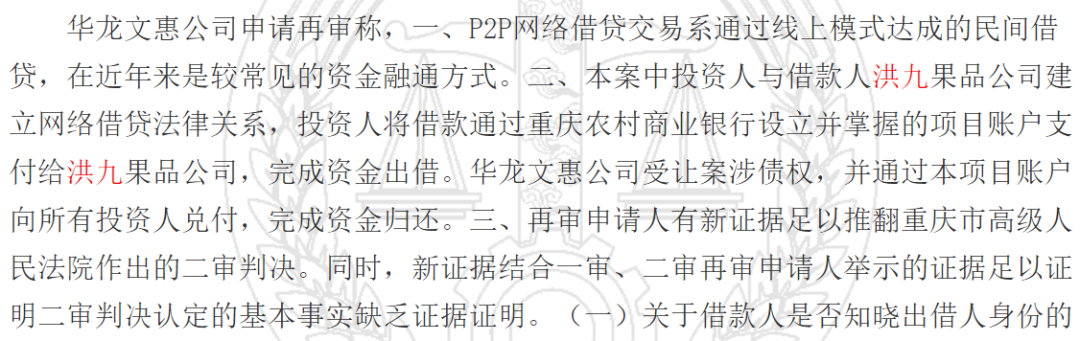

不久前交表的洪九果品,其营收从2019年到2021年翻了五倍,但是现金流压力与日同增,一度要找P2P借钱。

图源:裁判文书网

渠道品牌最大的问题是没办法把控上游,从数据上看,百果园和洪九有高达80%-90%的销售成本,几乎都是采购水果的成本。一旦遇上极端天气或虫害病灾,水果的品质、产量都会受到影响,进而影响采购成本。

所以,即使形成了一定的品牌影响力,但渠道品牌并没有溢价,他们的利润率只有3%左右。

国内并非没有佳沛这样的公司,库尔勒香梨虽是我国最早实现品牌化的水果之一,2001年,母公司香梨股份在上交所上市,但近年来经营状况每况愈下,几度易主,多数年份里归母净利润都为负。

库尔勒香梨是典型的垄断产地生意,这种产地品牌往往是地方政府和资本共同运作,但往往存在一个明显的问题:主体模糊,市场化程度和运营水平不高。

在佳沛由大到强的过程中,新西兰政府扮演着举足轻重的角色。

上世纪80年代,新西兰政府成立了一个名为“新西兰奇异果营销局”的机构,它最大的作用是整合了原先零散的收购与出口环节,实现统一定价,避免恶性价格战。

这个机构在90年代被一分为二,并从事业单位“改制”为企业单位。

其中,一个负责全球范围内的品牌营销以及产品出口,即佳沛;一个负责上游的供应链和品种培育。除了新品种的开发,佳沛还有很多供应链上的创新,比如猕猴桃的标准化分包和溯源。

你以为这是一个种植业的故事,这其实是一个出口导向经济配合产业政策发力,通过高附加值环节的研发突破实现产业升级的故事。

所以,不是只有芯片和光刻机才叫硬科技。