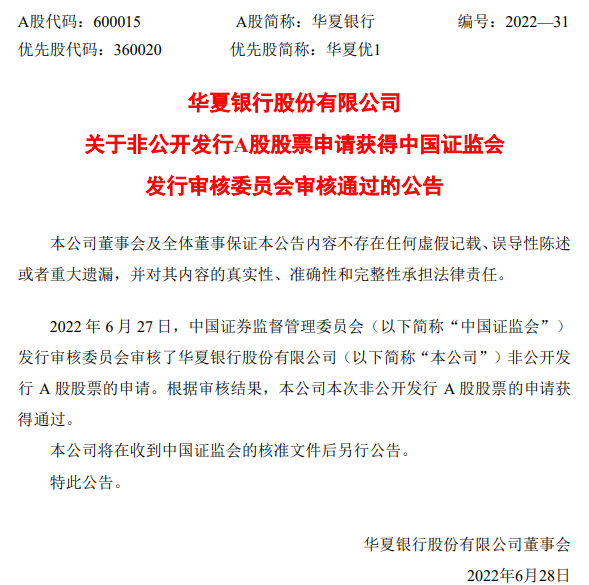

【环球网财经讯】日前,华夏银行发布了《关于非公开发行A股股票申请获得中国证监会发行审核委员会审核通过的公告》,本次申请获得通过。

去年5月,华夏银行披露了定增预案,引发市场关注。根据华夏银行《非公开发行A股股票预案》,此次非公开发行A股股票数量为不超过15亿股(含本数),募集资金总额不超过人民币200亿元(含本数),扣除相关发行费用后将全部用于补充公司的核心一级资本。

今年2月,上述方案获银保监会批准。华夏银行2月披露的公告显示,银保监会同意公司非公开发行不超过15亿股A股股票的方案。时隔4个月,上述申请获得证监会发行审核委员会审核通过。

华夏银行此次非公开发行的发行对象为不超过35名特定投资者,按照预案,公司将在本次非公开发行获得中国证监会核准批文后,按照相关规定,由股东大会授权公司董事会或董事会授权人士与主承销商根据申购报价的情况,遵照价格优先的原则确定发行对象。所有发行对象均以现金方式认购本次非公开发行的股票。

公开资料显示,华夏银行上一轮定增于2018年9月公布预案,拟向首钢集团、国网英大和京投公司非公开发行不超过25.65亿股。并于2019年1月完成,累计募集资金292.36亿元。