在投资的套路和公司竞争的内卷下,无人货架200天就走完了一轮循环。

早在2015年就出现于办公室的扫码付款货架本是一个无人问津的简单商业模式,在投资人眼里甚至有些可笑,毕竟在当时,无人管理的货架就意味着挑战人性。

在无人货架成为风口的2017年之前一年,主营无人售货机的友宝在线挂牌新三板,斩获“自动贩卖机”第一股的称号,也正是看起来最淳朴最简单的自动贩卖机,成功的躲过了堪比敦刻尔克的无人货架“大撤退”。

而如今,在今年五月友宝再次以国内最大的“自动售货机运营商”的称号,正式递表港交所,重启上市之路。

通过解读招股说明书与相关信息,本文将回答以下三个问题:

1,为何最原始的自动售货机活到了最后?

2,难以盈利的问题能用合伙人模式解决吗?

3,点位之争是一切无人项目的原罪吗?

01 无人零售中的幸存者

2016年底,亚马逊无人零售商店(Amazon Go)问世,“即拿即走,免排队”的购物体验和充满赛博气息的机器人服务零售场景一经发布,就受到资本的竞相追捧。

2017年,在一众VC大佬们的搅动下,无人货架、自动售货机、无人便利店三大细分赛道多点开花,大有成为新零售“风口”之势。根据产业数据,2017年下半年行业内有30余家公司获得了超过30亿元的融资[5],论规模和速度都超越了风头无两的共享单车。

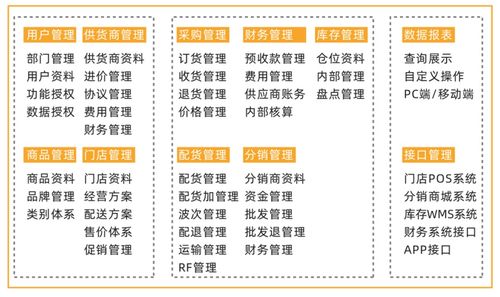

说Amazon Go点燃了无人零售的热情可能稍有些夸张,但在各大创业公司的商业计划书上,无一例外都会提到一句话,无人零售模式带来降本增效的想象空间。诚然,不需要人工负责收银自然节省了人工成本,无需真人服务同时也实现了7x24小时的服务,同时无人零售机还能充当互联网入口...

后视镜一下,这个互联网入口可能才是真正引爆资本疯狂涌入无人售货机赛道的G点。

其一是支付大战,这个时间节点非常重合--2014-2016年间,微信与支付宝花了三年时间,通过“春晚红包雨”大战,培育了一大批手机支付用户的同时,也基本完成了线上支付入口的寡头垄断,也完成了移动支付的市场教育和普及。

毕竟支付就是抵达肥肉的直通车,消费者支付的钱在支付平台上停留,产生了无限商机和流量红利,吸引小巨头们跃跃欲试,各类支付牌照截止2015年共计下发270张,在线上支付入口被垄断、同时支付宝在2013年停止所有线下POS业务的环境下,以个体商户为第一大战场的线下支付入口战争开始打响。

无人零售机作为支付入口的属性被无限放大,相比于需要一对一拓展商户的夫妻店来说,投资一家无人零售公司就能迅速铺出数千个点位对于不差钱的“支付牌照持有者们”来说,无疑是更好的手段。

其二则是2015年2月问世的拼多多,在短短两年的时间里创造的电商奇迹给了一众PE/VC们为之癫狂的幻象:利用无人售货机快速铺开点位吸引流量,然后流量导入线上,用电商的爆款思维复制拼多多模式再造辉煌。

对此深信不疑的,是原阿里人阎利珉,他的经典战役是10个月造出了零到一百亿交易额的聚划算。

不幸的是,这场无人货架战争以超越共享单车的速度疯狂崛起,又以远超一切风口的速度迅速终结。刚进入2018年,各大头部公司合并、二三线梯队融资困难开始裁员的消息就频频出现。

为何?终究是逃不出无法盈利的难题。

首先是无人商店模式只能取代收银和保安这些简单的工序,就连补货和清洁都难以做到,但无人商店需要安装、保养智能设备,这些设备成本远远高于节省的收银成本。

再加上后端复杂的供应链搭建和区域管理,这些都不是融了几个亿铺了几千个点位的创业公司能迅速玩转的东西。

其次是无人货架模式虽然设备成本较低并且SKU也足够精简,但是其核心劣势是盗损率极高,据公开信息显示,无人货架的盗损率普遍在10%以上,有些甚至高达60%。[2]同时在无人货架点位铺开之时遇到的地推之间的恶性竞争,例如搬空对手货架等等,都在创业初期增加了公司的盗损率。

大量热钱进入行业带来的地推血战影响盗损率只是一个缩影,更可怕的问题在于投资人们热衷于看到点位的快速上升,而地推们则有一套完整的方法论来拿到签约点位的奖金--经历过当年美团时代的地推铁军尤擅此道。

在不断的内卷和恶性竞争中,无效点位的增长和天量激励的发放,一同摧毁了这个行业的创业者们。

最终,脱胎于便利店的无人商店和基于办公室场景的无人货架模式被证伪,而自称自动售货机运营商的友宝在线甚至没有在这场大撤退中被人提及,直到今天站到了港交所的大门前。

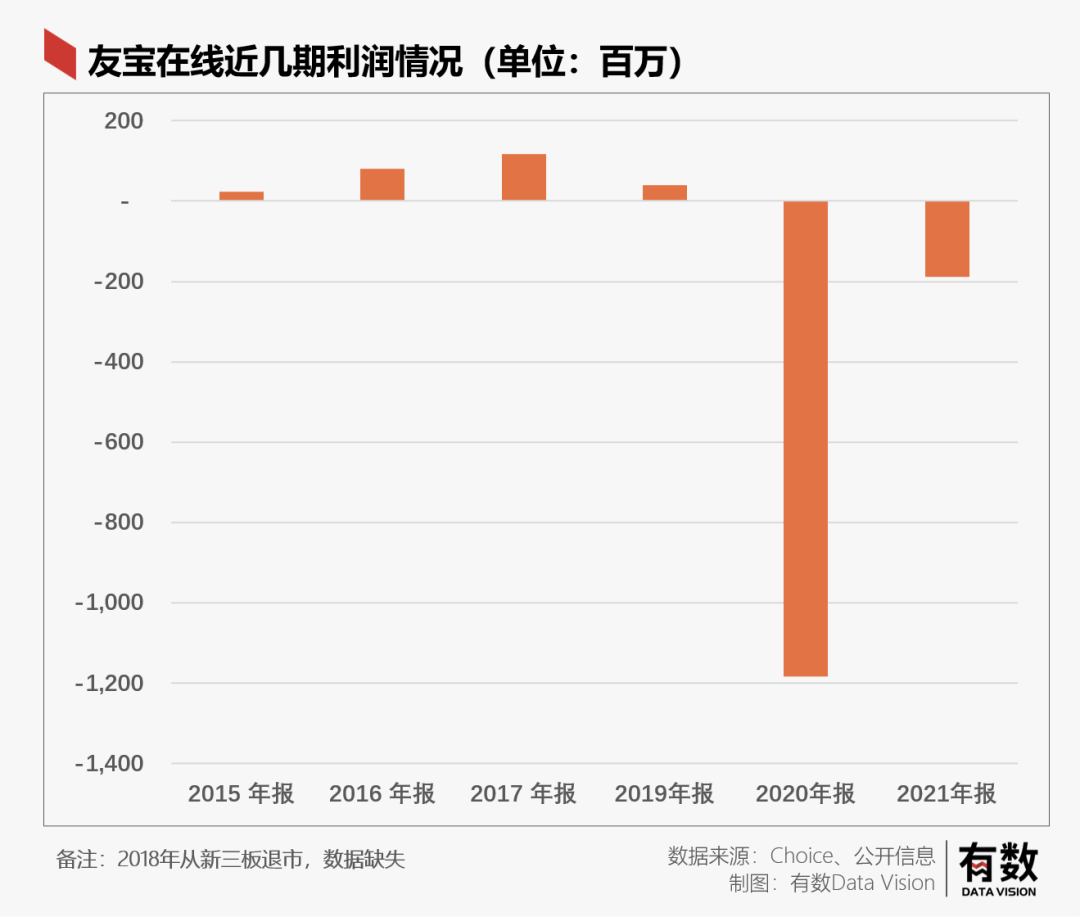

然而,贵为行业龙头的友宝,在2020年净亏损12亿元。

02 合伙模式下的降成本

即便不在风暴中心,活下来的友宝同样也面临着相同的问题:如何赚钱?

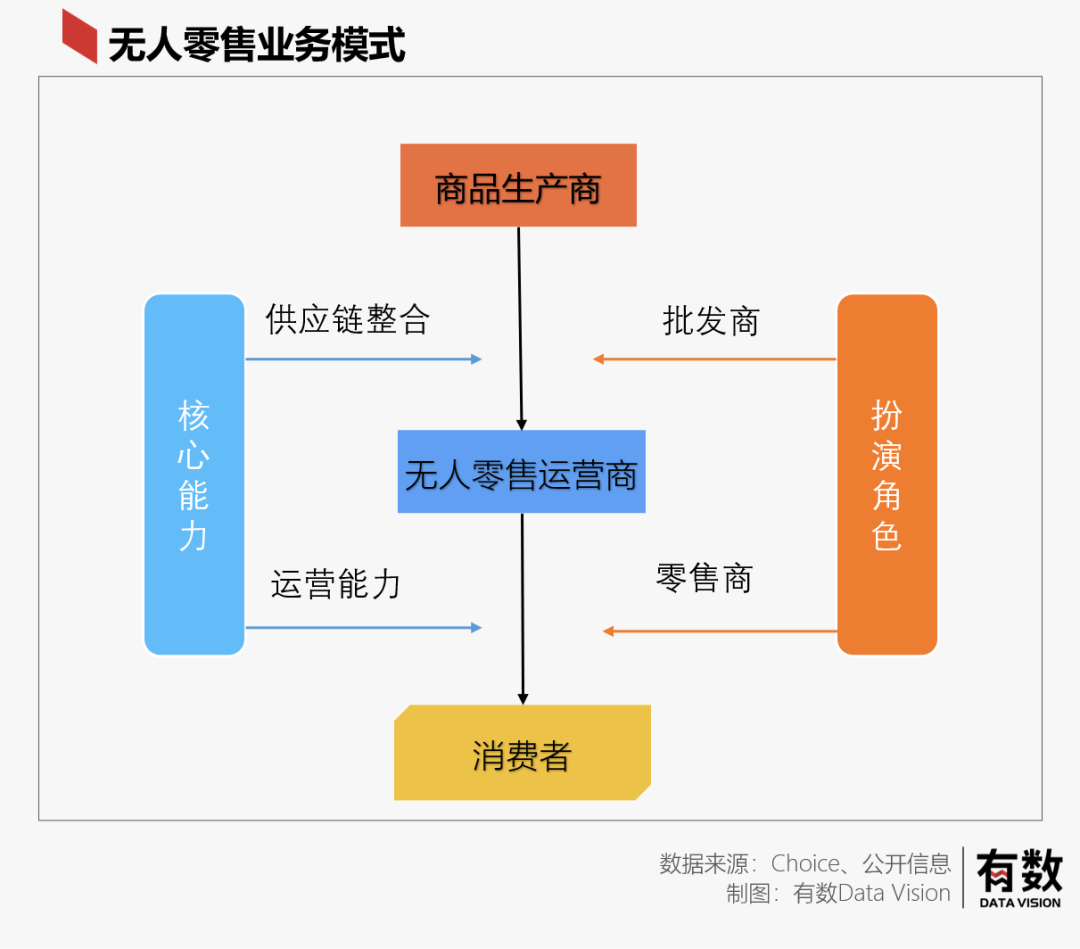

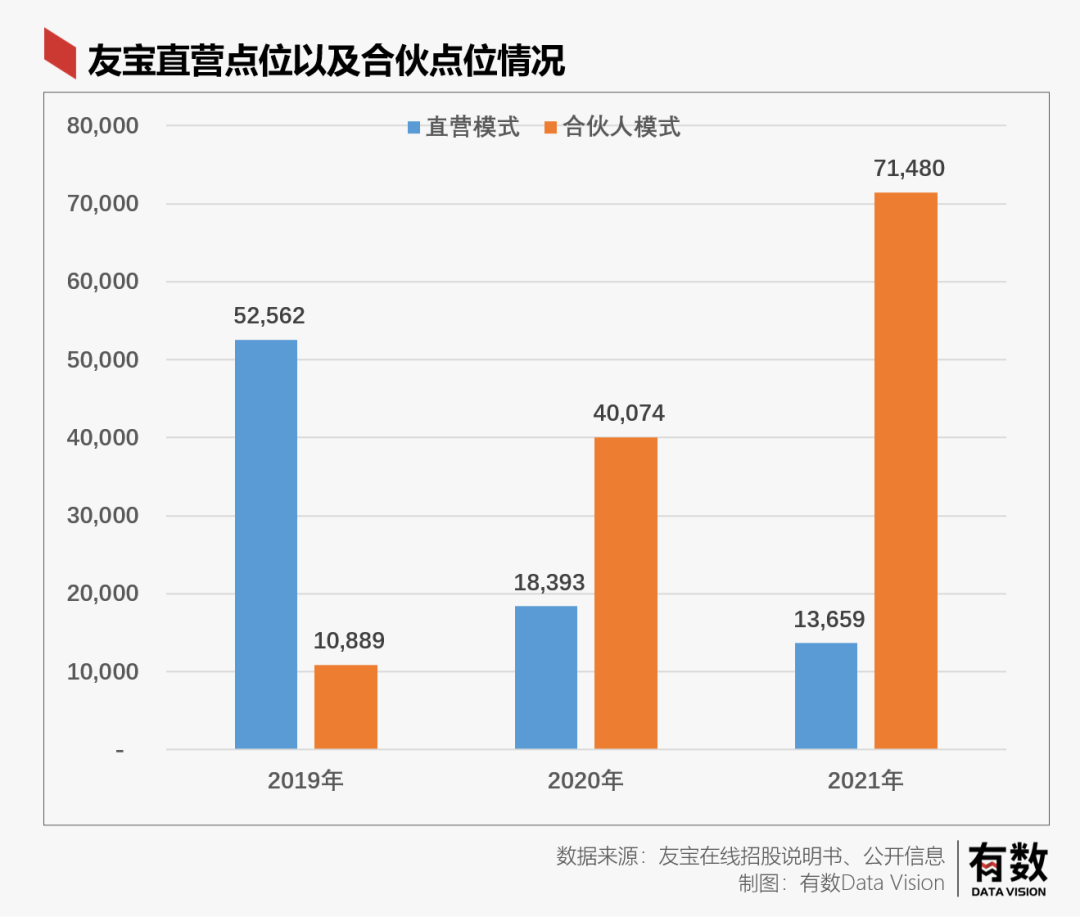

对此,友宝给出的答案是--转向合伙经营模式,该模式收入收入占零售业务比重由2019年的16.3%提升到了2020年的57.0%,再到2021年的77.2%。

所谓合伙人模式就是为友宝承担点位开发成本、场地使用及水电费,负责点位机器的运营及管理,并可获得商品销售利润的20%-30%分成。[1]简单来说就是团结一致(二八分成),共克时艰(成本转移)。

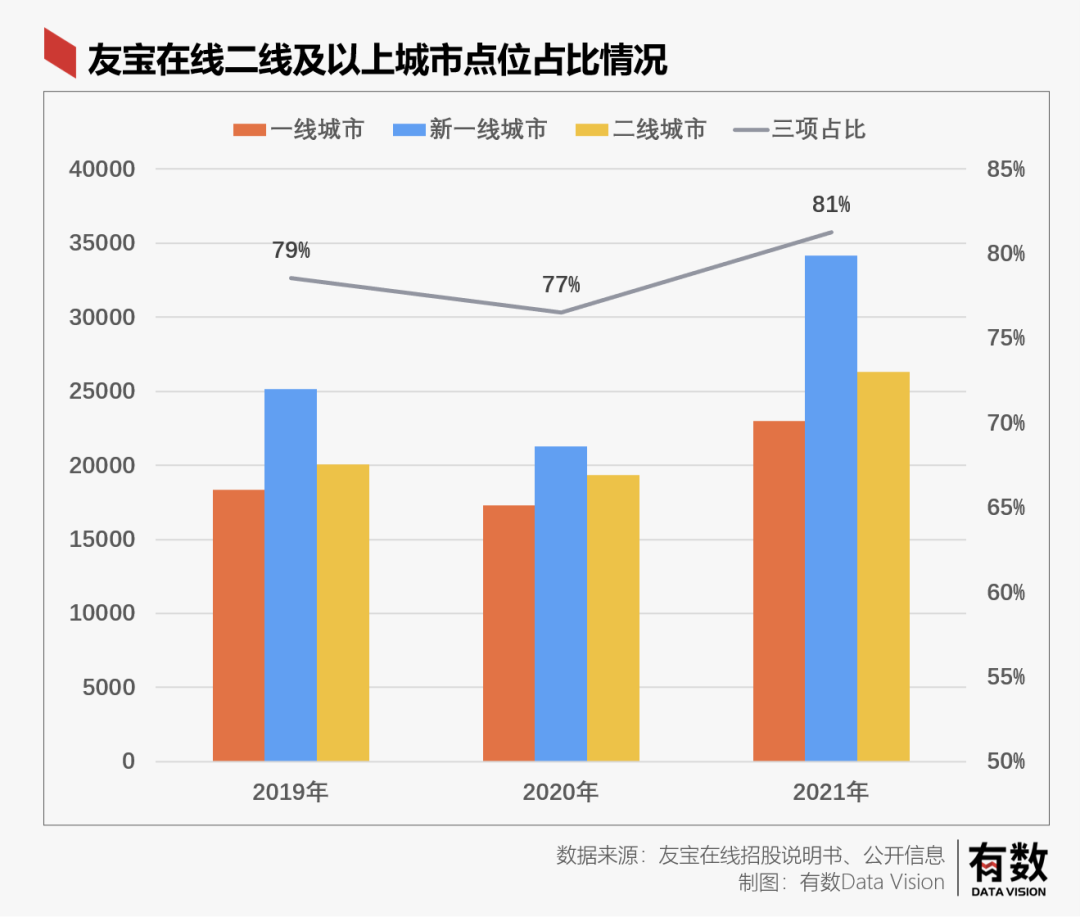

2020年及以前,由于友宝大多数点位为直营模式,并且为了更好的享受人力成本红利,接近80%的点位布局在二线及新一线城市。

但是在疫情之下,这种模式弊端尽显。疫情袭来后,其布局的渠道收入明显下滑--20年总收入相对19年下滑30%,但是却依然需要承担租赁费以及电费等固定成本,这和实体经济几乎没有区别,因此在2020年盈利情况恶化较为明显。

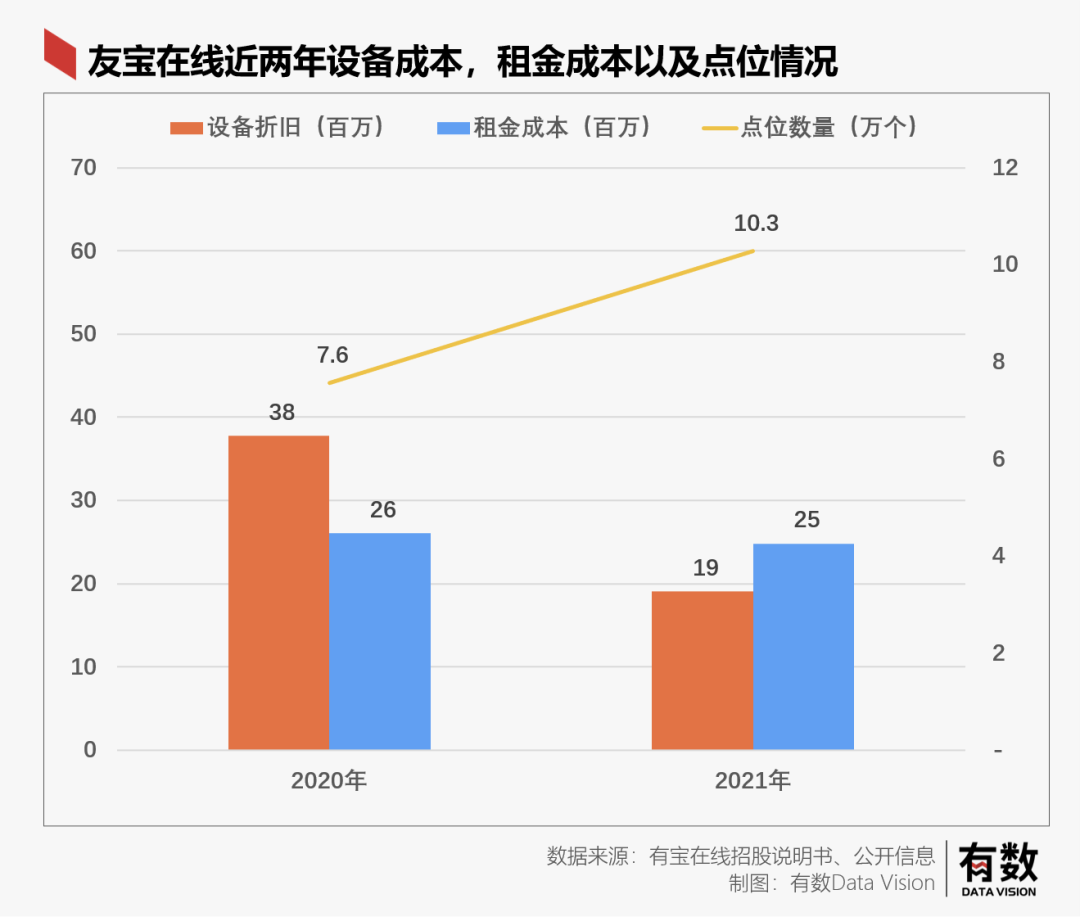

虽然利润直接转亏,但通过合伙人模式租金以及设备成本均出现了下降,并且在点位增加2.7万个的同时,其点位的运营以及开发成本几乎没有增加。

其次是降低人工成本。目前,公司点位合伙人超过两万人,如果这部分都变成友宝的员工,无疑是一笔不小的成本支出,尤其是点位开发通常伴随着地推人员的激励,而合伙模式则省去了这笔开支。

合伙模式下,打工人摇身一变成老板,也极大的提升点位开发的效率,在该模式的刺激下,2021年的合伙点位的数量是2019年的6.6倍,而直营点位降为2019年的四分之一。

并且对于友宝来说,自身定位是无人零售商店运营商,通过合伙模式有效降低各项成本的同时,也可以使其将精力更加专注于供应链整合能力以及运营能力的提升上--用更少的人管理更多的无人商店。

但供应链的整合以及运营能力的提升都是内因,上一轮无人售货战争的焦点和新一轮的竞争依然离不开点位这个核心因素。

03 战火中心的点位之争

互联网入口被证伪,资本焦虑带来的快速洗牌也告一段落,无人零售这个赛道终归还是要回到最本质的竞争问题上,也就是点位之争带来的地推大战。

道理很简单,作为几乎不存在任何黏性和复购的售货柜,唯一的获客来源就是所处点位自带的人流转化。从差异化角度来看,售货机最终SKU会变得极为相似也是业内人士的共识。

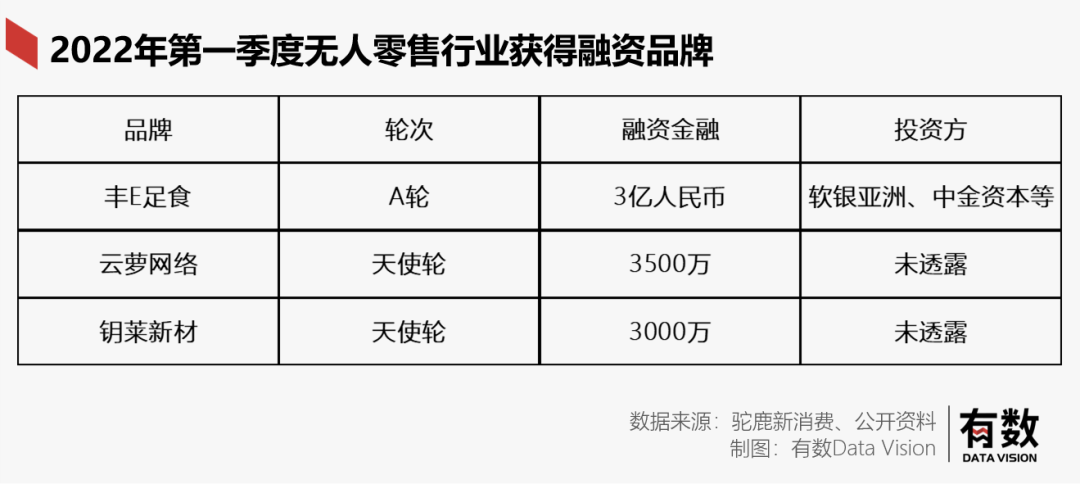

如今无人零售赛道热度再次回归,并且有了上一轮战争的经验,牌桌上的玩家们都把焦点放在了自动售货机而不是曾经的办公室货架上。如顺丰旗下推出丰e足食,在今年2月完成3亿元A轮融资,再度加码无人零售;今年5月20日,新消费元气森林,旗下的一站式智能零售服务品牌“元气森林GO”发布了新品零售终端“M1智能柜”,加码布局无人零售终端业务。

这一轮的战争显然是从已有成熟供应链的玩家们发起的,主要目的在于通过无人售货机布局线下售货渠道。

但这些公司终究和友宝一样,一方面是售货柜本身能否实现盈利,友宝在疫情前是能够实现的,而常态化防控政策下友宝如何优化SKU和供应链改善还有待时间证明。并且市场空间到底有多大,还得观测点位如何铺开。

对于当前的无人售货柜为主的战争来说,优质的点位就是大型商超,地铁,写字楼等人流密集场所,换个词形容,它们都是公共资源,这些点位的争抢,和当年共享单车大战极其类似。

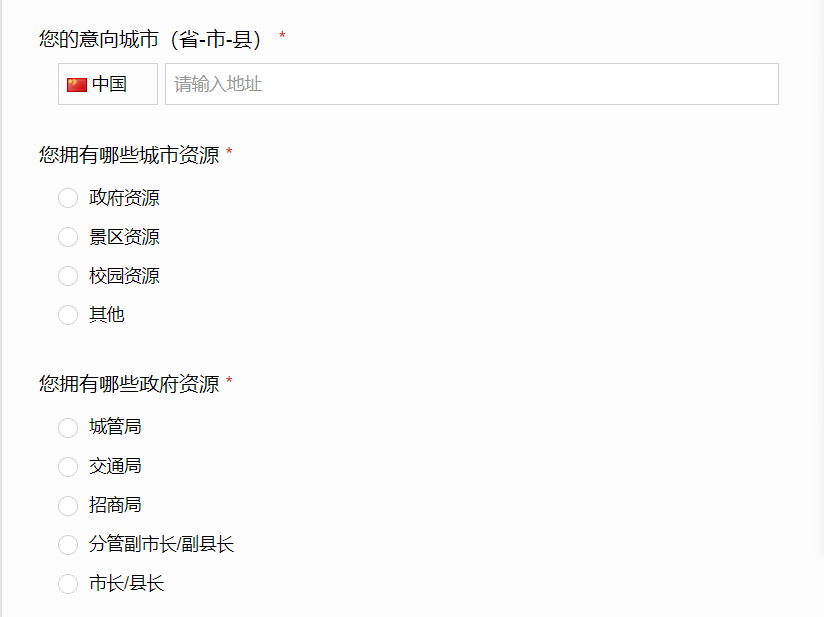

例如在当时,哈喽出行的官网上,有一个专门用来给共享电单车业务招代理商的页面,上面赫然写着,合伙人需要良好的政府资源,而这些资源包括但不限于:城管局、交通局、招商局、分管县长/副县长,分管市长/副市长。

大战激烈之时,美团以及滴滴等都在通过这种“资源合作模式”的方式,简单粗暴的进行“跑马圈地”。更有一些小型运营商,直接对这种资源进行了明码标价。如湖南一家名为“去选出行”的公司,只要搞定城市准入资质,每个月就能从运营企业手中获得1-3万中介费,或者一次性可以拿到10-50万。

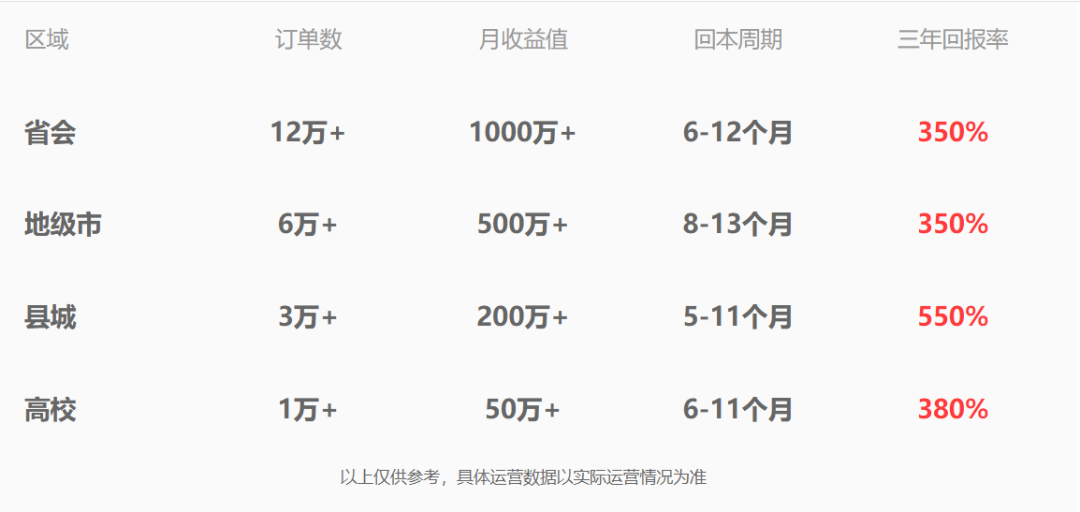

除了对资源明码标价之外,为更快速扩张,这家小型运营商配上非常诱人的投资回报率,大搞加盟模式。比如在省会城市,每天的订单数可以达到12万以上,月收益达到1000万元以上,一年之内回本,三年投资回报率可达350%,如果是在县城,即便每天的订单量3万多,也能在一年之内回本,三年内回报率高达550%。

有了之前共享单车的经验,想必不会出现一个地铁站出口摆满一百台无人售货机的惨状,可合伙人模式发展到最后,手握优质资源的合伙人们手里还有更多选择,比如个人KTV、娃娃机、证件照机、无人按摩椅等等的互相侵蚀和损耗,如何说服业主们又将是一场惨烈的搏杀。

04 尾声

无人零售生意模式的创新正如友宝在线在招股说明书中所述,我们的业绩很大程度取决于我们找到合适战略地点的能力。[1]也就是抢地盘。

然而,2022年,我国高校毕业生规模达1076万人,创历史新高。而在种种因素的影响下,高校毕业生就业形势异常严峻,更别提失业率居高不下的问题了。

不同于美团骑手或是滴滴司机,无人售货机最大的创新就在于“无人”这两个字上,这意味着它注定是一个创造不了就业,甚至是打击就业率的生意。

当然,对现在的友宝来说,还没到考虑这个问题的时候。