每一次巨额并购,不啻于一场对未来的豪赌。

近日,美国半导体公司博通(Broadcom)宣布,计划以610亿美元的现金和股票交易方式收购云服务提供商VMware,博通将承担80亿美元债务。此次收购是今年迄今为止在全球范围内宣布的第二大收购,仅次于微软公司以687亿美元收购游戏巨头动视暴雪。同时,这还是继微软收购动视暴雪、戴尔收购EMC之后,全球第三大科技行业并购。

对VMware的收购,也是博通迄今最大的赌注:尽管经济动荡,企业软件需求的繁荣仍将持续下去,而且将不同的低调产品捆绑销售或可产生巨大的回报。待并购交易完成,VMware的虚拟化软件将成为博通的关键资产,博通也将借此一跃成为数据中心技术和云计算领域的重要参与者。

作为一家以芯片硬件擅长的公司,博通在全球经济下行周期中,不惜抛出高价,如此势在必得地要拿下一家云计算公司,其意欲何为?这场关于未来的豪赌到底值不值?

补齐软件资产短板,增强多云产品业务布局

作为半导体行业的硬件巨头,博通目前的芯片业务几乎涉及日常计算的方方面面。该公司生产的芯片是存储和有线网络设备的核心。博通也是无线行业的重要参与者,生产用于PC和移动设备的Wi-Fi和蓝牙芯片。

在汽车行业,博通的芯片在信息娱乐、自动驾驶和电池管理系统中占据重要地位。还拥有广泛的企业硬件和软件产品组合,后者正是此次交易对博通未来增长至关重要的原因。

此次收购VMware,可以被视为博通在软件领域开疆拓土最为重要的一步,而被收购标的VMware在软件领域有着不可忽视的地位。VMware成立于1998年,当时云计算热潮尚未兴起。VMware开创了虚拟化技术,这一创新积极改变了基于x86服务器的计算方案,从根本上提高了计算效率。数十年来,VMware的虚拟化软件在数据中心领域扮演了关键角色,涉及计算、存储、网络和安全。随后VMware创建了软件定义的数据中心,并在虚拟化网络和存储方面发挥了主导作用,继而发展成为混合云和数字工作空间的领导者。

回顾发展过程,VMware有三次重大创新:一是虚拟化,如今成为云计算的技术基础;二是软件定义数据中心,使得企业能在私有云上实现公有云的诸多特性;三是在分布式多云环境下,让企业能自主可控,以最优成本、更快地做应用的交付。

如今,VMware的多云产品组合跨越了应用现代化、云管理、云基础设施、网络、安全等领域,形成一个灵活、一致的数字化基础,为各行各业的企业构建、运行、管理、连接和保护其最重要和最复杂的工作负载,为数以万计的企业客户漫步云端保驾护航。更为重要的是,VMware与亚马逊、微软、谷歌等主要云提供商都建立了密切的合作关系,并携手推动开创了混合云时代。

2004年,VMware被存储技术巨头EMC公司收购。2015年,VMware作为戴尔与EMC交易的一部分被戴尔收购。一年前,戴尔将VMware独立拆分出来,再次作为独立公司运营。

通过将博通的软件组合与领先的VMware平台相结合,合并后的解决方案将使客户在多样化的分布式环境中大规模构建、运行、管理、连接和保护应用时,拥有从数据中心到任何云和边缘计算更大的选择和灵活性。

博通软件集团总裁Tom Krause认为,合并后的公司将能更有效、更安全地为不同企业需求服务。他在宣布并购后的电话会议上谈道,博通面向分布式企业的软件资产可以无缝补充和增强VMware在运营管理、价值流和DevOps管理以及安全性领域的多云产品,以应对整个应用生命周期。

豪掷610亿美元,博通的野心不止是软件

收购VMware,与博通软件业务的战略一致。

1991年,博通在美国创办,后来于2016年被新加坡安华高(Avago)以约370亿美元收购。这次收购后,博通成为全球第五大半导体公司。

2017年11月,博通拟以1300亿美元收购全球最大手机芯片供应商高通,但这笔交易在2018年被美国总统特朗普以国家安全为由叫停。随后博通便将目标转向软件领域,2018年以近190亿美元收购了美国企业软件供应商CA Technologies,一年后又以107亿美元收购了美国网络安全集团赛门铁克的安全业务,在软件行业取得重大飞跃。2021年,博通还试图收购数据分析软件巨头SAS Institute,该交易对SAS的估值在150~200亿美元之间,但该交易以失败告终。

博通在成为“并购狂魔”后,通过一笔笔并购交易,将博通建设成世界上最大的芯片制造商之一,现在又正将并购“剧本”带到软件行业。

从博通的收购路径可以看出,其寻找的标的通常都是无需进行巨额的额外投资就能获得更高利润的业务。VMware在虚拟化领域的长期地位和超过30%的营业利润率,自然也属于其寻求范围。

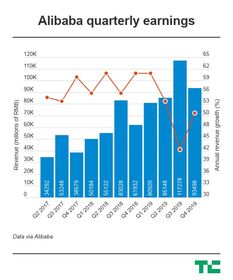

目前,博通和VMware几乎没有业务上的重合。博通主要做5G和数据中心硬件,而VMware 主要开发云和虚拟化软件。根据2021年6月的IDC半年度软件定义基础设施跟踪报告,VMware是软件定义基础设施方面无可争议的领导者,拥有48%的市场份额,这一数字超过了Nutanix、IBM、华为和微软的总和。因此,对于博通来说,收购VMware是一笔划算的买卖。

博通收购的主要目的在于提升公司的软件业务规模和成长机会,帮助公司从设计和销售半导体的核心业务转向企业软件,从而为业务打开更广阔的空间。VMware的软件组合、Carbon Black终端和赛门铁克终端业务方面,将与博通产生更大的协同效应。VMware的业务核心是企业软件订阅业务,最重要的是持续稳定。此次收购将帮助博通构建一个以云为中心、面向未来的软件生态,同时也在对冲半导体行业的芯片短缺风险。

在全球供应链动荡、欧洲战争和原材料价格上涨愈演愈烈之时,这种不确定性为博通等热衷于通过并购扩张业务版图的公司创造了机会。如果这笔交易完成,博通把全球最有价值的软件公司之一收入囊中,这将是博通超越其硬件堆栈根基、转型成为一家多元化的IT基础设施软件主要参与者的关键一步。

但即便收购完成,博通也未必就能“一夜之间”变成一家软件公司、云计算公司。这其中还有很大的业务整合风险,博通必须证明它可以集成芯片、软件和服务的业务蓝图,以消除合作伙伴及客户的疑虑。

而对被收购的VMware而言,这次能否“双赢”可能也是未定之局。不过,凡事皆有两面,也有分析人士认为,博通的巨大体量将帮助VMware在云计算领域更好地参与竞争。两家公司的合并,有望推动云计算和5G的价格下降。这个领域有了更多更强大的玩家加入,会促进业务的增长,并将在一段时间内降低价格。

【关于科技云报道】

专注于原创的企业级内容行家——科技云报道。成立于2015年,是前沿企业级IT领域Top10媒体。获工信部权威认可,可信云、全球云计算大会官方指定传播媒体之一。深入原创报道云计算、大数据、人工智能、区块链等领域。