【环球网零度观察】上海宝立食品科技股份有限公司主营业务为食品调味料的研发、生产和技术服务,主要产品包括复合调味料、轻烹解决方案和饮品甜点配料等,主要服务客户包括肯德基、必胜客、麦当劳、德克士等知名连锁快餐品牌。

宝立食品本次上市计划募集资金2.53亿元投资到“嘉兴生产基地(二期)建设项目”,该项目包括年产20000吨粉类调味料产品项目、年产6000吨骨汤调味料产品项目以及年产17500吨HPP高压杀菌系列产品项目。针对该项目建设的必要性招股书披露到:现有生产基地产能利用率已达到上限,长年处于满负荷生产状态,在市场需求日益增长的环境下,公司现有的生产规模和生产能力已无法满足持续增长的订单需求,产能不足已成为制约公司发展的最大瓶颈。

但是根据招股书披露的产能利用率数据显示,公司的酱类产品产能利用率并不很高,2019年到2021上半年分别为78.79%、74.98%、90.56%和87.10%,也即在酱类产品中并不存在产能不足的情形。

值得关注的是,根据招股书披露,宝立食品的产能在2021上半年有明显增长,其中粉类产品折合全年产能已超5.15万吨,相比2020年的4.29万吨增幅约在20%;酱类产品折合全年产能已超4.1万吨,相比2020年的2.82万吨增幅超过40%。与之对应的是公司的员工总数也从2020年末的636人增加到2021上半年末的765人。

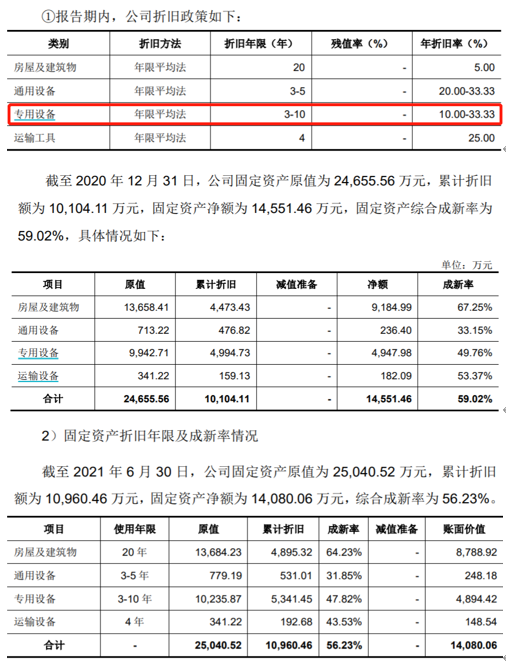

宝立食品的核心业务本质上仍然属于制造类业务,生产过程需要用特定专用设备进行加工,因此在募投项目“嘉兴生产基地(二期)建设项目”中设备购置费也是最大的预算项目,占用投资额的50.76%,也即公司的产能增长应当对应着专用设备的增加。但是根据宝立食品在2021年7月和2021年12月发布的两版招股书披露的固定资产数据,2021年上半年末的专用设备原值仅为1.02亿元,相比2020年末的0.99亿元几乎无增加,也即公司在几乎没有专用设备增加的条件下,让粉类产品产能增长20%、酱类产品产能大增40%以上。

不仅如此,截止到2021上半年末专用设备的累计折旧为5341万元,相比2020年末的4995万元增加了346万元,年化折旧金额为700万元,对应到2020年末专用设备固定资产原值0.99亿元,折旧率仅为7%。但据招股书披露,宝立食品针对专用设备固定资产的年折旧率在10至33.33%之间,上述数据与公司实际计提折旧的金额存在矛盾。

此外,“上海慧萱食品有限公司”是宝立食品第一大供应商,同时也是公司所需生鲜肉类的主要供应商,2021上半年采购金额达2914.49万元。招股书披露到,该供应商2017年开始与宝立食品合作,2018年至今均为发行人最大的生鲜肉类供应商,2018年、2019年主要供应猪肉糜、牛腩块。

据公开信息显示,“上海慧萱食品有限公司”成立于2017年1月,也即在成立次年就成为宝立食品最大的生鲜肉类供应商,该公司的食品安全许可证许可决定日期是在2019年3月。根据相关规定,食品生产许可证有效期为3年;有效期届满,取得食品生产许可证的企业需要继续生产的,应当在食品生产许可证有效期届满6个月前,向原许可机关提出换证申请。这也就意味着,“上海慧萱食品有限公司”在2017年1月成立至2019年3月期间并不拥有食品安全许可证,而该公司却在2018年就已经是宝立食品的最大的生鲜肉类供应商。这令人质疑宝立食品是否在“上海慧萱食品有限公司”尚不具备经营资质的时候,就向该公司进行大宗食品采购。

对此,宝立食品在回复采访时表示:“经核实,上海慧萱食品有限公司与公司合作以来,具备有效的食品生产许可证等相应的供应商资质”。

招股书还披露宝立食品预付账款第一大供应商为“杭州派德生物科技有限公司”,公司向其采购果蔬原料,2021上半年采购金额为1366.46万元,而此前在2020年末公司对该供应商预付账款余额就高达902.9万元、占宝立食品全部预付款项余额的56%,也即公司对“杭州派德生物科技有限公司”采购主要采用预付模式。

公开信息显示,“杭州派德生物科技有限公司”成立于2013年4月,注册资本为100万元,截止到2020年末该公司员工社保缴纳人数仅为7人;而且该公司的参股股东、监事为自然人胡晓进,尤其担任董事的“大连天士力锐郎药业有限公司”早在2019年就被法院列为限制高消费企业。对此宝立食品表示:“为锁定蓝莓采购量及单价,稳定原材料采购需求,我司向杭州派德支付相应的预付款项,该货款支付为正常的商业活动交易行为,符合市场交易规则”。