4月初,《财富》公布“2022年中国最具影响力的50位商界领袖”榜单,黑电行业只有TCL创始人、董事长李东生入选。

《财富》给出的评语是:“从一家生产录音磁带的地方企业起步,40年间,TCL已经成长为具有全球影响力的智能高科技产业集团,2021年营收达到2500亿元,较2020年增长近千亿元,旗下有两家企业跻身《财富》中国500强。”

寥寥几十字,竟有一种道尽人生沧桑的感觉。事实上,面对瞬息万变的商业世界,企业大多数时候都在风浪中颠簸行驶,其真实的经历远比纸面来的残酷,也更富有故事性。

/ 01 /

先行者

从“旗帜性人物”到“最差CEO”

1978年秋天,华南理工大学无线电班迎来了三个年轻人:惠州的李东生、罗定的陈伟荣和海南岛的黄宏生。

四年后,面对前程,他们选择了不同的方向:李东生回到老家的机关当干部,陈伟荣被分配到康佳做一枚基层“螺丝钉”,黄宏生则进入了华南电子进出口公司。

这份工作李东生和黄宏生都没有干太久,前者辞职去了一家叫TTK的家庭电器公司,后者下海前往香港闯天地。只有陈伟荣没动窝,一步步地坐上康佳总裁的位置。

虽然殊途,但三个人的命运最终还是交汇到了彩电上,日后由他们掌舵的TCL、康佳、创维,都成了中国家电行业的巨头,中国制造的代表作。

相比陈伟荣的沉稳从容,黄宏生的大胆激情,李东生属于刚柔并济的那一类:谦虚好学,充满创新。

也正因为如此,李东生仅三年就当上了TTK的总经理,即后来的TCL集团(000100.SZ)。

李东生主事TCL后,做出一个关键性决策:进军彩电行业,并提出差异化价值主张:用大屏幕解放眼睛,追求低价。

所谓时势造英雄,在那个物资严重缺乏,需求喷涌而出的年代,和很多创业者一样,李东生的“开局”之战异常顺利,订单暴涨。

2001年,TCL彩电跃升至全国彩电第一品牌;2004年,TCL集团实现整体上市,营业收入增至402.8亿元,李东生个人资产达到12亿元。美国《时代》周刊封面,他被誉为“中国企业崛起于国际市场的旗帜性人物”。

可在“名利双收”的背面,国内彩电市场经过多年大规模扩张和价格战,欢歌已唱到尾声。

当白菜价、滞销、积压等词语照进现实,“彩电三剑客”的命运再次分化:陈伟荣引退康佳,黄宏生涉足房地产,李东生则瞄准出海浪潮。

2003年,李东生力排众议发起了对世界五百强公司法国汤姆逊的收购,重组其亏损的彩电和影碟机业务,使TCL跻身全球彩电行业前三,此后又拿下了另一家法国公司阿尔卡特的手机业务。

然而,就在李东生荣耀加身的时候,一场液晶显示技术(LCD)发起的革命,已经草蛇灰线地向原有CRT市场发起进攻。结果没有任何意外,就像智能手机打败功能机,重金求来的汤姆逊迅速被边缘化,欧洲市场溃败,没有跟上技术迭代的TCL陷入维谷。

2005年,李东生的第四个本命年,TCL遭遇了20年来的首次亏损,“失血”超20亿元。

2006年,TCL继续巨亏。2007年,TCL被戴上ST,昔日的明星企业沦为众矢之的。《福布斯》中文版则将那一年“中国上市公司最差老板”第六名留给了李东生。

事后,李东生曾在多个场合反思这两起收购失败的原因:对产业转型误判,估计不足。原TCL集团彩电新闻发言人刘步尘更一针见血地指出:“TCL在并购汤姆逊的时候连它‘过时’的技术都没有获得”。

巨痛之下,2006年6月,李东生写下《鹰的重生》,用鹰的重生比喻TCL当下的困境,也鼓励TCL重新飞翔。在TCL内部网站上,这篇文章跟贴超过两万条,不少员工彻夜回帖,热泪盈眶。

/ 02 /

追赶者

赌赢了行业,却不受资本青睐

在《鹰的重生》中,李东生表达了这样一个观点:要么等死,要么经过一个十分痛苦的更新过程,完成蜕变。

李东生笃定了后者。

2006年10月,TCL启动变革:TCL多媒体欧洲公司,终止除OEM业务外的销售和营销活动,择机变现资产及库存;卖掉TCL国际电工和智能楼宇业务等非主营业务,回收现金流。

于此同时,有汤姆逊的“前车之鉴”,机敏如李东生时刻留意着往上攀爬的机会。他认为,TCL想要做到全球领先,必须要在上游核心技术领域有根本性的突破。

2008年,李东生听说深圳市政府要组建液晶面板项目,他立马携220亿巨款投资华星光电,由此进入半导体显示行业,而华星光电也在日后作为TCL战略中分量最重的一枚棋子,与智能终端(TCL实业)、新能源光伏与半导体材料(TCL中环)共同构成集团“三驾马车”。

公开资料显示,2013-2017年间,TCL集团总体净利润121.26亿元,其中,半导体显示及材料板块累计贡献净利润142亿元,包括电视在内的家电板块实际上是亏损的,形成负资产。

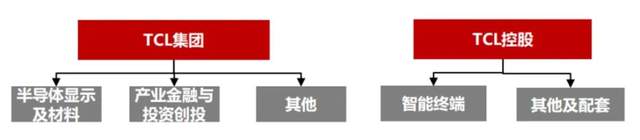

为了让华星光电在资本市场获得好价钱,李东生在2018年12月搞了一次资产大腾挪:剥离智能终端和其他及配套业务,上市公司TCL集团聚焦于以半导体显示产业为核心的主业。

资产剥离后的TCL集团和TCL控股

但在具体操作中,由于过低的对价,“TCL集团将家电资产和产业园作价47.6亿元卖给TCL控股,TCL集团代TCL控股支付8亿元,TCL控股的实际出资为39亿元”,此桩交易引发投资者极大争议,感到TCL家电业务“被贱卖”了,甚至有人贴出了向证监会举报的截图,直指TCL高管层侵吞上市公司资产。

2019年2月,“TCL集团”证券简称正式更名为“TCL科技”,这场从里子到面子的发展逻辑重塑宣布告竣。

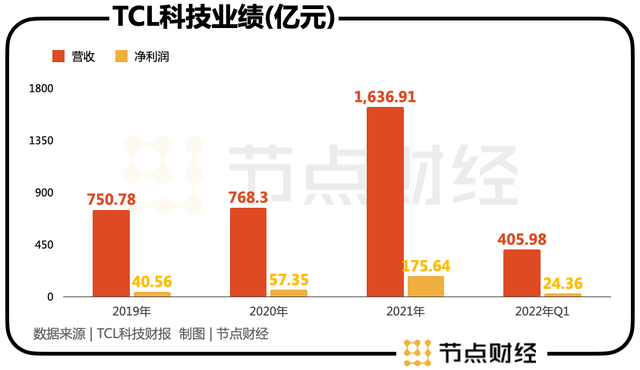

2019年-2021年,TCL科技营收从750.78亿元增长至1636.91亿元,净利润从36.56亿元增长至149.59亿元,稳居赛道第二名,2021年高端TV面板市场份额全球第一。

不过,从集团变成科技,李东生赌赢了行业,却仍然没有获得资本青睐。拉长K线,除了2020年受疫情“黑天鹅”刺激需求端,面板价格持续高位,让TCL科技股价有所表现外,其余年份几乎都徘徊在5元以下。

2022年一季度,随着周期下行,TCL科技营收增长26.18%至405.98亿元,净利润下降27.5%至23.46亿元,股价再度回到疫情前的水平,市值较2021年3月高点蒸发800多亿元。

如果前复权看,我们可以说TCL在资本市场原地踏步了几十年。

关于股价,似乎一直是李东生心中的执念,2019年半年度业绩交流会,他发出这般灵魂拷问:TCL各项经营指标优异,分红率是同业三倍,PE只有同业三分之一,“我就是想不到为何股价会这么低?”

参考节点财经之前写的一篇《京东方,面板龙头何以只值5倍市盈率?》,理解起来或许不难。李东生的诘问大概无解。

/ 03 /

进击者

上坡加油,抢占新能源赛道

李东生不仅是一位实业追击者,更是一位产业进击者。

2020年6月,TCL科技斥资125亿元收购中环集团,区别于面板行业上下起伏的强周期走势,中环集团的核心子公司中环股份(002129.SZ,后变更为TCL中环),主要从事新能源和半导体材料的研发、生产,明显处于不断上升的“黄金趋势”中。

数据显示,目前全球范围内已有130多个国家和地区提出了“零碳”或“碳中和”目标,中国则表示将于2030年前实现碳达峰,2060年前实现碳中和,未来三四十年具备确定性的看涨前景。

不得不说,李东生这次不早不晚赶了个好集,本人亦坦言:“光伏新能源是在一个最好的历史发展机遇,一个最好的时期”。

内在的,自然也有寻找第二增长曲线,熨平显示面板波动曲线的考量。

一方面,电视终端业务大势已过,面临“卖不动”的窘境。2021年,中国市场TV行业整体零售量同比下滑接近11%,TCL实业的主体TCL电子归母净利润缩水35.9%;另一方面,如前文所述的,TCL科技受困于面板周期总是无法长线突破。

拿下中环股份,即是扩容上游产业链,亦是为公司布局长远的增长引擎。

财报显示,2021年,TCL中环实现营业收入411亿元,同比增长115.7%;净利润44.4亿元,同比增长200.6%,成为TCL集团年内最大增量业务。

图源:TCL集团官微

2022年一季度,TCL中环仍然保持高速增长,期内实现营业收入133.7亿元,同比增长79.1%,净利润14.6亿元,同比增长96.2%,业绩贡献占比大幅提升至33%,上年同期则为25.13%。

有利的外部条件下,如何更大程度强化自身竞争力,抢占市场红利,是一个关键,也是其战略规划中“新能源光伏材料全球领先战略,半导体材料追赶超越战略”的重要卡口。

TCL中环的做法是一边扩充产能提高订单消化能力,一边加大研发创新。

2021年末,TCL中环光伏硅片产能提升至88GW,销量规模同比提升45%;2022年1月,宁夏银川50GW(G12)太阳能级单晶硅材料智能工厂首颗G12单晶顺利下线;另有25GW年产能和30GW年产能的超薄硅单晶片和单晶材料工厂项目正在推进当中。

技术上,TCL中环210平台型技术首发,带来更高的光电转换效率、更高的生产制造效率、大幅降低度电成本,使公司G12产品规模的提升和产品结构转型均得到了保障。

尽管长期看好逻辑不改,但短期内,光伏行业的挑战却不小。

截至5月20日,国内太阳能级多晶硅(或称“硅料”)现货参考价为220000元/吨,同比上涨106.25%,今年已累计上涨25%,且在各地疫情零星爆发的情况下,硅料紧缺的现状几无缓解可能,光伏产业链成员仍将承受较大的成本压力。

投射在TCL中环身上,2021年一季度,其毛利率18.79%,较2021年同期、2020年同期的20.34%、20.03%,盈利能力显著下滑。

值得一提的是,TCL中环在4月与内蒙古自治区政府达成合作,将在呼和浩特市投资建设中环产业城项目群,涉及产能约12万吨的高纯多晶硅项目、半导体单晶硅材料及配套项目等,落子硅料板上钉钉。

从彩电行业的先行者到面板行业的追赶者,再到新能源行业的进击者,65岁的李东生和40岁的TCL ,再次吹响冲锋号,正像他所言:“上坡加油,追赶超越,扩展产业规模竞争力。”

文 / 七公

出品 / 节点财经

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。