长视频平台一直以来的“指路灯塔”奈飞终于向市场妥协了。

5月15日,据外媒Deadline 报道,奈飞(Netflix)准备进军直播领域,借此推出脱口秀直播节目和真人秀。此前在2020年,Netflix在洛杉矶举办了名为“Netflix Is A Joke fest”的线下脱口秀,邀请了130多位脱口秀明星,一票难求,没有买到票的观众最终只能以录播的形式收看。这或许启发了Netflix做直播。

更早之前,一贯采用无广告订阅模式的Netflix在财报电话会议上宣布,公司正计划在2022年底推出带有广告的低价订阅服务,并将更为严厉地打击账号共享行为。CEO Reed Hastings对公司员工表态称,如果大家不喜欢公司的内容,可以选择离职。

发力游戏、电商,再到进军直播、推出多元订阅模式、打击账号共享,海内外长视频的盈利困境和应对举措相似点颇多,能给“优爱腾”的盈利困境提出新解吗?

01、奈飞股价大跌,流媒体奔向广告?

当优爱腾在学习奈飞、推动付费订阅制的同时,奈飞俨然也在优爱腾化。一直以来,简洁清爽的无广告界面是奈飞的标志性风格,为用户带来了流畅的观看体验,平台诞生以来也一直坚持着“无广告”。而现在,这一模式被打破了。

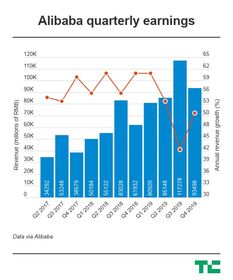

糟糕的Q1财报,及随之而来的股价大跌,是奈飞首次加入广告的直接动因。财报显示,Netflix第一季度营收为78.68亿美元,同比增长9.8%;净利润为15.97亿美元,同比下降6.4%。在此期间内,Netflix失去了20万用户,为十多年首降。过往与苹果、谷歌并列FAANG明星股的奈飞,从700美元的股价高点跌至175.81美元低点,跌回2018年水平。

不同于迪士尼的线上线下多元业态,以及多平台矩阵,对于单一订阅制平台来说,营收严重依赖于会员规模和会员服务价格,当前者难以扩大时,便不得不提高后者。过往,奈飞已经多次尝试提高会员价格,此次提价直接导致20万用户流失,导致奈飞开始反思单一订阅制的问题,转而投向“订阅+广告”。

外部环境来看,除了Apple TV+以外,HBO Max、Hulu等多个北美流媒体平台都推出了包含广告的低价订阅服务,奈飞会员多次涨价,不具备价格吸引力,且疫情打击用户娱乐付费热情,提供多样化的低价选择势在必行。

与奈飞不约而同做出同一选择的还有竞争对手Disney+。今年三月,迪士尼宣布Disney+将于下半年在美国推出插入广告的会员订阅服务,并计划在2023年向国际推广。迪士尼称,这将有助于实现Disney+在2024财年达到2.3亿-2.6亿用户的目标。

5月11日美股盘后,迪士尼(DIS.US)公布的2022年第二季度财报显示,迪士尼实现媒体和娱乐发行收入136.20亿美元,同比小幅增长;对应运营利润为19.44亿美元,较去年同期28.71亿美元有所下滑。截至4月2日,Disney+全球订阅用户总计达1.377亿人次,对比去年同期1.036亿人次,增速为33%。

虽然诞生两年多的Disney+还未触及天花板,用户规模仍然处于高速增长阶段,但根据奈飞2.2亿全球会员的数字来看,Disney+的天花板相去不会太远。它同样面临着盈利困境与高昂的内容成本支出,营收增长,利润反而下降便说明了这一点。迪士尼对此解释为“对某一客户提前中止内容授权”——输血自家流媒体,强化内容独家性,构建壁垒仍将是未来长期趋势。

奈飞和Disney+在当前阶段才推出带广告的低价订阅模式,而非如优爱腾一般先有广告、后来推出会员,至今一直保持着“广告+会员订阅”的混合模式,是由国内外不同的经济社会环境所决定的。国内用户付费意识较低,北美用户有着较强的付费意识,随着本土用户逼近天花板,急需深耕印度等非发达国家、新兴市场,带广告的低价订阅模式便是争夺用户最有利的武器。

此外,双方进军直播的选择也不谋而合。今年2月,借由奥斯卡直播测试,迪士尼旗下各流媒体平台闯入直播领域,探索直接面向消费者(DTC)的商业模式,威尔·史密斯掌掴事件更令关注度暴涨。后续Disney + 的“与星共舞”等节目也会以直播的形式播出。

等对于脱口秀、真人秀等形式来说,直播能够极大地增强用户的互动感及参与热情,符合未来内容交互性增强的趋势,另外,也拓展了平台的商业化选项。

根据研究公司Coresightresearch的预测,今年美国直播市场将达到110亿美元,到2023年将达到250亿美元左右。相比国内的万亿直播红海市场,尚处于早期发展阶段的海外市场仍是蓝海。Tiktok和Bigo Live的崛起,让更多互联网平台看到了直播潜力。亚马逊、YouTube、Instagram都推出了直播电商功能。

无论奈飞采用订阅制直播,作为现有剧集电影内容的补充,或是探索秀场直播打赏变现,还是后续打出“内容电商”的牌,将直播与旗下电商业务打通,显然都是值得布局的一步棋。

02、不同的长视频,同一个盈利困境

如果将“口红效应”应用于娱乐消费心理,抖音、Tiktok所提供的“短平快”且免费廉价的即时刺激,显然在经济大环境不景气时期更受欢迎。更重要的是,短视频平台无需背负每年百亿以上的内容支出,而这却是负重前行的长视频平台唯一的选择。

奈飞面临的困境与优爱腾面临的困境是相似的,商业模式也受到了相似的拷问:长视频竞争激烈,内容成本居高不下,短视频争夺用户娱乐时长,经济形势受到疫情影响,本土用户增长趋缓,逼近天花板。用户的情感粘性附着于特定内容之上,随内容而迁徙,难以保证忠诚度。

其提价导致会员流失,也为国内持续亏损,喊出“降本增效”口号的长视频敲响了警钟:国内1亿会员的规模基本上接近瓶颈,提高会员价格虽然能够直接迅速提高营收,却也可能引发价格敏感群体的流失,在每次提价下限与用户的心理预期上限之间存在一个最佳平衡点。

因此,奈飞在多元化开发IP价值,推动提高付费率方面的探索或许也能为国内流媒体带来相应的经验或教训。

一是影游联动。此前,奈飞已经推出互动剧《黑镜:潘达斯奈基》,去年到今年,奈飞从Facebook AR/VR内容部门中挖来了有30年游戏行业经验的Mike Verdu担任自家游戏开发部门副总裁,收购了Night School、Next Games、Next Games三家游戏工作室,去年11月,Netflix正式上线了旗下的游戏平台Netflix Games。截至目前平台共上线了18款游戏,手游为主,包括《怪奇物语:1984》《怪奇物语3:游戏》。

如果说仅仅依靠某一剧集难以绑住用户,多种增值服务的价值或许分量更重,例如亚马逊的Prime会员包包括流媒体服务,与优先送货、免费听歌、免费游戏、免费电子书等多项特权捆绑,类似地还有打通淘宝、饿了么、优酷的“88VIP”。奈飞在平台内免费提供游戏,也是出于增加使用时长、情感粘性的考量,游戏还未发挥吸金能力。

不难看出在影游联动方面,奈飞仍然是传统思维,游戏由影视IP改编而来,试图延长IP生命周期。或许也可以反向思考,自研游戏IP也可能反哺影视,实现双向拉新,《英雄联盟》游戏大热,与腾讯视频《英雄联盟:双城之战》用户互为转化,便是最好的案例。

二是布局电商,售卖IP衍生品。去年6月,奈飞推出线上电商平台的Netflix.shop,10月初,奈飞在Netflix.shop中推出《鱿鱼游戏》官方周边。目前,Netflix.shop已上线《黑钱胜地》《怪奇物语》《巫师》等多部热剧的周边产品,涉及服装、杂货等多个品类,并推出联名系列。

![]()

在这一领域,优爱腾已经进行了诸多探索。强调“一鱼多吃”的爱奇艺近日对数字藏品颇多探索,包括《风起洛阳》国风数字藏品、Producer C的数字藏品盲盒、RiCH BOOM乐团成员的数字藏品等;优酷背靠阿里电商生态,此前开设“锦鲤拿趣”潮玩店。近日收官的爆款剧集《与君初相识》IP授权品牌数量共计11个,覆盖游戏、玩具、食品等多个品类,与东北大板联名推出了鲛尾雪糕,与锦鲤拿趣带来了联名手办等等。

三是打击账号共享。奈飞在股东信中指出,“除了2.22亿付费家庭之外,我们估计Netflix正在与另外1亿多家庭间分享,包括美国和加拿大地区的3000多万家庭。多年来,账户共享在我们的付费会员中的比例没有什么变化,但是随着联网电视的普及,意味着在许多市场上更难增加会员数量。”Netflix有分层定价套餐,其中有允许同时使用两个或四个Netflix视频源的套餐。未来或将加大对账号共享的打击力度。

相似地,两个月之前,爱奇艺也选择起诉了“租号平台”并胜诉。媒体调查显示,针对视频网站的“共享会员”生意风行,原价数百元的视频网站年度会员,只需数元便可买到。规范国内用户法制意识,仍然任重而道远,此外,国内长视频还需要面临更严重的版权侵权问题。

应当如何用更有观看门槛、时长更长的内容留住用户?奈飞和优爱腾都走在一条艰难的路上。长期价值,或许是最终的答案。