Wind数据显示,截至5月13日,今年以来已有69家基金公司的103位公募基金经理离职,而不少基金经理离职之后,选择了创办或者加盟私募。业内人士认为,不少基金经理会选择在市场底部震荡时加盟私募机构,通过在市场底部发行私募产品来实现投资事业的进一步发展。

年内103位基金经理离职

5月7日,易方达基金公告称,原基金经理林森因个人原因离职。Wind数据显示,截至2022年一季度末,林森管理的公募基金规模有近700亿元。而林森曾管理的7只基金交由胡剑、王晓晨、韩阅川等基金经理接手。同日,鹏华基金发布公告,鹏华养老2035三年等6只基金更换基金经理,原基金经理赵强因个人原因离职。赵强于2013年9月加入鹏华基金,离职前合计管理规模为20.74亿元。此外,安信基金、东吴基金也于今年5月发布了基金经理离任公告。

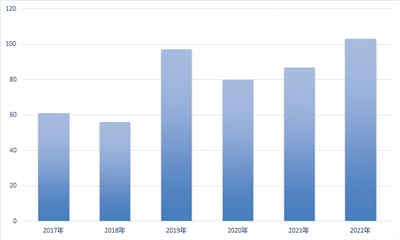

Wind数据显示,截至5月13日,今年以来已有69家基金公司的103位公募基金经理离职,离职人数处于近年来同期高位。自2017年至2021年的五年时间里,同期离职的基金经理人数分别为61位、56位、97位、80位、86位。

从具体基金公司来看,博时基金和工银瑞信基金年内离职基金经理人数最多,离职基金经理各4人。此外,天治基金、申万菱信基金、中邮创业基金、金鹰基金、汇添富基金年内则各有3名基金经理离职。

纵览全年,选择在3月份离任的公募基金经理数量最多,银河基金、西部利得基金、中欧基金、国泰基金等34家基金公司旗下36位基金经理离职。1月次之,共有28位基金经理离职。2月和4月则分别有22位、13位基金经理离职。5月以来,已有4位基金经理离职。

业内人士认为,基金公司一般有季度、年度等考核机制,每年上半年都是基金经理变更的重要时期。另一方面,公募基金经理离职也与当前市场呈现出的底部特征有关,部分基金经理会选择在市场底部震荡时加盟私募机构,以谋求更好发展。

在今年公募基金经理“离职潮”中,尽管有部分基金经理任职年限在五年以下,但仍有多位从业时间长、管理规模较大的资深基金经理离职。

3月30日,中欧基金公告称,原基金经理周应波因个人原因离任基金经理,此前周应波管理基金规模达600亿元。3月23日,农银汇理原基金经理赵诣宣布离职,此前其管理规模约为400亿元。2月19日,宝盈基金公告称,公司权益投资部总经理肖肖因个人原因提出辞职。1月28日,华安基金宣布,公司原基金经理崔莹因个人原因卸任所管的华安逆向策略等5只基金基金经理职务。1月21日,兴证全球基金发布公告称,董承非因个人原因卸任公司副总经理职务,此前,董承非已经离任兴全趋势、兴全新视野基金的基金经理职务,从业达15年。

同时,年内也有不少基金公司增聘了基金经理。Wind数据显示,截至5月13日,年内基金公司新聘基金经理数达到187位,其中嘉实基金、博时基金分别新聘8位、7位基金经理,位列各基金公司前列。信达澳亚基金、华夏基金、西部利得基金、汇添富基金、富国基金各新聘5位基金经理。

“奔私”成基金经理重要选择

记者注意到,不少资深基金经理在离任公募后,选择创立或者加盟私募。

今年2月,兴证全球基金原副总经理董承非正式宣布加入上海睿郡资产管理有限公司,任公司管理合伙人、首席研究官。

值得注意的是,董承非“奔私”之后的首批新产品“睿郡承非系列”于近日开售,受到市场广泛关注。尽管首日募集“遇冷”,但随后数日销售出现了明显的放量,到5月13日晚间结募,5日合计募资规模达到45亿元,在今年销售普遍偏弱的私募市场中表现突出。

同样于1月份离任的华安基金原投资总监、基金经理崔莹也已加盟上海勤辰私募基金管理合伙企业。中国证券投资基金业协会信息显示,崔莹基金从业证书的变更日期为2022年4月26日。上海勤辰成立于今年2月7日,4月1日完成登记备案,其核心创始人大多有着公募背景。如该公司的执行事务合伙人张航曾是鹏华基金权益投资二部的基金经理,股东郑博宏曾是华夏基金投资研究部副总裁。

一位市场人士表示,对比公募基金在投资方向、比例上有比较严格的限制,私募基金的投资限制较少,甚至在市场环境不好的情况下,还能灵活选择空仓。因此,公募基金经理在“奔私”之后,一方面可以获得更好的收入、待遇,另一方面,在投资策略上能更加灵活、多样。

在业内人士看来,“公奔私”之后,基金经理也同样面临挑战。排排网旗下融智投资FOF基金经理胡泊表示,近期公私募业绩表现有趋同的现象,很多私募业绩也跟大盘呈现非常强的相关性,在大盘出现比较大调整的时候,也会有很大的回调,因此绝对收益和相对收益对于今年行情同样重要。

4月私募产品收益整体表现依然承压。朝阳永续日前发布的统计数据显示,私募股票策略4月平均收益为-6.15%,中位数为-4.45%,排名前1/4的产品平均收益为1.33%。统计的19697只产品中,不足20%的产品收益为正。市场中性策略4月平均收益-1.81%,收益中位数为-0.85%,排名前1/4的产品收益平均为2.10%。

这批“公奔私”基金经理未来的收益表现如何、能否扛过市场低谷,还有待时间检验。