证券记者潘玉荣

不经意间,郭琪成了今年春天上海社区最受欢迎的人——“掌门人”。

"材料随着市场价格波动,情绪随着物流波动."上海浦东某社区负责人郭琦告诉记者。她为周边三个小区的居民做团购,每天大部分时间都在找货源,整理表格,收点,分发物资。忙到半夜是常事。但是邻居收到物资时的反馈让她觉得很值。

疫情初期,郭琪一家三口人在社区做志愿者。后来形势严峻,物资紧张,郭琪当了团长,很快就和小区里的邻居熟悉起来。

郭琪还有另一个身份:太平人寿保险代理人。无法拜访客户,疫情期间郭琪很多同事都是志愿者。她所在的太平人寿黄浦支公司团队魏正喜,志愿者约占50%。在徐汇支行的庄美洁团队中,约有30%的业务伙伴是志愿者。

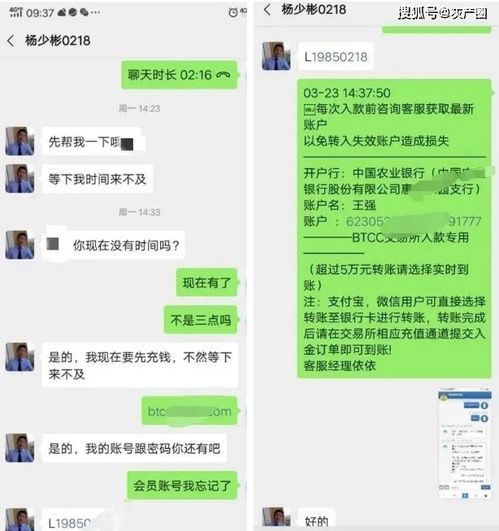

他们有时会被误解。吉林分公司的宋爱英去社区报到,遇到了一点尴尬:社区工作人员听说他是保险公司的,以为他是来卖保险的。第一反应是拒绝,但是当他们听说他是来做志愿者的时候,他们立刻改变了态度。

处于抗击疫情第一线的保险代理人试图将公益与保险相结合。大家有需要的时候,就去社区帮助身边的人,帮他们排忧解难。有些人还成为当地志愿者队伍中的中间力量,获得邻居的信任。

这种信任关系,在保险行业深度调整的当下,是一种值得珍惜的力量。

没有保险,就没有收入

“谁有昆山到上海的物流资源?”4月22日,江苏苏州保险代理人周忠志在朋友圈提问,帮助自己的十万急客户找到一点希望。

周忠志也是志愿者。和很多代理商一样,疫情期间,他一边在小区忙碌,一边背负着计费的业绩压力。

4月中旬,周忠志遇到了一位降低保险计划的客户。因为客户公司有些困难,原计划每年交50万的保单可能会减到20万。

疫情之下,各行各业都受到了重创。保险业就是其中之一。上海一位业务总监表示,由于停止客户拜访,过去几个月所有业务合作伙伴的业绩都为零。从每天晨会的提问中,他能感受到同事们的焦虑。

4月12日,证券时报记者向保险代理人群体发出了主题为“疫情下的保险行业”的调查问卷。截至4月21日,共回收问卷467份,所在省份前5名分别是上海、江苏、广东、浙江、北京。其中,从业3年以上的老代理商占了近一半。

在回答“疫情对你工作的最大影响”这个问题时,34.48%的人选择了“对拜访客户的影响”,36.83%的人选择了“客户的心态变了”。在其他补充中,“无保单,无收入”和“公司福利缩水”被提及最多。

在回答“疫情对薪资的影响”这个问题时,51.61%的代理人选择了“减少50%以上”,这是一个令人印象深刻的数字。12.21%的人选择“降薪40%~50%”,只有4人选择“涨薪”,占比0.86%。在“目前最需要的帮助”方面,60%的人希望有缓解考试压力的措施。

对于“超过50%的代理人薪酬降幅超过50%”的调查结果,多家一线城市大型寿险公司的业务总监告诉记者,这并不意外。两位董事补充道,自2020年新冠肺炎疫情以来,业务员的收入分化非常严重,少数优秀代理商的业绩仍然实现了可观的增长。

在本次调查中,由于样本集中在受疫情影响较大的上海和江苏,上述数字不一定能代表全国水平。然而,自2020年疫情爆发以来,全国保险代理人的生存状况并不理想。

这就是上市保险公司股价下跌的背景。自2020年初以来,保险指数下降了43.6%。

四百万特工失踪。

随着收入的下降,大量代理人离开了保险行业。

今年2月23日,银监会公布了2021年底保险公司销售从业人员执业注册情况。全行业销售人员590.7万人,比2020年底减少252.1万人。与2019年底912万人的峰值相比,代理人数减少了321万人,降幅达35%。

据证券时报记者了解,今年一季度,50余家中小保险公司注册保险营销员人数减少近50万人。代理人数量最多的上市保险公司并未在一季报中披露最新数据,但根据行业内部交流数据推测,一季度全行业代理人流失已达100万。

需要注意的是,每年官方披露的注册代理人数量是当年进出抵消后的净值。如果只统计离开保险行业的人,这个数字会大很多。粗略估算,自2019年底疫情爆发以来,保险代理人损失已达400万。

2021年缩减的252.1万代理人中,有165万人从五大上市险企的个险团队离职。与2019年前后的高峰期相比,平安、中国人寿、PICC人寿的代理人数量已经减半。

在保险巨头争夺每一寸土地的一线城市,花大价钱招到的代理人大多还是留不住。

以中国平安人寿保险公司深圳分公司为例。2018年高峰时有4万多名代理,去年年底这一数字下降到1.5万。中国人寿在深圳的一个营业部,2020年高峰期有1200多名员工,现在只剩下300人左右。

代理人在保险公司被称为现场服务,与现场服务相对应,为现场服务提供后台支持。现场服务大幅减少,后台人员也面临裁员。据报道,一家大型人寿保险公司计划今年裁减20%的内勤人员。

随着内、外勤人员的减少,保险公司的营业网点也在撤销、转移、合并。出于成本考虑,保险公司会根据未来几年代理人的数量来评估所需的工作场所面积,部分业务区域到期后不再续租工作场所。

2020年,中国平安人寿保险公司开始对部分城市代理人不足一定数量的业务区域进行合并。中国平安人寿保险公司深圳分公司,从2020年的50多个业务领域,合并到去年的40多个,今年进一步减少到30多个。

为了了解全国的情况,记者统计了2020年以来各地银监局和保监局对保险公司营业网点撤销的行政审批数据。2020年有617次撤销,2021年有1158次撤销。截至2022年4月22日,共有244条回复。从地域分布来看,撤销营业网点审批最多的前五个地方分别是河北、江苏、浙江、湖北和四川。

人员的流失是向上传导的。

中国作为全球第二大保险市场,70%的保费来自人身险,60%的人身险保费来自个人代理渠道。中国保险业的成长曲线与代理人队伍的发展曲线高度相关。

保险公司代理人数量下降引发了怎样的利益关系调整?会对行业基础市场产生怎样的影响?拆解保险公司的基本规律可以看得更清楚。

1992年,友邦保险首次将个人代理人制度引入mainland China,开启了mainland China寿险营销的新纪元。个人代理制度的本质是代理人的绩效考核、晋升、薪酬支付的一套基本法律。

国内保险公司的基本法律大体相似,代理人通常分为业务员、监事、经理、总监。主管以上的每一级又分为初、中、高级三个等级。所以大部分保险公司的代理人职级都是9级,也就是常说的“金字塔结构”。

是代理人上任后的第一个职位,达到公司业绩指标后可以晋升主管。主管可以招募新人,这是组织发展的基本单位。主管达到相应的保费和增员指标后,可以晋升经理,高级经理可以晋升总监。

代理人的收入主要有两种,一种是直接佣金,即销售保单获得的佣金,另一种是间接佣金,即主管因管理团队而获得的管理津贴、增员津贴、抚养津贴等组织福利。主管还可能获得团队中离职业务员的续约提成。

“金字塔结构”虽然有九级,但并不“分层”。你可以增加以上每个职级的主管人数,但新业务员的上级是和他有“血缘关系”的主管和副主管。其他上级团队的代理商不参与业务员的提成分配。这种设计在鼓励组织发展的同时,考虑到了扁平化的管理效率。

在《基本法》的指导下,发展人力成为代理人获得高薪和晋升的重要途径。在过去的几年里,寿险业的每一次大发展都离不开人力的扩张。

但当轰轰烈烈的“增员运动”变成“减员运动”,整个过程就反过来了:没有新订单和管理津贴的业务员往往最先离开,导致佣金分配、主管管理津贴等组织福利减少;疫情期间,新人难招,主管考核难达标,面临降职压力。

业务员的续保提成可能会在一定程度上补贴上一级主管,但是不同的公司对这部分利益的分配是不一样的,有的保险公司会交给展业催收团队,这样就和主管的关系断了。

拆解基本法不难发现,主管是寿险公司的基本盘。3年的疫情让一些工作多年的高管忍无可忍。即使有更新佣金的缓冲垫,他们仍然不能维持一个体面的收入。这是这一轮代理商流失和以往最大的不同。

一位在中国人寿十几年的主管告诉记者,疫情发生后,他尝试转型移动互联网,运营微信微信官方账号和Tik Tok进行线上交易,增加员工,但收效甚微。“我不习惯年轻人的世界。感觉自己要被时代抛弃了。”

几个月前,中国人寿前总裁丰丸在一次内部分享中表达了他的担忧。他说,代理商的核心问题是收入。现在出现了风险迹象。2021年上半年是业务员流失。从第四季度开始,监事流失。如果监管人继续流失,2022年寿险业的队伍就止不住稳跌,未来前景不容乐观。

强行改革基本法。

寿险业的核心是代理人,代理人的核心是收入问题。如何分配收入由《基本法》决定。过去以增加雇员人数为导向的《基本法》不得不进行调整。

疫情之下,保险公司的招聘活动遭遇了史上最大的滑铁卢。以记者了解到的行业交流数据为例。今年一季度,50多家中小保险公司新增员工不足10万人,同比下降近六成。受此影响,上述公司集团一季度首年规模保费和首年标准保费同比下降约10%。

为应对新形势,中国人寿、平安保险、太平洋保险、新华人寿等公司都加大了调整基本法的力度。主流方向是将利益分配从过去鼓励组织扩张改为增加直接提成,并与长期业绩挂钩。

2020年新基本法中,中国人寿将个险分为营销团队和展收团队,并着力提升团队素质。截至2021年12月底,82万个险营销员中,营销团队规模为51.9万人,展收团队规模为30.1万人。今年,中国人寿提出“用有效的团队驱动业务发展”。

2020年,中国平安也对基本法进行了优化,具体做法有三:一是以城市为单位,将机构分为改革能力型、平衡型、人力型三类,能力型侧重于能力提升,平衡型兼顾人力规模和能力,人力型侧重于优质人员增加,实现差异化管理;二是对现场代理进行分层,对不同的代理给予不同的政策,加大对新人的补贴和对优秀业绩的激励。第三,增加长期投入,覆盖新人、优秀学员、主管,增加一些长期指标的权重。

2021年CPIC欢迎友邦前CEO蔡强加盟后,也实施了《基本法》的修改。2022年1月1日实施的新版《基本法》强调提高团队生产力,引导可持续发展,鼓励长跑运动员;将红利与保单续保率挂钩,设定保障值;将主管人员增加的效益与新人未来三年的业绩挂钩,引导主管培养和留住新人。

业内人士记忆深刻的是,十多年前,蔡强带领友邦保险走出了个险渠道改革的瓶颈。2009年,在蔡强的管理时期,友邦保险积极退休兼职员工,保留高素质、高产出的精英营销人员,以便集中资源服务高端客户。代理商规模从2010年的2.4万人持续缩减至2013年的1.5万人。这种当时“以退为进”的动作,让友邦经历了保费下滑的阵痛,却奠定了多年高速增长的基础。友邦也是目前受疫情影响较小的保险公司。

基本法改革的背后是佣金和管理层利益的重新分配。主流保险公司对基本法的改革能否落到实处,避免走“拉人头”的老路,引领行业走向长远,还需要时间观察。

最底层的问题

中国保险业过去30年的辉煌,是“励精图治,创造奇迹”的结果。10年前就有保险高管叫嚣“大进大出”的人群战术不能继续下去,严重损害了行业声誉。不过,当时并不是保险公司不想改变,而是高增员、高流动的“洗人”模式依然管用。改革意味着主动牺牲和放弃自己眼前的市场份额,股东、管理层或草根组织都很难有足够的力量来抵御利益的诱惑。

现在保险行业的灰犀牛已经来到了每一个员工的身边。年轻人进入保险行业的意愿在下降;互联网保险、惠民保险等普惠保险的兴起,也加大了传统保险的销售难度。

2021年,保险业保费收入近4.49万亿元,按可比口径计算,同比增长4.05%。全行业新单保费数据并未公开,但据业内人士交流,去年新单保费连续第三年下降,这意味着保险行业走出低谷的时间将会推迟。

如果说保费是行业的脸面,那么新业务价值就是里子。新业务价值率是衡量新保单利润率的指标。2021年,占寿险市场份额60%的5家上市保险公司新业务价值率下降超过20%。

2021年初,一些大型保险公司的分支机构仍然按照往年的情况制定了两位数的增长计划。但是到了年底,我不得不向现实低头,向总公司申请降低业绩目标。2022年初,公司制定年度增长计划时,出现了“允许最大亏损的百分之几”的表述。据了解,某大型寿险公司今年的经营目标之一是将新业务价值降幅控制在24%以内。

“抓住机会调整业务结构,制定合理的负增长计划,也是发展的正道。”丰丸向保险公司的经理们呼吁,人寿保险公司的业务发展是一项缓慢的活动,需要持续的累积发展。所谓“跨越式发展”、“超常规发展”,都是在给自己挖坑。随着保险保障的回归,以及产品向养老、健康险的转移,行业席位的重新安排必将到来。

保险业转型的口号喊了很多年。随着疫情进入攻坚阶段,行业最坏的时刻是否已经到来?我什么时候能看到底部?

观察保险公司业绩底部的指标。一是人力降到谷底;二是人均产能提高。当人均产能的提升可以弥补人力减少导致的新订单减少时,意味着新订单溢价企稳,留存团队质量提升,具备走出低谷的初步实力。

记者在对多家寿险公司的采访中了解到,2022年一季度,各公司代理人下滑趋势仍在继续,没有见底的迹象。

但随着保险公司大力推动销售队伍向专业化、职业化转型,人均产能提升的信号已经出现。2021年,平安寿险代理人渠道人均首年保费同比增长超过22%,CPIC寿险代理人月均首年保险业务收入同比增长42.3%,新华人寿月均人均综合产能同比增长4.1%。

不过,也有业内人士指出,不同类型的寿险产品的人均生产率没有可比性,比如实惠型产品和理财型产品。每个公司的主营产品不一样,人均产能也会不一样,而这种不一样不是销售能力造成的,而是产品本身的特性造成的。人均生产率指标仍需谨慎对待。

另一个值得注意的现象是,保险公司增员的门槛正在发生变化。

安平安的业务总监告诉记者,不久前,有两个基础条件非常优秀的年轻人想加入中国平安人寿保险公司。主管和经理都通过了面试,但是在公司的面试环节被拒绝了,因为主管的能力不行。这个理由让很多业务伙伴感到惊讶,但这位业务总监认为公司开出的招聘条件是合理的。有些问题前期没有暴露出来,后期会给团队造成更大的损失。

太平上海徐汇分公司总监庄告诉记者,她所在的团队在招聘业务伙伴时,注重对方是否有一定的收入水平才入职。这样的新人能以更冷静、更纯粹的心态做生意,能更好地与有资金实力的客户对接,更容易留下来。

“保险行业真的不需要那么多人。”周忠志认为,保险行业目前最需要的是一批自尊、自信、自爱、敬畏的人加入进来,重塑行业形象。

保险的本质是互助。在这次疫情中,很多保险公司的后台和现场工作都奔赴抗疫一线,践行着“人人为我,我为人人”的行业价值观。从业20多年的老保险人魏正喜表示,从“不忘灾难,不浪费危机”的角度出发,每一个保险人都应该思考面对灾难自己能做些什么。保险业应该在灾难面前凝聚力量,发挥应有的价值。

就像保险行业的人常说的,“我们过去30年跑得太快了。是时候等待灵魂了。”[责任编辑:邵]