1.坚守初心稳中求变,五十余载铸就家居龙头

1.1.房屋改造&室内家居齐发力,家居龙头行稳致远

汉森是韩国家居行业龙头企业,在房屋改造、室内家居行业均保持市占率领先。汉 森于 1970 年从专业厨房家具起步,1997 年开启室内家居业务,2007 年进军存量房市 场,2016 年发力整装赛道,最早将“系统厨房”、“智能化厨房”等概念引入原本统称为 料理台的韩国厨房家具市场。汉森业务领域广泛,可分为房屋改造、室内家居、大宗业 务和建材销售四大板块,产品涉及厨房家具、建材和室内家居的诸多方面。2020 年,汉 森在房屋改造市场占据 26%的份额,位列第一;在室内家居市场占据了 3.4%的份额, 仅次于首位 3.6%的份额。

房屋改造&室内家居持续发力,助力汉森启航新时代。受益于独居人士数量增多、 居民可支配收入增加,以及远程办公带来的生活空间重要性提升和房价上涨的财富效应, 汉森房屋改造板块营收近年来持续增加。2021 年实现收入 8880 亿韩元,同比增长 11.6%,19-21 年 CAGR 为 17.2%。同时,疫情带来的在线商城收入增加也使得汉森室 内家居收入有所提升,21 年为 6780 亿韩元,同比增长 7.0%,19-21 年 CAGR 为 13.3%。 在两大板块的驱动下,汉森 21 年营收达到 22312.2 亿韩元,同比增长 7.9%。

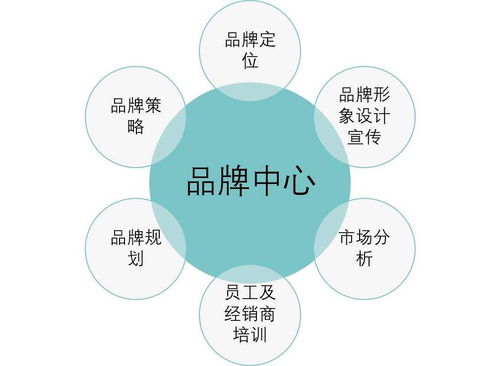

目前,汉森下设 Rehaus、Kithchen Bach 等 6 个事业部,拥有多家设计研发中心。 截至 2020 年,汉森在 KMAC 韩国品牌力指数橱柜领域连续 22 年第一,室内 家居连续 11 年第一,品牌实力雄厚。

具体来看,房屋改造板块包含 Rehaus 和 Kithchen Bach 两个事业部。Rehaus 前 身为汉森于 2007 年成立的中低端橱柜品牌 IK。2016 年,汉森将其 升级为韩国唯一一个提供生活方式套餐的事业部,包含从产品空间规划到咨询、调查、 设计、估算、安装和售后的房屋改造一体化服务。“Rehaus”专卖店是一个专注于将窗 户、灯光、浴室、地板和厨房组合在一起并作为一揽子产品销售的渠道,即全屋整装。 Kithchen Bach 事业部则专注于厨房和浴室的改造。2021 年 Rehaus 营收为 6620 亿韩 元,同比增长 16.5%,16-21 年 CAGR 为 12.8%;Kithchen Bach 营收为 2259 亿韩元, 同比减少 0.8%。我们预计,Rehaus 有望成为汉森新的增长引擎。

室内家居事业部于 1997 年进入市场,2001 年位列室内家居行业品牌首位。室内家 具事业部管理着旗舰店和室内家具代理机构的运营,并于 2007 年开始专 注于电子商务的投资,在线上和线下市场之间产生了协同效应。2020 年,旗舰店渠道营 收达到 2265 亿韩元,同比增长 11.5%,09-20 年 CAGR 为 13.1%;加盟店渠道营收达 到 1699 亿韩元,同比增长 9.8%,09-20 年 CAGR 为 5.6%;在线商城渠道营收为 2373 亿韩元,同比增长 39.6%,09-20 年 CAGR 为 21.5%。受疫情带来的居民消费习惯改变, 在线商城渠道增长迅速,于 2020 年首次超过旗舰店营收,成为汉森室内家居业务增长 新动力。

1.2.二十二年收入增长超七倍,遍历雄关漫道再出发

二十二年收入增长超七倍,韩国市场遥遥领先。1999-2021 年公司收入从 2690.2 亿韩元增长至 22312.2 亿韩元,年均复合增长率为 10.1%;净利润从 81.2 亿韩元增长 至 559.4 亿韩元,年均复合增长率为 9.2%。汉森于 2002 年 7 月在韩国证券交易所 上市,其市值从 2002 年的 2322.8 亿韩元增长至 2021 年的 15788.1 亿韩元,市值增长 约 5.8 倍;收入从 5275.6 亿韩元增长至 22312.2 亿韩元,增长约 3.2 倍;净利润从 231.3 亿韩元增长至 559.4 亿韩元,增长约 1.4 倍。复盘过往业绩表现,主要分为以下几个阶 段:

第一阶段:亚洲金融危机使韩国楼市短暂遇冷,政府放松楼市干预, 在经济改革与重整及外部纾困资金的帮助下,金融危机后开工建筑项目总面积和竣工住 宅均保持了较高的增长。2003 年 5 月,楼市政策再次收紧。汉森从 1997 年开始室内家 居业务,实行大家居战略,降低了金融危机的冲击。在此阶段,汉森总市值、营收和净 利润均在短暂的高速增长后迅速回落。

第二阶段:08 年国际金融危机再次给韩国楼市带来短暂打击,开工 建筑面积及竣工住宅同比均显著下降。危机后韩国楼市迅速恢复,为解困“有房穷人” 和提振经济,韩国政府于 2012 年公布了长达 46 项的楼市振兴新政,房地产市场快速复 苏。汉森于 2006 年陆续推出不同档次品牌,开启多品牌战略。同时抓住电商机遇推出 在线商城和线上品牌,实现线上线下业务协同发展。自 2012 年以来,汉森总市值与估 值一路走高,2015 年均达到最高点。2012-2015 年,汉森市值增长了 11.5 倍,营收增 长 1.2 倍,净利润增长 1.9 倍,PE 从 9.5x 提升到 48.2x。

第三阶段:为稳定房产市场,韩国政府于 17 年 8 月推出史上最严的 “8〃2 对策”,划定房产投机地区,提高房产转让税。18 年 9 月,政府再度出台严厉的 房地产政策,征收高额房地产税。房地产政策的收紧使得行业下行压力加大,伴随着日 益加剧的竞争、韩国国内市场有限的天花板,汉森总市值出现断崖式下降,估值腰斩, 营收停滞不前,净利润显著下滑。20 年开始受 Rehaus 和在线商城拉动,业绩出现小幅 回升。

2.生逢其时变逢其势,穿越牛熊再出发

汉森成立于 1970 年 4 月,恰为韩国第二个五年计划期间。在五十 余年的时间里,汉森历经韩国经济高速增长、亚洲金融危机、次贷危机、电商崛起以及 地产下行等多个阶段,在把握发展红利的同时敏锐洞察危机并作出相应改变。纵观汉森 发展历史,可大致根据关键战略转变分为四个阶段:1970-1996, 1997-2005,2006-2015,2016-至今。

2.1.1970-1996:乘经济发展东风,出口转内销发展迅速

韩国经济高速发展带动居民消费水平提高,婴儿潮一代带来住房家具巨大需求。20 世纪 60 年代,在朴正熙的领导下,韩国成功推行了外向型经济发展战略,开始实施第 一个五年计划。政府的经济改革政策成效显著,韩国 GDP 从 1970 年的 90.05 亿美元增 长至 1996 年的 6101.70 亿美元,CAGR 达 17.6%。在经济的飞速发展下,韩国家庭最 终消费支出也从 1970 年 2.0 万亿韩元指数增长至 1996 年 253.4 万亿韩元,居民消费水 平显著提高。与此同时,韩国人口在 50 年代中期战争结束后迎来激增,最典型的即是 1955-1963 年的“婴儿潮”,据统计在此期间出生的婴儿约为 712 万人,随着这代人的 成长,韩国 15-64 岁人口占总人口比重从 1960 年的 53.39%快速增加至 1996 年的 71.04%,为韩国的住房及家具市场带来了巨大的拉动需求。

人口集中,城市化程度显著加快。在经济的高速发展和基础设施的大力投入下,韩 国人口随着工业化不断向大城市集中,农村人口占总人口比重从 1960 年的 72.29%下降 至 1996 年的 21.34%;自 1982 年颁布的《首都圈管理法》开始,韩国首都周边城市群 也逐渐形成,以首尔为中心的都市圈占韩国国土面积的 11.8%,人口 2300 多万,占韩 国人口的近一半。在此背景下,韩国城市化率不断提升,从 1950 年的 21.35%快速增加 至 1996 年的 78.66%,基本完成城市化进程。

竣工住宅持续放量,投机风潮引发房价上涨。快速的城市化给韩国带来了房地产行 业的大量需求,从 1960 年开始,住宅存量持续提升,增量迅猛。大批的竣工住宅拉动 了居民对家具的需求,也为汉森的初期发展提供了肥沃土壤。然而,供给的相对短缺和 房产投机行为使得韩国房价上涨严重。根据金光熙《韩国房地产投机历程探析》,从六十 年代到九十年代,韩国房地产经历了三次暴涨。在较为严重的 1988-1990 年,由于亚运 会和奥运会设施的兴建、西海岸开发的资金转为投机资本,投机蔓延导致房地产价格暴 涨,房屋价格指数从1988年1月的29.22激增至1990年12月的45.29,涨幅高达55.0%。

韩国政府多措并举保障住房供应,稳定房价。为解决住房短缺问题,韩国政府进行 了一系列住房金融制度安排,并提出了各类大型住房建设计划。如 1972 年韩国政府颁 布《住宅建筑加速法》,提出 10 年内建设 250 万套住房的计划,而后又于 1982 年和 1988 年分别提出“500 万套住房建设计划”和“两百万建屋计划”。这些举措在一定程度上缓 解了韩国住房短缺问题。而为了打击投机行为,韩国政府也多次采取相应措施,如 1978 年提出《为调控房地产投机及稳定地价的综合措施》,1988 年提出《为调控房地产投机 的近远期综合措施》。

受益“中东特需”,汉森早期以出口业务为主导,后续转型内销紧抓时代红利。1973 年石油危机爆发后,受益油价上升带来的巨额财富,中东各国产生了对建筑人力资源的 大量需求。韩国政府为缓解经济困境,推出一系列政策为中东建筑与劳务市场开拓提供 便利。韩国建筑出口的大幅提升也带动了其他产业的出口,汉森 1982 和 1984 年的出口 比重占销售额的 50%,1983 年 12 月累计出口收入超过 100 亿韩元。

而随着油价下跌,汉森出口业务也迅速下滑。尽管后期汉森相继在美国、日本和中 国设立当地法人,拓展海外业务,但其出口业务占比始终较低,2001 年不到总销售额的 3%。在这种情况下,汉森及时转型内销。面对韩国巨大的购房需求,汉森于 1980 年推 出首个厨房品牌 EURO,从 1986 年开始稳居橱柜领域市场份额第一。26 年深耕行业, 汉森享受了韩国经济高速增长的红利,为后续业务的拓展奠定了坚实的基础。其于 1990 年 7 月开设的汉森设计研究中心也成为了后来 C 端业务的助推器。

2.2.1997-2005:多元发展助纾困,奠定家居龙头上市基础

亚洲金融危机使韩国房地产市场短期遇冷,家具制造业生产水平短期下降显著。 1997 年 7 月发端于泰国的亚洲金融危机迅速蔓延至韩国,给韩国金融市场和实体行业带 来沉重打击,韩元贬值,大量资本外流,韩国国内生产总值首次出现负增长。韩国房地 产也受到了较大影响,1998 年竣工住宅同比下降 48.7%,直到 2002 年才重新回到危机 前的水平。在此期间,受居民消费水平下降、工厂大量裁员等多重因素影响,韩国家具 制造业生产指数也出现断崖式下降,最低点时同比下降 46.9%,家具行业遭遇短暂寒冬。

外部援助+内部改革,韩国经济迎来又一春。1997 年 12 月,韩国政府接受了国际 货币基金组织 583 亿美元的援助并按照其要求进行了一系列金融改革,开放了资本市场。 同期,时任总统金大中提出涵盖经济结构、企业改革、外汇制度改革等众多改革方案, 取得了明显成效。韩国 GDP 自 1999 年开始恢复正增长,实体经济和居民消费信心也逐 渐恢复,开启了经济增长的又一个春天。

开辟室内家居业务,实行大家居战略。在金融危机和地产受挫的宏观背景下,汉森 依托于橱柜领域多年积淀,在 1997 年 1 月开启室内家居业务,逐渐将产品线扩展至浴 室、地板、窗户等多个改造项目,并在首尔方背洞开设第一家 Hanssem Design Park。 室内家居业务营收从 1999 年的 365.1 亿韩元快速增长至 2001 年的 880.0 亿韩元,营收 占比从 14.4%增长至 24.1%。多品类产品的推出也使得汉森的营收在 1999 年后的 5 年 内始终保持增长,2004 年达到 5418.2 亿韩元,5 年间 CAGR 为 15.0%。2001 年开始 汉森在室内家居方面的市场份额始终保持第一。

专注消费者体验,开设韩国第一家私人设计中心。2004 年 6 月汉森 DBEW 设计中 心开业,这是韩国第一家私人设计开发机构,主打“超越东西方的设计”理念,通过与 国内外知名设计师的互动,开展各种项目,发现和培养新的设计师,引领东北亚设计的 创新。新设计中心的开业彰显了汉森深耕 C 端业务的决心,也体现了其对消费者体验的 关注。

2.3.2006-2015:多品牌全渠道布局,组合拳助力逆势增长

房地产市场再遇短期寒冬,消费者信心暂时受挫。2008 年肇始于美国房地产市场 的次贷危机再次给韩国经济带来全方位的冲击,实体经济再度受挫。2008 年韩国竣工住 宅套数同比下跌 33.2%,低迷状态维持三年之久。同时,经济危机期间韩国消费者信心 也遭遇短期受挫,国内如汽车、房产等热点消费低迷,物价上涨。在政府的一系列财税、 金融政策下,韩国经济逐渐缓和。

存量房重装需求潜力较大,推出 IK 渠道把握时代需求。根据韩国统计局数据,从 1992-2010 年,韩国每年新建公寓数整体呈快速下降趋势,存量公寓快速增长,10 年以 上的公寓占比从 2000 年的 29.7%快速提升至 2011 年的 67.4%,带来了较大的旧房重 装需求。在此趋势下,汉森于 2007 年 10 月推出新品牌 IK,定位中 低端橱柜市场,通过与当地的室内承包商合作,向其提供橱柜和包括地板、浴室在内的 其他室内家居获利,其在 2009/2010/2011 年分别取得 391/661/936 亿韩元的营收,占 总营收比重分别为 6.2%/10.6%/13.1%。

宽价格带覆盖不同消费人群。根据 World Inequality Database 数据,从 1976 年开 始韩国不同财富阶层收入占比逐渐拉大,收入前 10%群体的年税前收入占总收入份额从 2000 年的 38.6%逐渐上升至 2010 年的 46.6%,基尼系数也从 2000 年的 0.50 上升至 2010 年的 0.56 后保持稳定。收入的差别带来了消费能力的差距。汉森于 2006 年开始 陆续推出不同档次的家具品牌,如 2007 年推出中低端橱柜品牌 IK,2008 年推出奢侈橱 柜品牌 Maistri 等。不同档次的品牌带来的宽价格带拓宽了汉森的目标群体,也拓展了其 收入来源。

开拓线上渠道,打造全渠道经营。随着互联网技术的发展,在线购买成为消费新时 尚,受到越来越多消费者青睐。据欧睿数据,韩国家具市场电子商务渠道占比从 2006 年的 6.1%提升至 2011 年的 16.1%后趋于稳定。汉森于 2008 年 2 月上线了在线商城 Hanssem.com,同时推出特供品牌 Howiz,次年推出线上品牌 Sam,后又于 2014 年 8 月开通了服务中心网站,2016 年 3 月上线综合购物网站。线上渠道 的开拓也为汉森带来了业绩的新增长点,其在线商城收入从 2009 年的 279 亿韩元增长 至 2015 年的 1220 亿韩元,CAGR 为 27.9%,对总营收的贡献占比也从 2009 年的 4.4% 提升至 2015 年的 7.1%。

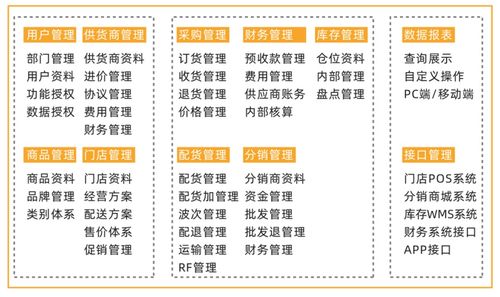

改组企业部门,自建物流中心,增强渠道掌控力。汉森于 2013 年将物流服务相关 部门重组为 CEO 的直属部门,同时雇用了 1000 名额外员工,在次年部署他们进行交付 和安装。2013 年 9 月在韩国京畿道西海岸地区的乌耳岛建立了物流中心,该岛屿毗邻首 尔,地理位臵优越,借此汉森进一步增强了对渠道的管控力。此外,汉森的中央信息管 理系统结合了总部、生产设施、分销商和合作伙伴的所有工作流程,主张为客户提供“3 天交付和 1 天安装”的服务,交付效率领先同行。

2.4.2016-至今,行业政策收紧,品牌增长呼唤第二曲线

房地产政策收紧加大行业下行压力,成熟市场天花板压力渐显。为抑制房价上涨, 韩国政府 2017 年 8 月出台了“史上最严”的“8〃2 对策”,划定房产投机地区,下调 贷款额,贷款与估值比率和总负债偿还率,提高房产转让税。2018 年 9 月, 韩国政府再度出台严厉的房地产新政,将持 3 套以上住房房主的综合房地产税最高税率 提高至 3.2%,下调一套住房房主的综合不动产税起征点。

受政策影响,2017-2019 年 韩国开工建筑住宅面积有所下滑,行业下行压力较大。然而,韩国政府的一系列政策后 续成效并不显著,韩国房价短暂平稳后再次上涨,房屋购买价格指数从 19 年 7 月的 79.5 快速涨至 21 年 12 月的 99.72。韩国新任总统的过渡委员会表示,与上届政府不同,新 政府的住房政策将从扩大住房供应、减轻房地产税负、放开房贷三个方面展开,我们预 计未来韩国房地产行业将会产生新的变数。

竞争加剧,后来者居上抢夺市场份额。海外家具巨头宜家 2014 年进入韩国,以更 低的价格、更高的性价比以及“销售一种生活方式”的理念迅速崛起,抢占市场份额。 据欧睿统计,宜家在进入韩国仅一年时间里,市场份额便从 0.2%提升至 4.3%,超过韩 国本土的现代利百特和爱思。在激烈的市场竞争下,汉森市 场份额从 2017 年开始逐渐下降,由 17.8%降至 2019 年的 12.2%。

出海不利,中国子公司损失超预期。汉森于 2017 年 8 月在上海开设了中国第一家 旗舰店,但是由于市场战略摇摆不定、本土化不足以及缺乏强有力的执行团队,该旗舰 店亏损严重。2018 年,汉森中国营收同比下降了 33.5%,并一直保持较低水平。加之 2020 年全球新冠肺炎影响,我们预计汉森海外营收将长期处于低迷水平。

营收下降,市值腰斩,汉森面临发展瓶颈。在地产景气下行,行业竞争激烈的背景 下,汉森营收和净利润均出现不同程度的下降,2019 年为最低点,营收同比下降 11.9%, 净利润同比下降 52.5%,市值在 2018 年接近腰斩。

进军家装市场,Rehaus 有望成为新引擎。汉森于 2016 年将中低端橱柜品牌 IK 更 名为 Rehaus,从厨房家具延伸至卫浴、地板、门、窗等整装销售,成为韩国唯一一个 提供生活套装的事业部。同时 Rehaus 整合当地承包商,提供从产品套装规划、咨询、 调查、设计、估算、安装、售后的一站式服务。从 2015 年开始,汉森在家装市场的份 额开始出现小幅提升,并维持在 2.3%-2.8%之间,同时 Rehaus 渠道的营收增长也十分 明显,2017 年实现收入 5309 亿韩元,同比增长 46.5%,收入占比也由调整前 2016 年 的 18.7%上升至 2017 年的 25.7%。尽管 2018 和 2019 年受市场环境影响出现了短暂下 滑,但 2020 年又继续回升,我们预计 Rehaus 渠道有望成为汉森增长的新引擎。

3.他山之石可以攻玉,国内家居龙头市占率提升可期

3.1.关注消费者四大核心需求,顺势而为拓展边界加宽护城河

纵观汉森发展史,我们发现其战略的制定与转变始终围绕消费者四大核心需求:价 格、便捷、品质、差异化,贯穿消费者信息搜集、评估选择、购买决策和购后评价四个 主要过程。其采用的不同的战略也对应提升了门店营收的四个关键指标,即客单价、转 化率、客流量和复购率。围绕消费者需求构建的企业战略一方面帮助汉森穿越两次经济 危机,逆势增长;另一方面也增加了自身的竞争优势,共同构筑了家具行业龙头企业的 护城河。

价格:实行多品牌战略,拓宽价格带满足不同收入群体需求。自 2006 年起,汉森 开始进行细分市场扩张,推行多品牌战略。当年 1 月推出了高端橱柜卫浴品牌 Kitchen Bach,次年 10 月推出中低端橱柜品牌 IK,而后又于 2008-2009 年 分别推出了在线品牌和奢侈品牌。不同档次的品牌瞄准不同价格带,为汉森拓宽目标市 场,带来业绩增长的同时也提高了其抗风险能力,增加了次贷危机期间的收入来源。

便捷:大家居战略+全屋整装,为消费者提供一站式购物体验。传统家具购买需要 顾客亲自量尺后到门店进行选购,这种方式在单品类购买时还较为适用。而当顾客想要 进行多品类购买时,往往会遇到“选择障碍”,同时在过程中涉及不同尺寸难计量,风格 搭配不统一,交付周期不一致,安装过程不透明等多个问题。为解决家具市场长期以来 的痛点,汉森较早开始布局全屋整装,依托于大家居战略和供应链整合,汉森的整装家 居解决方案能够为顾客提供一站式购物体验。

① 拓展门店品类,大家居战略奠定整装销售基础。汉森于 1997 年开启室内家居 业务,从橱柜拓展到室内家居,增加了产品品类,同时也积累了丰富的全场景 产品销售经验,为日后的整装业务开展提供了基础的品类数量保证。

② 提升信息化水平,打造高效供应链。汉森于 1989 年 12 月开发了 HANCAD 使 分销网络数字化,1999 年 12 月启动了 ERP 项目,2011 年 8 月为建造和分销 建立了实时的移动系统。汉森通过构建基于互联网的全国分销网络和创新的 CRM-ERP-SCM 信息系统,使中央信息管理系统结合了总部、生产设施、分销 商和合作伙伴的所有工作流程,上下游一体化程度较高,节约了信息传递时间 和成本,提高了运营效率,为全屋整装提供技术依托。

③ 重视终端安装服务,形成固定安装团队。2013 年物流部门重组为 CEO 直属部 门后,汉森额外雇佣了 1000 名员工负责产品交付和安装。同时汉森通过与优 质分包商合作及整合中小装修公司,形成了独有固定的安装团队,对安装流程 的熟悉也缩短了安装周期。同时,汉森基于 ERP 系统的“安装预约”程序能够 使客户在适合自己的日期和时间选择安装工作,提升了“安装率”,降低了摩擦 成本。在独有安装团队和信息系统的支持下,汉森能够为客户提供“3 天交付 和 1 天安装”的高效服务。

④ 升级现有渠道,依托已有资源全面进军整装。汉森于 2016 年将原 IK 渠道升级 为 Rehaus,整合装修公司,将窗户、灯具、浴室、地板和厨房打包为一个整 体出售,同时提供从规划、咨询、调查、设计、估算、安装、售后等一站式服 务,在提升客单价的同时便利了消费者,便捷的服务也提升了转化率。 ⑤ 多渠道销售整装,线上 3D 展示全屋场景。借助多渠道优势,汉森将整装业务 上线汉森商城与汉森购物中心两个平 台,同时在 2016 年后推进产品可视化,利用 3D 技术还原整装场景,使消费者 足不出户即可全面了解全屋效果,享受便捷的消费体验。2020 年,汉森通过家 庭理念内容的开放和 O4O 的加强,将重点转移到提供线上和线下的综合客户体 验,并迎合改造重装的市场潮流,将力量集中在服务差异化部分。

品质:高质量产品助推高客户满意度。作为家具行业的龙头,汉森对于产品质量要 求十分严格,始终把质量和客户满意度作为成为世界上最好的公司的先决条件。汉森在 2006-2007 两年连续获得厨房家具类 KS-QEI 杰出质量认证,2016 年获得第 42 届全国 质量管理大赛总统奖。高质量的产品为汉森赢得了消费者的尊重,也获得了消费者的高 满意度,其室内家居从 2016-2018 连续三年在韩国客户满意度指数排名中名 列第一。

差异化:多设计中心满足个性化需求。个性化是消费者在购买家具时的一个重要衡 量标准。汉森对于用户体验极为关注,1990 年 7 月开设的汉森设计研究中心为汉森 C 端业务的开展打下了良好的基础,随后其又于 2004 年和 2019 年分别开设了 DBEW 设 计中心和生活环境技术研究中心,持续为消费者打造独特设计与良好体验。对于设计的 执着追求使得汉森的家具产品能够很好地满足消费者的个性化需求,有利于提高转化率, 增加单店营收。

3.2.我国定制行业处于加速整合阶段,看好头部企业成长空间

2018 年以来,我国商品房销售增速趋缓,地产红利逐渐消退。传统通过粗放式开店 扩张模式对家居企业的业绩拉动效应递减,多元化渠道和多产品线布局成为行业新特色。 行业集中度较低,但马太效应逐渐显现,龙头企业有望依靠渠道、产品、品牌、规模等 优势加速提升市场占有率。 从经济水平和城镇化率发展阶段来看,较于韩国,我国人均 GDP 和城镇化率仍有 较大提升空间,下游家具需求有望持续拉动。2021 年,我国人均 GDP 为 12556.3 美元, 与韩国 34757.7 亿美元的水平仍有不小差距。城镇化率方面,2020 年我国城镇化率为 61.4%,大致处于韩国 1985 年的水平。

地产红利逐渐消退,行业步入新时期。与韩国类似,2010-2017 年,我国房地产销 售面积、竣工面积快速增长,17 年后,地产政策逐渐收紧,“房住不炒”政策主基调和 政府遏制房价上涨的决心使得商品房销售增速趋缓,地产红利逐渐消退,家居行业进入 新阶段。传统零售市场规模增速放缓,行业面临流量分流压力。依赖粗放开店下沉的增 长逻辑难以继续,龙头逐步转向渠道多元化扩张,企业间的分化趋势加速。

新房零售渠道增速放缓,整装&存量房旧改&精装蓬勃发展。消费者的代际变化带 来了消费行为的变化,整装模式的认可程度和消费需求在不断提升。根据我们测算,整 装渠道 21-26E 年均复合增长为 11.7%,预计渠道规模占比从 21 年的 24.7%提升至 26E 的 32.8%。其次,随着新房增速边际放缓,二手房、存量房市场将是未来主要的客流来 源,根据我们测算,存量房旧改 21-26E 年均复合增长为 8.7%,预计渠道规模占比从 21 年的 27.7%提升至 26E 的 32.1%。

我国定制龙头市占率低,与汉森相比仍有较大提升空间。2020 年,我国家具制造 业主营业务收入为 6875 亿元,受疫情影响同减 6%。2020 年定制橱柜领域,欧派家居/ 志邦家居 / 金 牌 厨 柜 / 索菲亚 / 皮阿诺 / 我 乐 家 居 的 市 场 份 额 分 别 为 4.3%/1.8%/1.5%/0.9%/0.7%/0.6%。与韩国市场对比,我国定制行业集中度仍有较大提 升空间。

4.投资分析

复盘汉森崛起路径,我们认为其穿越周期持续成长的核心原因在于:①顺势而为, 因时制宜。紧抓韩国经济腾飞时代红利,出口转内销奠定早期橱柜龙头市场地位;在韩 国进入存量房时代后推出 IK 渠道,适时拓展旧房重装业务;在电子商务蓬勃发展时推 出在线商城,实现线上线下协同效应。②关注消费者对于价格、便捷、品质及差异化的 需求。推出不同档次品牌迎合不同消费水平人群需求,增加客流量和多层次的收入来源。 早期实行大家居战略拓展门店品类;中期提升信息化水平,重视终端安装服务,形成固 定安装团队,打造高效供应链;后期升级为 Rehaus 渠道,提供整装服务,并通过线上 线下多渠道进行销售,提升转化率与客单价。

目前,我国家居行业仍处于蓬勃发展期,头部公司积极拓渠道、拓品类,跑马圈地 提高市占率,渠道管理能力、供应链服务效率、产品营销端市场敏锐度为核心竞争胜负 手。

精选报告来源:【未来智库】