细化促进了金刚石线的细化趋势,钨丝的替代进程有望加快!

长江证券认为,细化推动金刚线细化趋势,钨丝有望引领金刚线新一轮技术改造方向。短期来看,受规模效应、钨价上涨等因素影响,经济仍有待改善。但随着技术进步,钨丝的替代进程有望加快,并且空的范围会很宽。

1)光伏硅片切割领域是金刚石线的主要市场。

从2010年开始,金刚石线开始应用于光伏晶体硅的切割领域。随着光伏产业的不断发展,金刚线的国产化和传统砂浆切割的完全替代,光伏晶硅的切割领域已经成为金刚线最大的应用领域,占据了金刚线90%以上的市场份额。从技术发展来看,WEDM取代传统砂浆切割是上一轮技术变革的方向,促进了硅片切割损耗的降低和切片效率的提高。

目前光伏单片和多晶硅片的主要厂商已经全部采用金刚石线切割。展望未来,WEDM在半导体、蓝宝石和磁性材料方面的渗透率预计将继续增加。

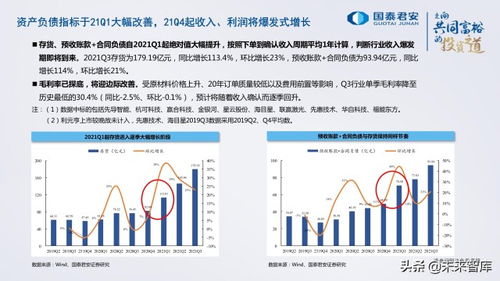

2)光伏行业长期增长明确,硅片价格上涨,产量继续扩大。金刚线的消耗轨道已经充分受益。

在全球双碳目标下,光伏产业装机需求有望保持长期繁荣。预计2030年全球光伏装机容量将增加1214.4GW,相当于2021-2030年CAGR的24.5%。在长期景气的趋势下,硅片环节产量持续增加,2013-2021年硅片产量CAGR为25.0%。

强劲的下游装机需求将传导至硅片生产,硅片产量有望继续增加。线材耗材属性明显,直接受益于硅片产量的增长和薄化趋势。

一方面,金刚石线具有突出的可消耗性,硅片的产量直接影响金刚石线的需求,径迹的成长性突出。

另一方面,细化带动了细化的发展趋势,切割能力的减弱进一步带动了线材消耗的增加。金刚线的需求弹性好于硅片产量的增加。

考虑到硅片产量的增加和减薄的技术变革,预计2022-2023年金刚石线需求将达到14017万km和21773万km,同比增长82.7%和55.3%。

3)需求旺盛推动规模扩张持续,产品价格下降考验金刚线企业降本能力。

金刚线国产化持续推进,国内主要企业总销量持续增加,市场整体形成“一超多强”的竞争格局。在金刚旺盛的需求下,行业产能还在不断扩大。根据各公司产能规划,预计到2022年底,国内主要企业金刚线产能将达到2021年底的1.1倍,远超全球光伏新增装机的预期增速。

随着行业供应量的快速增加,产品价格逐年下降,降低成本、提高效率势在必行。

规模扩张带来规模效应。2021年,原材料成本将继续承压,金刚线价格将继续下降。而产能更大的企业,盈利能力和应变能力更强!

同时,技术进步促进了设备效率的提高,“六线单机”、“九线单机”等传统设备向“十二线单机”甚至更高容量的设备转化,从而进一步摊薄了人工和制造成本。

此外,延伸到上游原料环节,提高自制率,是降低成本的重要手段。近年来,美昌股份布局上游黄线制造和母线拉丝环节。原材料成本高,使得通过自供降低原材料成本成为可能。

4)细化是大势所趋,钨丝有望成为金刚线新一轮技改方向。

目前金刚石线的汇流条主要是碳素钢线,线径缩小或接近极限,而钨丝的线径可以在30μm以下,可以形成超过碳素钢线10μm的线径优势,更适合金刚石线减薄和硅片减薄的要求。然而,钨丝对碳钢丝的替代仍然有限。一方面,钨丝供应存在瓶颈。目前上游企业正在扩大生产,供给端压力有待进一步缓解。另一方面,目前钨丝价格仍然较高,钨丝价格约为碳钢丝的2-3倍。

据长江证券测算,相对于胶片良率提升带来的超额收益和换线成本,钨丝替代目前并不经济。

但随着光伏用细钨丝产能的逐步释放,基于钨丝总线的金刚石线在下游的应用已经成熟,后续钨丝金刚石线有望继续降低成本,推动碳钢线金刚石线的替代。

来源:内容均来自证券公司公开研究报告。如有侵权,请联系删除!

风险:股市有风险,入市需谨慎!

声明:文章内容仅供参考,不构成投资建议。请据此操作,风险自担!