银行应该积极做寄卖吗?更进一步,要不要把财富管理作为战略业务来发展?银行业内部对这两个问题的回答可谓冰火两重天。一方面,我们可以看到,各国有银行、股份制银行、头部城商行2021年年报的亮点都集中在财富管理对整体业绩的贡献上。除了招商银行、建设银行、邮储银行,都在财富管理方面有所建树,宁波银行成为财富管理新贵。

宁波银行起步并不早。2018年才开始布局理财业务。但由于玩法正确,早已贯穿了财富业务的商业模式。并且抓住了传统金融机构在财富管理上的痛点,为客户提供投资和教育服务。AUM增长22.9%,私人银行AUM同比增长53%,非货币公募基金持有870亿,股票+混合公募基金持有616亿,居城商行之首。

另一方面,在一些中小银行,我们经常听到这样的声音:

“做理财会冲击存款”、“中小银行能做存贷款,怎么能做理财”...在中小银行范围内,是否应该发展理财业务,还没有形成共识。有业内专家提出,中小银行只有达到一定的客户规模和AUM规模才能做理财,否则就会亏损。听起来很有道理,但是没有理财怎么扩大客户规模呢?AUM规模?这种说法会导致中小银行的发展陷入逻辑悖论。

那么中小银行可以不做理财业务吗?我们的判断是不能。本文要说明的是,理财业务是绕不过去的,但也必须着力赢得生存发展空。同时,数字技术可以赋能银行绕过人才、技术等各种资源瓶颈,建立动态的财富管理模式。

01中小银行没有理财就没有未来

随着资管新规过渡期的结束,无法设立理财子公司的中小银行可能要退出传统理财业务。如果他们不代销,银行的产品里就只剩下传统的存贷款了。如果客户在银行连理财都买不到,还会再来吗?长此以往,会造成以下问题。

客户规模缩小。银行的初衷是满足客户需求,房、住、不炒等宏观和中观因素决定了大众富裕客户对资产配置的要求越来越高。如果银行不发展财富管理,无法满足这些客户资产的保值增值需求,客户的流失是自然而然的结果。

客户结构恶化。以存款为主的产品结构,入驻客户多为追求高息定期存款逐利性的老客户。年轻客户不会青睐这样的银行,大众富裕客户也不会长期选择这样的银行。银行失去了客户增长带来的价值增长空,甚至高息定期存款产品一旦停运,老客户也留不住了。

客户关系疏远。很多年前,银行业人士就明白了交叉销售的重要作用。客户持有的产品越多,他们对银行的忠诚度就越高。不做理财就是放弃交叉销售。如果不能提供丰富的产品货架,智能精准地满足客户需求,那么客户粘性只会越来越差。

债务结构恶化。认识上的误区和代销牌照的缺失,主客观上制约了中小银行理财业务的发展。由此,“中小银行可以通过专注于存贷款业务来实现高质量发展”,这是之前认为的。反而带来不健康的债务结构。AUM的“非存款”比例太低,活期存款比例也太低。结构性恶化推高了债务成本,动摇了银行健康发展的基础。调查发现,中小银行的负债成本大多在2.5%-3.5%之间。

认知的误区。如果对理财和存款的关系有疑问,认为理财和存款是替代关系;怀疑代销其他银行理财和我行理财的关系,认为代销是给其他银行做嫁衣。基金、保险代理销售牌照等代理销售牌照。

盈利能力损失。成本上升会降低利差收益,理财规模小自然会降低收益贡献。所以银行整体收益水平会下降,很难通过利润留存来补充资本。存贷款等重资本业务也会受到限制,银行陷入越来越窄的不健康循环。

在生存空之间萎缩。借助金融科技的力量,客户到达一家银行,更换一家主办银行的成本非常低;同样,国有大行通过金融科技的力量,实现了县域乃至田间地头的高效下沉,侵蚀和挤压区域银行的发展空。如果放弃理财市场,生存空只会进一步萎缩。

02数字技术赋能中小银行克服理财资源瓶颈

既然不做理财业务是没有前途的,那么打破局面的方法在哪里?许多中小银行悲观地认为,他们没有资源来支持理财业务的发展,尤其是人力资源,因为区域性银行对人才的吸引力较弱,无论是客户经理还是专业要求较高的投资、研究和护理人才都相对缺乏。

而摆脱对明星客户经理的依赖,正是招行等领先银行通过数字化工具和手段解决的。目前招行客户经理的平均工作年限只有18个月,已经走过了依靠客户经理个人经验的阶段。通过构建数字化财富管理系统,不仅可以将明星客户经理的经验形成策略固化在数字化系统中,从而摆脱对明星客户经理的依赖,还可以通过智能化获得经验之外的洞察。

传统方法难以有效解决财富客户的获取和管理问题:银行客户群庞大,动辄几百万或上千万的客户。在传统的账户管理模式下,必然只维护极少数的VIP客户。行业平均数据显示,高达90%左右的客户是休眠客户,部分中小银行甚至有超过50%的客户是0元客户。更具体的问题如下:

海量客户,不知道谁有钱,应该维护谁,推广谁,留住谁?

如果不知道客户偏好,怎么配置,怎么提升价值,怎么留住客户?

传统方法难以洞察客户的潜在需求,因此难以精准解决客户的痛点。然而,数字技术和模型使成千上万的客户获得洞察力成为可能,并可以通过数字工具快速部署战略。中小银行通过建设数字化客户管理系统,不仅可以解决核心人才短缺的问题,还可以跟上金融科技的发展,建立一套适应数字化时代的发展模式:

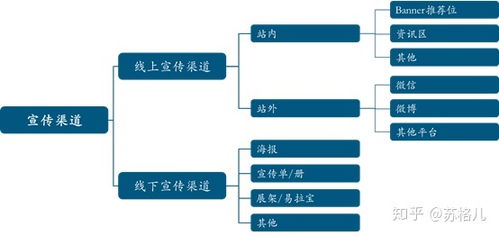

利用数字化技术打通客户管理全链条,基于客户360°视角,在客户生命周期的关键环节和每一个重要时刻,以精准的策略直击客户痛点,在最合适的时间、通过最合适的渠道,推送最合适的产品和服务、活动、权益,满足客户的金融甚至非金融需求,从而提升客户生命周期每一个点的客户价值。

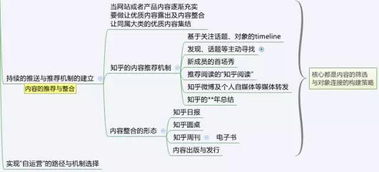

首先,做数字化客户洞察。挖掘客户的潜在需求,目的是细化客户的筛选和细分,从千人千面,从大众化到个性化;制定有针对性的营销策略。是客户数字化运营的起点,根据不同的业务目标制定,指导一线人员精准服务选定的客户群体;全渠道联动运营。要想在客户管理上取得好的效果,需要构建全要素调度能力来服务客户,比如整合客户联络渠道,加强渠道协同打造全行统一的智慧大脑,构建自上而下、精细化、专业化、高效化的全行客户运营体系。

我们发现部分银行客户数字化运营效果不佳,往往是因为业务维度不够细化,策略不够丰富,缺乏数字化工具实现策略根据事件的自动触发和主动达成。因此,需要设计评估标准,自动生成客户和业务维度的报告,便于端到端的效果跟踪,不断迭代优化,实现数字化闭环运营。

03数字化能力和属地优势打造中小银行财富管理二维发展空

行业研究发现,领先的区域性银行正在积极建设自己的数字化能力,同时充分发挥自己的地域优势。宁波、常熟、江苏银行等江浙地区几家银行的发展模式充分体现了这一点,从而找出最适合自己的数字化道路,务实高效。可以说,地域优势决定了银行的稳健程度,数字优势决定了银行的前进速度。

按照二·二八原则,大银行主要以高净值客户为主,由于对大众富裕客户管理不足,难以满足区域内大部分客户的财富管理需求。区域银行在区域内深耕多年,网点多,很容易为社区提供金融服务;本土亲和力强,往往具有“本土自有银行”的品牌号召力和一定的亲切感,再加上小银行决策链短,客观上具备了更快响应市场、满足客户需求的能力。

可以说中小银行做或者不做,理财市场就在那里。市场规模的高复合年增长率早已成为传说;硬币的另一面是,财富管理也成了兵家必争之地。银行、券商、基金、保险公司、理财子公司等各类机构中的先行者早已提前布局。

对于中小银行来说,产品很难像大银行那么丰富。建议以相对稳定的固定收益类产品为主,对投资、研究、照顾能力的要求相对较弱。当然,智能投研和护理产品的市场已经比较成熟,未来可以逐步构建这方面的数字化能力。与研究和关怀方面的投资相比,区域性银行应该在投资者教育方面投入更多的精力,这也是与客户建立长期关系的一种方式。

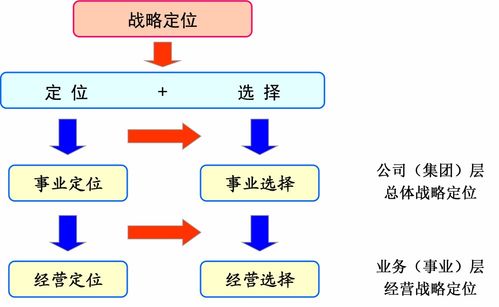

从以产品为中心的理财业务向以客户为中心的理财业务转型是银行业发展的大势所趋,区域性银行也需要顺应趋势。理财轻资本、弱周期,具有向轻银行转型的战略价值。

根据行业经验,当非存款规模是存款规模的两倍时,就可以反哺存款,这个过程不会太长。如果你用正确的方法去做,两年左右就可以实现,但重要的是去做。如果区域性银行的数字化能力和属地优势能够形成一隅之地,理财业务就不难做了。