每经编辑 毕陆名

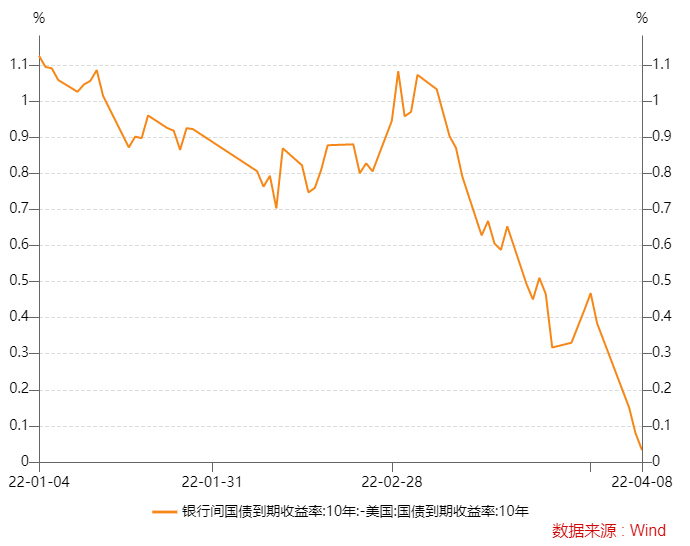

北京时间4月11日上午,美国10年期国债收益率上行5.5个基点至2.76%,中国10年期国债收益率则为2.75%,中美10年期国债利差自2010年6月11日以来首次出现倒挂。据证券日报报道,粤开证券首席经济学家、研究院院长罗志恒在接受记者采访时表示,“中美利差倒挂,直接原因是中美货币政策背离,根本原因是中美经济基本面背离。”

截至4月11日18时,10年期中美国债收益差徘徊在7个基点,但盘中一度跌至-1个基点。

近期,中美利差快速收窄的背景下,权益与债券市场上外资流出,两者皆由利差驱动?外资流出会加剧人民币贬值压力吗?

为何倒挂?

据21世纪经济报道消息,记者多方了解到,众多华尔街投资机构之所以预期中美利差会出现倒挂,很大程度是因为美联储大幅加息措施令美债收益率快速飙涨。

截至4月11日18时,10年期美债收益率触及2.757%,大大高于众多华尔街投资机构的预期值。这背后,是市场预期美国持续高通胀,或令美联储不得不在5月与6月分别加息50个基点。

“此外,众多华尔街量化投资机构高估了资本弃股投债规模。在美联储大幅加息预期升温令10年期美债收益率上涨突破2.3%后,这些量化投资机构预期千亿美元套利资本会从美股撤离并流向美债(令美债收益率走低),但这种状况至今没有发生,迫使他们不得不削减美债买涨头寸,加剧了美债价格跌幅令美债收益率同步快速飙涨。”一位美股经纪商指出。这也令华尔街投资机构预期中美利差或将未来一段时间持续倒挂。

图片来源:新华社

图片来源:新华社他向记者分析说,中美利差倒挂状况持续多久,很大程度取决于美联储的加息步伐与美国能否迅速遏制高通胀状况。具体而言,美联储若因高通胀而持续加息,势必导致美国基准利率最终高于中国基准利率,令美债收益率持续高于中国国债收益率。

“但是,中美利差倒挂,未必会令中国国债的配置吸引力受到很大影响。”一位华尔街大型资管机构资产配置部主管强调说。究其原因,众多全球大型资管机构是根据实际利率(债券名义利率-通胀率)制定全球债券配置策略。尽管目前美联储正在大幅加息,但考虑到美国通胀率同比增幅接近8%,其10年美债实际收益率仍然在-5.3%左右,相比而言,中国10年期国债收益率徘徊在2.7%附近,但由于中国3月CPI同比增幅为1.5%,中国国债实际收益率为1.2%,依然较美债实际收益率有较大优势。

何况,全球大型资管机构的资产多元化配置趋势持续推进,正吸引越来越多投资机构稳步增持人民币资产,令中国资本项仍将延续小幅顺差态势。

申万宏源债券研究团队目前预计,本轮10年期美债收益率高点或在3%-3.3%。

中美10年期国债利差是否会持续倒挂?东方金诚研究发展部分析师白雪认为,未来1个月至2个月内,美债方面,市场对美联储加息缩表预期的消化仍存一定“惯性”,叠加3月份、4月份美国CPI数据大概率仍将保持高位,通胀预期或继续推升长端美债利率;中债方面,国内经济在短期内,尤其是二季度仍将面临较大下行压力,宽信用的推进仍需宽货币“保驾护航”,央行进一步降准降息的可能性较大,中债利率仍有一定下行空间。因此,中美利差在未来1个月至2个月内仍有进一步倒挂的可能性。

会影响人民币汇率吗?

理论上来说,中美利差收窄甚至倒挂,可能会导致资本外流,进而引发人民币贬值。不过,接受采访的分析人士均认为,本轮中美利差倒挂带来的资本外流压力可控。

据证券日报报道,“中美利差出现倒挂带来的资本外流压力可控。近期债市、股市资金出现波动,很大程度上是地缘政治紧张局势加剧后,国际资本普遍流出新兴市场所致,不必从中美利差收窄角度过度解读。这意味着目前证券投资项下的跨境资金波动仍在正常、可控范围内,无需政策面做出过度反应。”白雪表示,展望未来,考虑到我国经济将保持中高速增长、金融市场会进一步对外开放、人民币资产正展现出避险属性,在经历短期波动后,未来海外资金持续流入仍是大方向。

图片来源:新华社

图片来源:新华社国家外汇管理局有关部门负责人近期也强调,当前,我国跨境资金流动形势总体平稳。跨境证券投资短期波动,不代表外资投资中国资本市场的长期趋势逆转。

据21世纪经济报道,中信证券分析师明明指出,以往,中美利差收窄会导致人民币贬值,但这并非影响人民币汇率走势的关键因素,当前,中国经常项目和直接投资项目顺差规模仍然较大,境内美元流动性充足,资本流出的规模仍然可控。因此,中美利差收窄对人民币汇率下跌压力的冲击相当有限。

国君固收首席覃汉提示,历史规律显示美元指数一般会在首次加息落地前后的两个月内见顶,即使中美利差收窄,人民币汇率回调空间也可能相当有限。

国金证券表示,短期,中美利差倒挂对利率债与北上资金仍有扰动,但汇率受冲击程度或有限。历史上来看,人民币汇率会受证券市场外资流出的扰动,但随着外资净流出结束,汇率将再度企稳。本轮,中美利差倒挂或会对外资交易型资金造成冲击,进而扰动汇率。当前北上资金中交易型资金占比13.7%,外资持有的3.4万亿国债、政金债中,交易型占比同样较低,外资冲击或相对有限。

无论中美利差还是人民币汇率,均是中美经济基本面的映射,基本面分化叠加高位实际利率,将对人民币汇率提供支撑。两国基本面是驱动中美利差、资产价格、人民币汇率的共同因素。从PMI来看,美国经济修复最快的阶段已然看到,而中国PMI正由去年11月底部回升。回归基本面后,汇率仍有支撑。此外,剔除通胀后当前实际利差仍居高位,也将对人民币形成支持。

每日经济新闻综合21世纪经济报道、证券日报、国金证券研究报告

封面图片来源:新华社